ポイント

2018年の新興国株式は先進国株式を下回り、下落となりました。2019年については、現時点で①経済成長ペース、②企業利益の成長ペースにおいて新興国が相対的に優勢となると見込まれていることに加えて、③株式のバリュエーション面での魅力などから相対パフォーマンスの改善が期待されます。また、④新興国通貨の割安感も投資魅力を高めると考えられます。

新興国株式の相対パフォーマンスは 今後、改善の可能性

2018年の新興国株式は、米中貿易戦争を巡る懸念や米国金利・米ドル上昇などを受けて、2017年から一転して年間では下落となり(米ドルベース)、先進国株式に比べても下落幅が大きくなりました(図表1参照)。

[図表1]過去2年間(2016年末)の新興国株式と先進国株式の推移

※新興国株式:MSCI新興国株価指数、先進国株式:MSCI世界株価指数、すべて配当込み

2019年1月は、米中通商協議の進展期待や米国の利上げ休止観測などを受けて、新興国株式は反発しましたが、今後についても、新興国株式が先進国株式に対して株価パフォーマンスが相対的に優勢となる可能性を示すいくつかの要因があり、今後の動向が注目されます。

経済成長ペース:全体的に緩やかとなるも、 相対的に新興国優勢

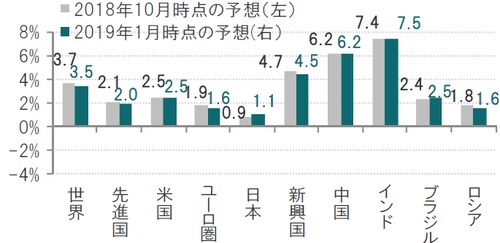

2019年の世界経済について、緩やかながらも拡大が見込まれています。2019年1月時点の国際通貨基金(IMF)の世界経済見通しによると、2019年の世界経済は2018年10月時点から若干下方修正されたものの、+3.5%の成長が見込まれています。

そして、新興国については+4.5%、先進国が+2.0%が予想されており、新興国と先進国の差は2.5パーセント・ポイントと2018年(同2.3パーセント・ポイント)から若干ながら拡大することが予想されています(図表2参照)。また、2020年にはこの差はさらに拡大すると見込まれています(図表3参照)。

[図表2]IMFによる2019年度の経済成長率予測

[図表3]新興国と先進国の経済成長率の差と新興国株式の対先進国株式相対株価パフォーマンス

もちろん、過去をみると、IMF見通しの通りの結果に実際はならなかったこともあります。また、米中の貿易戦争を巡る問題が長期化・深刻化した場合、実体経済に対するマイナスの影響が拡大する可能性も残されており、今後の動向にも十分注視していく必要はありますが、現時点で成長ペースの観点から新興国が先進国に対して優勢であることは、新興国株式の相対的なパフォーマンスの改善に寄与するものと期待されます。

新興国経済の成長ペースが相対的に優勢となるとみられる背景の一つには、さらなる米ドル高の可能性が後退していることなどがあります。

米連邦準備制度理事会(FRB)は2019年1月30日の米連邦公開市場委員会(FOMC)で、政策金利の誘導目標を年2.25~2.5%に据え置くことを決めたほか、会合後の声明で、世界経済の減速懸念や金融市場の不安定化などを背景に、追加の利上げを当面、見送る考えを示し、さらに過去に買い入れた米国債などの保有資産の縮小についても、停止時期やペースの鈍化を検討する方針を表明しました。こうした米国の金融政策の動向などは、米ドル高の可能性を後退させるものとなります。

新興国には原油などをはじめ資源を豊富に有する国が多く存在します。このため、国際商品価格の動向は資源国の経済動向をみる上で重要な指標のひとつとなります。

過去の実績をみると、商品価格と米ドルには概ね逆相関の動きがみられてきました(図表4参照)。これは原油などの資源は一般に米ドルで取引されることなどが影響していると考えられます。足元で米ドル高の進行に歯止めがかかれば、商品価格の下落にも歯止めがかかり、米ドル安が進めば、商品価格は反発する可能性もあるため、資源国の経済にはプラスの恩恵をもたらすことが期待されます。

[図表4]CRB指数と実効米ドルレートの推移

出所:トムソン・ロイター・データストリーム、IMFのデータを使用しピクテ投信投資顧問作成

さらに、新興国経済の成長ペースが相対的に優勢であるとみる別の理由として、景気を下支えする政策余地が先進国に比べて大きいと考えられることもあります。

例えば、金融政策の面でみると、米国では2015年以降、利上げ局面入りしましたが、金融政策の正常化の過程途中であり、景気が鈍化した場合、対応余地が乏しいとみられます。それに比べると、主要新興国については、緩和余地はある程度残されており、景気が下振れした場合に下支えする対応力が相対的に大きいと考えられます(図表5、6参照)。

[図表5]各国の政策金利(実質ベース)の水準

[図表6]主要新興国の金融政策動向

例えば、中国では2019年1月初旬に過去1年で5回目となる預金準備率の引き下げを発表しましたが、より経済に対するインパクトが大きい政策金利である「基準貸出金利」については、2015年後半以降据え置かれたままです。また、金融政策以外でも、中国では2018年に個人所得税の減税を実施し、2019年も減税規模拡大が示唆されています。このほか、自動車や家電の購入に対する補助金などの消費刺激策も打ち出しています。さらに、2019年の鉄道投資は前年比+6%の8500億元(約13兆7000億円)と過去最高水準まで引き上げる方針も示されています。

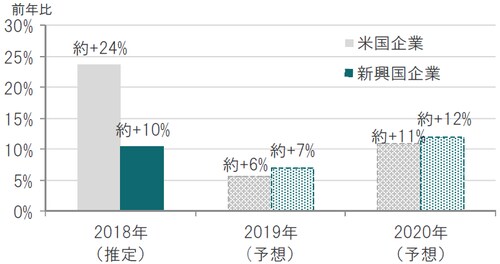

企業業績:全体的に減速が予想されるも、 相対的に新興国企業優勢

企業業績動向の点でも、新興国企業が先進国企業に対してやや優勢となる兆しがみられています。

新興国株式の対米国株式相対パフォーマンスの推移と、新興国企業の対米国企業相対予想1株あたり利益(EPS)の過去の推移をみると、連動した動きを示してきました。

2018年については、堅調な米国経済の恩恵や米国企業では法人税減税による利益の嵩上げ効果があったことなどから、米国企業の利益見通しには、上方修正される傾向がみられました(図表7参照)。

[図表7]新興国企業の対米国企業相対予想EPS、新興国株式の対米国株式相対パフォーマンス

※新興国株式:MSCI新興国株価指数、米国株式:S&P500、すべて米ドルベース、配当込み

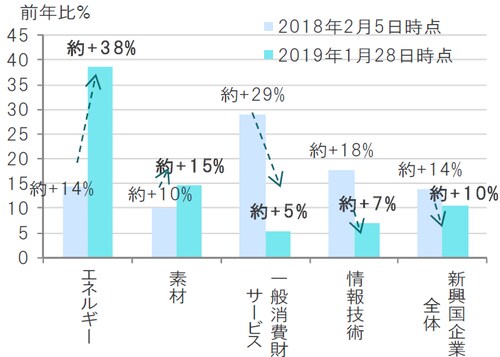

一方、2018年の新興国企業の見通しについては、原油やその他の商品価格が年途中まで堅調に推移していたことなどを受けて、エネルギーや素材セクターの企業の利益見通しには大きく上方修正される傾向がみられました。しかし、米中貿易戦争を巡る懸念や実体経済へのマイナスの影響などが織り込まれて、情報技術や消費関連セクターの利益見通しは下方修正される企業が増加し、新興国企業全体でも下方修正の傾向となりました(図表8参照)。利益のモメンタムが米国企業に対して新興国企業が大きく劣後したことは、2018年に新興国株式市場が振るわなかった背景の一つであるとみられます。

[図表8]新興国企業における2018年予想利益成長率の見通し変遷

※新興国企業全体:MSCI新興国株価指数構成企業、各セクターはMSCI新

興国各セクター株価指数構成企業※予想利益成長率はI/B/E/S集計

2018年EPS成長率予想(過去に遡って遡及修正される場合があります)

※出所:トムソン・ロイター・データストリーム、I/B/E/Sのデータを使用しピクテ

投信投資顧問作成

2019年については、現時点では新興国企業、米国企業ともに成長率が低下することが予想されていますが、その中でも新興国企業が米国企業に対して若干ではあるものの優勢となることが予想されています(図表9参照)。

[図表9]新興国企業、米国企業の予想利益成長率

※新興国企業:MSCI新興国株価指数構成企業、米国企業:S&P500構成企業

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

前述の通り、世界経済は新興国をはじめ緩やかながらも成長が見込まれているため、世界経済への感応度がより大きい傾向にある新興国企業の業績にプラスの恩恵をもたらすと期待されます。

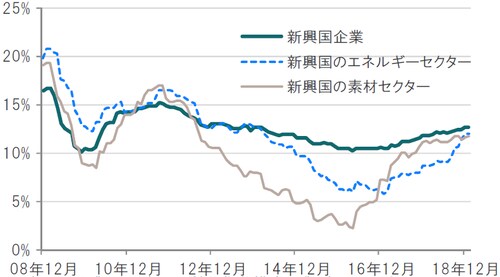

また、新興国企業の収益性は、足元で緩やかながらも回復がみられます。特にエネルギーや素材セクターの回復度合いが大きくなっています(図表10参照)。この背景の1つには、中国における過剰生産設備の削減や不採算事業の再編などの合理化が進められたことなどで採算性が改善したことなどもあるとみられます。

[図表10]新興国企業の株主資本利益率(ROE)の推移

※新興国企業:MSCI新興国株価指数構成企業、新興国の各セクター:MSCI新興国各セクター株価指数構成企業

出所:トムソン・ロイター・データストリームのデータを使用しピクテ投信投資顧問作成

こうした収益性の改善も、利益成長の下支えとなると期待されます。

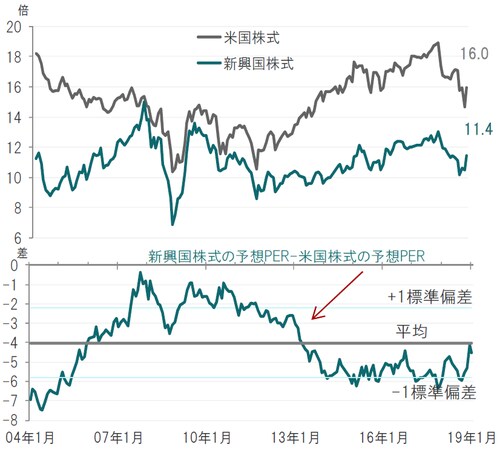

依然として魅力的な 新興国株式のバリュエーション水準

新興国株式のバリュエーション(投資価値評価)水準をみると、予想株価収益率(PER)では、引き続き相対的な魅力があるとみられます。2018年12月に米国株式が大幅下落となったことなどを背景に、米国の予想PERが急低下したことなどを受けて、新興国株式の予想PERとの格差はやや縮小したものの、依然として格差があります(図表11参照)。

[図表11]新興国株式と米国株式の予想株価収益率(PER)

※新興国株式:MSCI新興国株価指数、米国株式:MSCI米国株価指数

※予想はMSCI集計(12ヵ月先予想1株あたり利益(EPS)ベース)

出所:トムソン・ロイター・データストリームのデータを使用しピクテ投信投資顧問作成

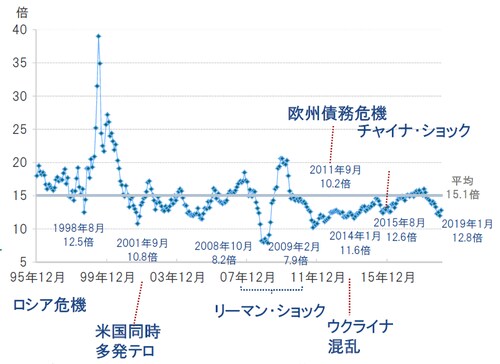

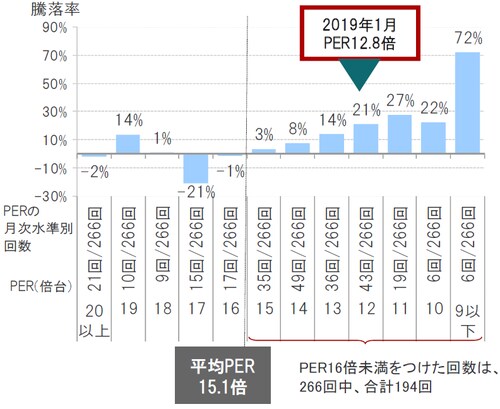

また、新興国株式の足元の実績PERの水準は過去平均を下回る水準にあります(図表12参照)。過去の実績では、実績PERが過去平均を下回る水準をつけた1年後のリターンは、相対的に好リターンとなりました(図表13参照)。

[図表12]新興国株式の実質株価収益率(PER)

1995年12月~2018年1月における回数

[図表13]新興国株式のPER水準別1年後の株価騰落率平均

※PERは実績ベース

※PERは各月末時点のPER使用、PERの月次水準別回数は1年後の騰落率算出期間

1995年12月~2018年1月における回数

出所:トムソン・ロイター・データストリームのデータを使用しピクテ投信投資顧問作成

こうした魅力的なバリュエーション水準は、新興国株式の下支えとなると考えられます。

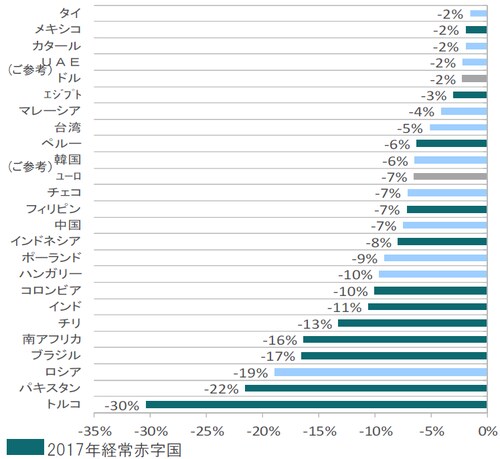

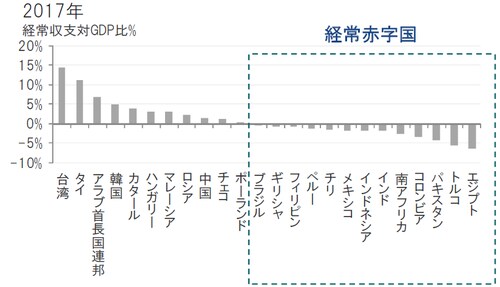

依経済のファンダメンタルズの改善は 新興国通貨の下支えに

2018年9月頃にかけて、米国の長期金利上昇や米ドル高などを背景に、新興国市場から資金を引き揚げる動きが拡大するとの警戒感の高まりなどから、新興国通貨は下落し、その後持ち直しの兆しもみせたものの、年間では対円ベースで軒並み下落となりました。特に、経済のファンダメンタルズ(基礎的条件)がぜい弱とみられる国の通貨への影響は大きくなりました(図表14、図表15参照)。

[図表14]2018年年間の主要新興国通貨の対円レート下落率

[図表15]主要新興国の経常収支(対GDP比)

通貨の動向については経済動向だけでなく、各国間の金利差や政治動向等も絡み単純にみることは困難ですが、ここでは仮に経済のファンダメンタルズの1つとして経常収支に注目してみます。

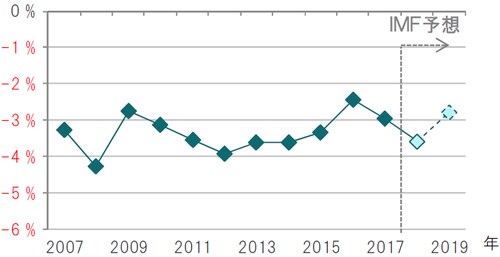

新興国のうち経常赤字国で通貨の下落率が大きかった国の経常赤字の対GDP比の水準は、2018年は前年に比べると赤字が拡大方向にありましたが、通貨安などによって、今後は赤字縮小の方向が予想されています(図表16参照)。

[図表16]新興国の主な経常赤字国注における経常赤字(対GDP比%)の推移

注:経常赤字国:トルコ、パキスタン、ブラジル、南アフリカ、インド、コロンビア

の6カ国を単純平均で算出

実際、トルコは2018年8月以降、経常収支が黒字転換しています。また、足元の原油価格の下落も、原油輸入国にとってはプラスになると考えられます。 経常収支などの経済のファンダメンタルズの改善は、新興国通貨の下支えになるものと考えられます。

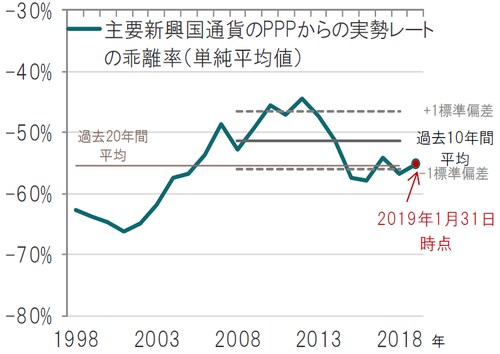

また、実勢レートと購買力平価(PPP)の乖離の変化をみると、足元の新興国通貨の水準(対ドル)は、割安の可能性を示しているとも考えられます(図表17参照)。

[図表17]主要新興国通貨の実勢レートの購買力平価(PPP)からの乖離率

PPPは、「一物一価」の法則に基づくものであり、為替レートの決定メカニズムの仮説の1つです。中長期的にみると、実勢レートは購買力平価に収れんする力が働きやすいといわれています。こうしたことから、実勢レートの割高・割安を把握する1つの手がかりとなる可能性があります。

一般に、新興国のPPPは構造的な要因などから常に実勢レートを大きく上回る水準にありますが、経済が成長していくに従い、こうした実勢レートの下方乖離が縮小していくと考えられています。実際、主要新興国の実勢レートのPPPからの乖離は過去20年の大きな流れでみると乖離率の縮小傾向がみられます。

しかし、足元の実勢レートのPPPからの乖離率が再び拡大し、直近の過去10年間の平均を大きく下回っています。こうした観点からは、新興国の足元の実勢レートが割安である可能性を示していると考えられます。

※将来の市場環境の変動等により、当資料に記載の内容が変更される場合があります。

記載されている個別の銘柄・企業については、あくまでも参考であり、その銘柄・企業の売買を推奨するものではありません。また、当資料におけるデータは将来の運用成果等を示唆あるいは保証するものではありません。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『新興国株式への投資:4つのプラス材料』を参照)。

(2019年2月13日)

ピクテ投信投資顧問株式会社

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~