![]()

米国主導で株価下落

景気減速傾向の影響はあるが・・・

■2018年12月は米国の株価が大きく下がり、グローバルに伝播する展開となりました。12月31日の終値でS&P500種指数は2,506.85ポイントと、11月末と比較して9.2%、前年末比で6.2%の下落となりました。

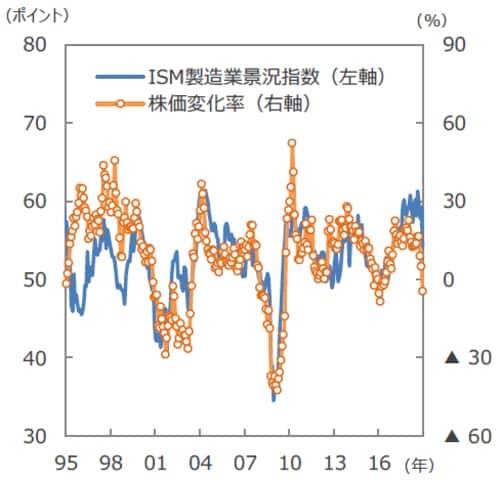

■株価下落の背景に景気減速への警戒感があります。米国の製造業の景況感を示す代表的指標であるISM製造業景況指数とS&P500種指数の前年比の動きを見ると、ISM製造業景況指数は2018年12月に大きく下がり、今後景気は徐々にペースダウンに向かう公算が大きいと思われます。こうした景況感の変化が最近の株価下落の一因になったと見られます。

■しかし、景況感の変化と比較して、株価の下落は相対的に大幅となっています。景気以外の要因も影響しているとの指摘が多いのもこのためです。過去の例では、2001年9月の同時多発テロを受けて、地政学リスクが高まった2001~2002年に、景況感の悪化度合いに比べて株価の下落幅が大きい状態がしばらく続いたことがありました。

ISM製造業景況指数と株価変化率

株価変動を大きくした3つの要因

金融政策の正常化、米政権の不透明感、FRBと市場の認識ギャップ

■今回、景況感の変化以上に株価が下振れている背景としては、第1に米連邦準備制度理事会(FRB)や欧州中央銀行(ECB)が金融政策の正常化を進めている影響が考えられます。主要中央銀行のバランスシートの増減と株価の変動性の関係をみると、2008年の金融危機以降、中央銀行がバランスシートを拡大して潤沢な資金を供給したことで、株価が下落してもすぐに買い戻しが入る環境となり、結果的に価格変動(ボラティリティ)が抑制されたと考えられます。

■しかし、FRBは2017年10月から債券の保有残高を削減させている他、ECBも2018年末をもって債券保有残高の積み増しを停止しました。主要中央銀行のバランスシートが縮小に転じ、ボラティリティが高まることが予想される中で、リスク資産への資金配分を抑制する動きが年末に向けて広がったことで株価変動が大きくなったと考えられます。

■第2に、米国ではケリー大統領首席補佐官、マティス国防長官などの辞任やトランプ大統領のFRB批判等で、トランプ政権の外交・経済政策に対する不透明感が高まりました。

■第3の要因としてFRBと金融市場の認識ギャップが指摘されます。FRBは12月18-19日の米連邦公開市場委員会(FOMC)で0.25%の利上げを実施する一方、2019年の利上げ回数の見通しを2回に引き下げ、景気や金融市場に配慮しました。しかし、金融市場参加者の間では、「データ次第」としながらも、先行きの利上げが示されたことや、バランスシートの縮小が続くことへの失望が多かった模様です。

株式市場安定化の条件

■株価収益率(PER)が過去の平均と比較してかなり下がったことを踏まえると、株価変動性の高まりに対応するための資産配分の変更はある程度進んだと見られ、株価は一旦リバウンドする可能性もあります。但し、株式市場の安定が継続するためには、いくつかの条件が必要と思われます。

■第1に、FRBが景気や金融環境に応じた柔軟性を示し、市場との認識ギャップを縮小することです。この点は、1月4日に、パウエルFRB議長が利上げの休止を示唆したほか、バランスシート縮小の調整に言及したため大きく改善しました。今後も、FOMC後の記者会見等が注目されます。

■第2に、米中の景気下振れ懸念に歯止めがかかることです。米国では、企業の設備投資については一定の下振れリスクはあるものの、家計消費の底堅さが下支えになると考えられます。米国の家計は金融危機後、債務をあまり増やしておらず、貯蓄率は6%台を維持しているため、今回は株安でも消費に対する「逆資産効果」は限定的と見られます。中国では2019年年初以降、景気指標の悪化が続く懸念がありますが、3月の全国人民代表大会(全人代)で減税など消費刺激策が決定・実施されれば、経済指標も改善に向かうと思われます。

■第3に、3月1日期限の米中貿易交渉について交渉継続などとなり、少なくとも決裂が回避されることです。

■2019年1-3月はこれらの要因を睨みつつ、株式市場が底打ちを探る時期になると期待されます。

2019年1-3月期のリスクファクター

■2019年1-3月期のリスクファクターとして以下の5点が注目されます。

■第1に製造業の景気動向です。2018年末頃から駆け込み輸入の反動減を含めて対中制裁関税の貿易等への影響が顕在化しつつある模様です。中国の製造業PMIはこうした動きを反映して低下しており、12月には景気拡大・縮小の節目である50を割り込みました。同指数は中国経済の先行きを占う指標として注目され、この動きは市場心理に影響を与えました。同様に米国のISM製造業景況指数の低下度合いも株式市場にとっては重要です。一方、先行して悪化してきた欧州の製造業データに下げ止まり感が出るかも注目されます。

■第2が米国の通商政策です。カナダ当局によるファーウェイCFO逮捕により米中関係は緊張の度合いを増し、90日間交渉の先行きは予断を許しません。1月は米国の交渉団が訪中するなど、米中共に対立の激化を回避しようとしている模様です。景気への配慮から更なる関税引き上げは回避され、情報技術(IT)セクターを中心とした企業レベルの対立への移行をメインケースと考えています。

■第3に中国の経済政策です。中国政府は米国の圧力を見極めながら段階的に財政政策を発動しており、経済指標も一本調子では改善していない状況です。しかし、製造業に加え、消費統計も下振れる中、中国政府は最終的に景気を軟着陸させる方針であり、政策オプションを行使すると思われます。政策の最終決定は3月の全人代と考えられますが、事前に情報を出すかや、減税に加え、公共投資をどう発動するかが注目されます。

■第4は英国の欧州連合(EU)離脱(Brexit)です。合意案の議決など日程を含めて流動的で、離脱期限を延長するのか、合意なしの離脱に向かうのか、などが問われます。不透明感の継続は企業心理の抑制要因になります。

■第5にテールリスク(可能性は小さいが潜在的な影響が大きい)として、トランプ政権とFRBの関係、米企業の信用リスクの高まりを意識しておく必要がありそうです。

(吉川チーフマクロストラテジスト)

(2019年1月7日)

関連マーケットレポート

2018年12月21日 米国主要株式指数は年初来安値を更新

2018年12月20日 米国の金融政策は利上げを継続(2018年12月)