経営者は「借金・返済」と常に向き合う必要がある

融資が確定し、資金が手に入れば、頭に描いた事業をようやく開始できます。予想外の困難に見舞われることがあっても、強い意志でそれらをクリアし、事業を推し進めていくことでしょう。

しかし、融資確定後の経営者に、

「毎月の返済額はいくらで、返済日はいつですか?」

と聞いても、

「だいたい10万円くらいで、返済日は25日だったと思いますが・・・」

などと、曖昧な答えしか返ってきません。残高や利率も把握していないケースがほとんどです。

実際に融資を受けてしまうと、お金に対する緊張感や慎重さが薄れてしまう経営者が多いようです。ただし、それではいけません。会社経営に、借金は必要です。利益が出せるようになったとしても、つねに競合よりも多くの資金で事業拡大を目指さなければ市場で生き残ることは難しいです。

つまり、経営者であるうちは借金と向き合う必要があるのです。

導入期の頃はその自覚が薄く、「借金はしないほうがいい」という個人としての感覚が残っているためか、真剣に向き合おうとしない傾向がみられます。返済の意思はあるものの、ストレスになるため、できることなら普段は考えたくないというのが本音でしょう。

しかし、毎月の返済額や返済日、残高などを把握していなければ、計画的な資金活用ができません。資金繰りに失敗して一度でも返済が遅れたら、それは大きなマイナス評価になり、次の融資申込に悪影響を与えてしまいます。

逆に、計画通りに返済を完遂することができれば評価が上がり、次の融資が通りやすくなります。

融資を受けたら、必ず決まった日に、決まった金額を返済する。これを守り、自社の評価を上げて、さらに融資を受けやすい会社にする。返済は、経営者が果たすべき重要な仕事のひとつです。

そのためにも会社のお金の流れをしっかりと把握し、毎月の返済に問題が生じないかどうか、試算表と資金繰り表でチェックする必要があります。

「試算表」と「資金繰り表」を毎月チェックすべき理由

会社を設立したばかりの頃は、仕入先との取引条件もあまり良くないため、良い商品・サービスを提供しようとすればするほど、資金繰りが厳しくなります。

おそらく創業から何年も経過した経営者であれば、(今月はこれくらい入金と出金があって会社に残るお金はこれくらいだろう)、と頭の中に浮かぶはずです。

しかし、すべてのお金を漏れなく正確に把握できる人はなかなかいません。

創業したばかりであればなおさら、資金繰り表を作成して数字を“見える化“する必要があります。

「資金繰り表をつくれと言われても、会計は苦手だし・・・」

と思うかもしれませんが、資金繰り表に決まった形式はなく、手元の現金がチェックできるのであれば、どのような形式でも問題ありません。

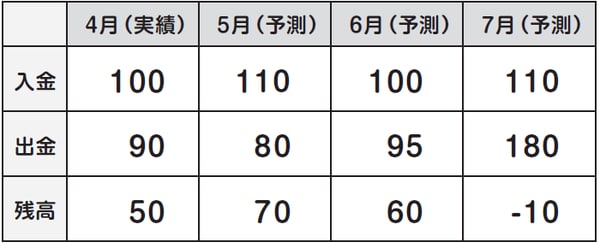

たとえば、すべての入出金をひとつの通帳にまとめて「現金での取引はしない」と決めれば、通帳の入金と出金のそれぞれの合計を出すだけで、簡単な資金繰り表を作成できます(図表1)。実績は当月分、予測は昨年分の数字を参考に、今年の資金繰りを予測したものです。

[図表1] 簡単な資金繰り表 サンプル

これを見ると、昨年は7月に大きな出金があり、残高がマイナスになっています。出金が膨らんだ理由が従業員へのボーナスであれば、その出金は今年7月も発生するため、事前に現金を用意しておかなければなりません。

予測は、初めは3カ月先まででも構いません。慣れてきたら半年先、1年先の予測を立てて、資金繰り表を作成してください。

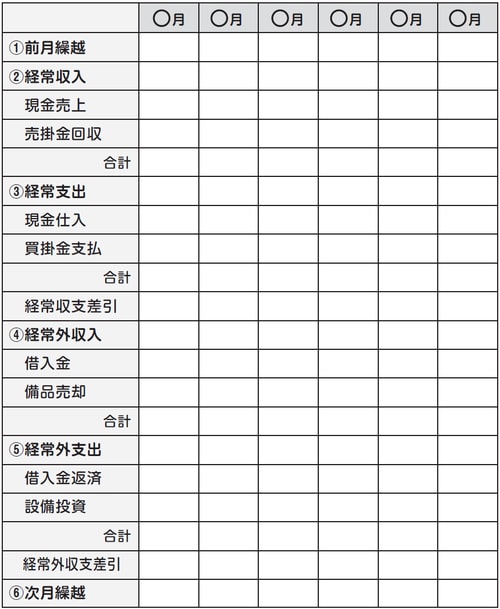

将来的には、下記のような資金繰り表(図表2)を作成できるようになりましょう。資金繰り表は現金出納帳と預金通帳があれば作成できます。

[図表2] 現金出納帳と預金通帳を用いた資金繰り表

ちなみに私は、会計業務や決算書の作成を会計事務所に任せても、資金繰り表の作成だけは経営者が自分でやるべきだと思っています。

会社の現金がいつ、どれくらい足りなくなるのか。経費の削減や支払いの延期で対応可能か、銀行に追加融資を申し込む必要があるか。その発見が早ければ早いほど、しっかりと準備をして、資金不足を回避できるようになります。

たとえば、6カ月先に資金がショートするという予測ができれば、

「売上代金の回収をもっと早くできないか?」

「仕入代金の支払いをもっと遅くできないか?」

「経費を減らせないか?」

「在庫が多過ぎないか?」

このような対応策を考え、試していくことができます。

もちろん、経営者が資金繰り表を作成しても、数字が間違っていたり、予測と実績が合わないこともあるでしょう。

そのために併せてチェックしたいのが、「月次試算表」です。

決算書がその年度の「成績表」なら、月次試算表はその月の経営状態を表す「健康診断書」のようなものです。月次試算表と照らし合わせることで、資金繰り表の実績の数字が正しいかどうか、予測数値が妥当であったかどうかがわかります。

これは市販の会計ソフトでも作成できますが、できれば顧問税理士に依頼することをオススメします。

専門家に毎月の経営状態をチェックしてもらい、売上を上げるにはどうしたらいいのか、資金繰りを改善させるためにはどうしたらいいのか、予測数値の精度を上げるためには何に気をつければいいのかなど、アドバイスがもらえる貴重な機会になります。