売上が大きくなると「資金繰り」は苦しくなる⁉

節税に走ると会社の成長を止めてしまう、息の根さえ止めてしまうことをお伝えしてきました。ここで、本連載を通してお伝えしたいことの結論を申し上げます。

それは、

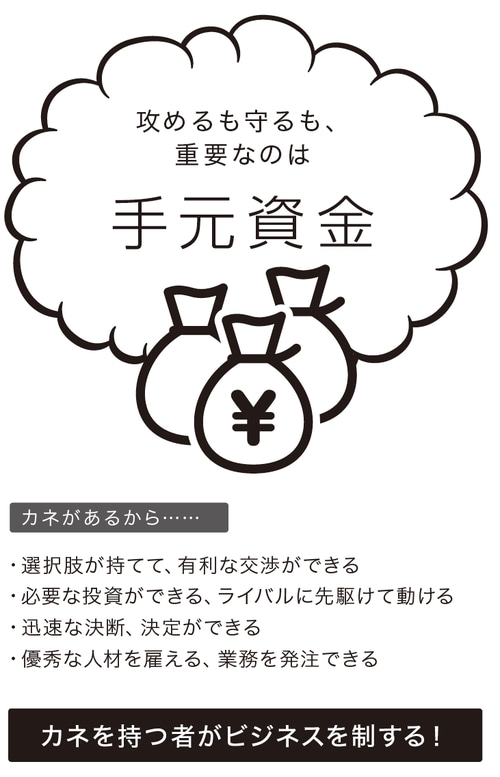

「世の中、結局カネ」ということです。

金があるからうまくいく、金があるから利益も出るのです。利益が出たから金が貯まるのではありません。

[図表1]「世の中、結局カネ」

中小企業の社長の勘違いに「儲かっていればお金は増える」があります。売上が増えれば入金も増え、会社の通帳記入額も大きくなる・・・。大間違いです。前受なり現金で入金してもらえる業種以外のビジネスでは、売上が大きくなると、その分お金は苦しくなります。

大きな売上の取引は、発注から納品、入金までが通常よりも長くなることがしょっちゅうです。関係者の数が多い大きな企業相手の取引などでは「全員の合意を取る」だけで時間も必要です。

次々に来る修正依頼に、時間と費用をかけてその都度対応するも、予定納期はオーバー、遠くなる「支払い予定日」。

この間も、大きな売上に対応するための設備投資や増員した分の人件費は発生し続けます。持ち出しばかりがかさんでいき、頭の中はお金のやりくりのことばかり。待ちに待った入金がされた頃は「売り上がった!」喜びよりも「やっと入ってくれた・・・」という安堵感、そんな経験を、多くの社長がしているのではないでしょうか。

「それでも大きなお金は入った」と思いきや、ようやく入ってきたお金のほとんどは、「残っていた材料費の支払い」「クライアントの無茶振りに徹夜で対応してくれた従業員の残業代」「工場の設備投資の支払い」というように次々消えていきます。

「ほとんど何も残っていないじゃないか・・・」そう思った矢先に、営業マンが「社長、大きな受注取ってきました!」と帰ってきます。

会社全体がお祝いムードのなか、社長は1人「あの会社の支払いサイトは、今回より長かったはず。要求も厳しいから、対応する人も増やさないといけないだろうし、金は持つだろうか・・・」と浮かない顔。売上は大きくても、会社は常にギリギリの資金で運転、そんなことは珍しくありません。

私はこれまで数多くの相談を受けてきました。たどり着いた結論は、多くの企業が「本来必要な手元資金の量を少なく見積もりすぎている」、あるいは「業績が良くなれば資金繰りも楽になるはず」という妄想を描いているということです。

業績が良いから資金繰りが良いとは限りません。むしろ、「業績が良いほど資金繰りは大変になる」と思っていただきたいと思います。

お金は増えていないのに、利益が出そうだと保険を使って節税を行ない、ますます資金繰りが苦しくなっているケースも珍しくありません。結果として、資金不足を理由に大きな商談を躊躇する、必要な時期に投資ができなかったために競争から取り残されるなどの悲劇が生まれています。

これは「必要な資金はその都度用立てる」という大企業には可能な財務戦略を中小企業に当てはめようとすることや、自己の乏しい経験で資金繰りを行なっていることが原因です。

マイナス以外の何物でもない「資金の心配」

中小企業は「借りたいときに借りる」ことなどできません。「銀行が貸したいときに借りる」だけです。では銀行に生殺与奪権を握られているのかというと、決してそんなことはありません。「いつでも銀行が貸したいようにしておく」ことは可能です。その状態を常に作れれば、資金は常に余裕が持てます。

資金のある会社は投資をすることで利益が生まれ、さらに投資で正しく節税をする。その節税によって、さらに資金に余裕ができる。加えて、利益が出ているから銀行からも好条件で資金供給を受けられる。

資金の勝ち組になるか負け組になるか、この点こそが会社の明暗を分けるのです。

みなさんの会社の手元資金は月商の何カ月分あるでしょうか? 私が決算書でよく見かけるのは、月商の約1カ月分です。

手元資金が月商の1カ月分しかないと、資金繰りはそこそこ厳しくなってしまいます。賞与を出す資金も、法人税や源泉所得税などの納税資金を捻出するのも難しいことが多い、それが月商1カ月分です。

こうなると、新たな事業展開などを考えるには、まず「資金は持つか?」から考えなければなりません。

このような状態で経営を前向きに進めていくことができるでしょうか?

前向きな攻めの経営には、厚い資金が欠かせません。資金を厚くしていく、それが必須なのです。

「資金繰り」というと、支払いに必要な資金を用立て、売上の入金で支払いができなければ、銀行から融資を受けるという動きをイメージされるのではないかと思います。資金繰り表を作成し、残高がマイナスにならないよう管理されている会社もあると思います。

しかし、ギリギリの資金繰りは経営者の事業意欲に良い影響がありません。

銀行から融資を受けられなかった場合を考えざるを得ないからです。資金繰りとは「会社が潰れないためにお金をやりくりする」ことで、表を作るとはすなわち「どうやりくりするか」を考えることです。

事業を前向きに行っていくのに「資金の心配」はマイナス以外の何物でもありません。

「やりくりする」をなくすためにはどうしたら良いか?一番簡単かつ確実なのが「借りる」ことです。

お金を「足りなくなるから借りる」ではなく「お金のことで悩まなくていいために借りる」というように、考え方を変えてみてください。

「利息が発生するからできるだけ借りたくない」と考える方もいらっしゃいますが、いまのような低金利時代においては、利息など大した額になりません。むしろ、資金繰りの費用や資金の心配は、融資を受けて少しの利息を支払うことで減らすことが可能です。

場合によっては、支払利息は資金繰り表を作成する人件費より安く済みます。そしてそもそも「借りられなかったらどうしよう? お金のやりくりは大丈夫だろうか?」という不安からの解放は、お金には代えられない価値があります。

事業に必要な資金量を把握し、その残高をキープできるように融資を受け、また、その融資を受けるのに必要な利益を出し、無駄なく法人税を借入残高の1%程度支払うようにコントロールすることが大切です。

お金に強い社長の裏ルール

お金を借りるのは「お金のことで悩まなくするため」