\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

下がった年収を補填する予定だったが・・・

今回の事例は、嘱託社員のBさんです。

Bさんのプロフィール

●63歳 男性 会社員

●会社を60歳で定年退職。退職金3000万円。嘱託で65歳まで継続。年収は800万円から400万円に減額。

●金融資産は退職金3000万円とこれまでの預金2000万円の、合計約5000万円。投資信託で約2000万円を運用。

●定年退職後に年収が下がるので、その補填のために運用開始。

●運用成果が出ないため不安になり、相談。

保有投資信託の内容

保有投信のパフォーマンス

USリートファンドでは、年率20%の分配金をもらって非常に満足していましたが、実際の評価損益はわずかなプラスだけ。なぜでしょうか?

毎月米国の不動産から分配金を受け取れる「US-REIT」

保有投信の個別評価

①USリートファンド

Bさんは、今から3年近く前に定年退職しました。それまでは、金融資産の運用には関心がなく、銀行に預金を約2000万円も置いていました。利息が付かないなか、退職金として受け取った3000万円も含め、このまま預金に預けておくのが良いのか、それとも何かで運用したほうがいいのか悩んでいました。

とりあえず、銀行に相談しようと窓口にいくと、担当者から「退職金優遇金利キャンペーン」を案内され、追加で「毎月分配金が受け取れる良い投資信託があります」と勧誘されました。

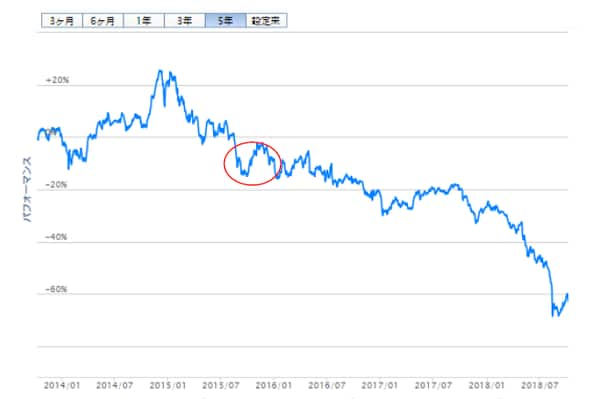

[図表1]USリートファンド(毎月分配型)

赤い丸の時点が、Bさんがこの投資信託を購入した時期です。Bさんは銀行の担当者から、毎月の分配金が年率で20%以上受け取れる商品と紹介されました。嘱託で年収が半分になるBさんには、年収の目減り分を補うには大変魅力的な商品に映り、その場で1000万円購入しました。

この投資信託は「US-REIT」、米国の不動産に投資をする商品です。この商品の分配金の原資は、米国の不動産から得られる家賃収入、価格の上昇分です。Bさんが購入してからの運用は横ばいで推移しています。

この状況で、現在の家賃収入の平均は3.5~4%程度。残りの15%強の分配金は投資家の元本を取り崩して手当てしていました。その結果、基準価格は上のチャートの青い線のように、2015年初めからずっと下がり続けています。

さすがに分配金の出しすぎを批判されると、分配金を半分に減額しましたが、それでもいまだに10%以上出しています。ピークで1兆5000億円程あった純資産残高は、分配金の引き下げ以降解約する投資家が多く、現在の残高は約7500億円まで減っています。

Bさんは、分配金が自分の投資した資金から払われていたことを知らず、運用がうまくいっていると勘違いしていました。分配金が毎月入ってくると儲かった気になって、いろいろと消費してしまいました。「担当者が定期的な運用の経過報告などを行っていれば、もっと早く対処できたのではないか」と悔やんでいます。

\投資対象は株式、債券だけではない!/ 金融資産1億円以上の方向け

「本来あるべき」オルタナティブ投資 >>他、資産運用セミナー多数開催!

高分配を出すファンドは「基準価額」が下がる可能性も

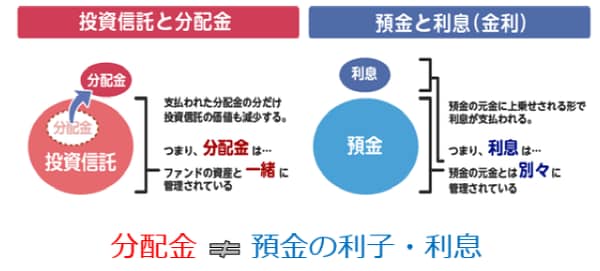

そもそも、投資信託における「分配金」とは何でしょうか。投資家の中には、分配金=預貯金の利息と誤解されている方もいるようです。

しかし、投資信託の分配金は、預貯金の利息とは異なり、投資信託の純資産の中から支払われます。そのため、分配金が支払われると、その金額相当分、基準価額が下がります。この部分の理解が重要です。高分配を出しているファンドは、基準価額が下がる可能性があるということです。

[図表2]預金の利息(金利)と異なる、投資信託の分配金

もう一つの問題は、投資効率が下がってしまうことです。つまり、複利効果が得られなくなります。

本来、分配金として支払われなければ、そのまま投資資金として運用され続けていたはずが、分配金を支払ったことで運用される資金が少なくなり、その結果、複利の効果が得られにくくなるというわけです。また、分配金を減額すると解約が多くなり、運用自体に支障が出かねない状況にも注意が必要です。

単一の新興国への投資はリスクが大きすぎる

②トルコ債券ファンド(毎月分配型)

Bさんは、同じ時期にトルコ債券に投資する投資信託を案内され、購入していました。トルコの政治・経済などの説明とともに、担当者は将来性がある国だと力説したそうです。しかし結果は、3年で基準価格が約60%下落しています。

新興国の債券は利回りが魅力的ですが、単一国への投資はリスクも考えなければいけません。過去にブラジル、トルコ、ロシアなどの販売が盛んに行われましたが、新興国債券への投資は、全体による投資を考えるべきでしょう。

[図表3]トルコ債券ファンド(毎月分配型)

トルコ債券ファンドでは500万円強の損失を抱え、儲かったと思って分配金を使ってしまったUSリートファンドはトントンと、投資の難しさを実感したBさんでした。

今後の運用の希望とその対応策

Bさんとの相談の結果、USリートファンド(毎月分配型)、トルコ債券ファンド(毎月分配型)を、今後、値動きを見ながら売却していく方向で検討することになりました。

今後の運用の希望をヒアリングしたところ、下記のような答えを得ました。

●年金受給の補足としての運用を希望

●銀行預金以上のリターンは期待するが、年間3%程度の運用利回りで十分

●過度なリスクは取りたくないし、価格の大きな変動も望まない

●今後のインフレ懸念には対応できる商品を長期保有していきたい

これらの要望を踏まえた上で、ポートフォリオ分析ツールを活用して、年間の期待リターンにあわせた銘柄を選び、グローバル分散投資を基準に商品選定を行いました。

\投資対象は株式、債券だけではない!/ 金融資産1億円以上の方向け

「本来あるべき」オルタナティブ投資 >>他、資産運用セミナー多数開催!

【金融商品仲介業者の商号】

株式会社幻冬舎アセットマネジメント

登録番号:関東財務局長(金仲)第817号

当社は所属金融商品取引業者の代理権は有しておりません。金融商品仲介業に関して、お客様から直接、金銭や有価証券のお預かりをすることはありません。

所属金融商品取引業者が二者以上ある場合、どの金融商品取引業者がお客様の取引の相手方となるかお知らせします。

所属金融商品取引業者が二者以上ある場合で、お客様が行なおうとする取引について、所属金融商品取引業者間で支払う手数料が相違する場合は、その説明を行ないます。

【所属金融商品取引業者】

楽天証券株式会社

金融商品取引業者 関東財務局長(金商)第195号 加入する協会 : 日本証券業協会、一般社団法人金融先物取引業協会、 日本商品先物取引協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本投資顧問業協会

PWM日本証券株式会社

金融商品取引業者 関東財務局長(金商)第50号 加入する協会: 日本証券業協会、 一般社団法人 第二種金融商品取引業協会

東海東京証券株式会社

金融商品取引業者 東海財務局長(金商)第140号 加入する協会: 日本証券業協会、 一般社団法人金融先物取引業協会、 一般社団法人 第二種金融商品取引業協会、 一般社団法人日本STO協会

キャピタル・パートナーズ証券株式会社

金融商品取引業者 関東財務局長(金商)第62号 加入する協会: 日本証券業協会、 一般社団法人 第二種金融商品取引業協会

くにうみAI証券株式会社

金融商品取引業者 関東財務局長(金商)第1627号 加入する協会: 日本証券業協会

【手数料等について】

商品等へのご投資には、各商品等に所定の手数料等(例えば、国内の金融商品取引所に上場する株式(売買単位未満株式を除く)の場合は約定代金に対して所属金融商品取引業者等ごとに異なる割合の 売買委託手数料、投資信託の場合は所属金融商品取引業者等および銘柄ごとに設定された販売手数料および信託報酬等の諸経費等)をご負担いただく場合があります(手数料等の具体的上限額および計算方 法の概要は所属金融商品取引業者等ごとに異なるため本書面では表示することができません。)。

債券を募集、売出し等又は相対取引により購入する場合は、購入対価のみお支払いいただきます(購入対価 に別途、経過利息をお支払いただく場合があります。)。

また、外貨建ての商品の場合、円貨と外貨を交換、または異なる外貨間での交換をする際には外国為替市場の動向に応じて所属金融商品取引業者等 ごとに決定した為替レートによるものとします。

【リスクについて】

各商品等には株式相場、金利水準、為替相場、不動産相場、商品相場等の価格の変動等および有価証券 の発行者等の信用状況(財務・経営状況含む。)の悪化等それらに関する外部評価の変化等を直接の原因として損失が生ずるおそれ(元本欠損リスク)、または元本を超過する損失を生ずるおそれ(元本超過 損リスク)があります。

なお、信用取引またはデリバティブ取引等(以下「デリバティブ取引等」といいます。)を行う場合は、 デリバティブ取引等の額が当該デリバティブ取引等についてお客様の差入れた委託保証金または証拠金の額(以下「委託保証金等の額」といいます。)を上回る場合があると共に、対象となる有価証券の価格または指標等の変動により損失の額がお客様の差入れた委託保証金等の額を上回るおそれ(元本超過損 リスク)があります。

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

3月7日(土)~8日(日)限定配信!

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは

遺言書があるのにやっぱり揉める!

富裕層が今すぐ備えるべき「相続の落とし穴と対策」

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」