\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

販売サイドの言いなりで買った商品を放置したら・・・

投資信託で「大損」する人が増えています。その理由は様々ですが、基本的には、販売サイド(多くは銀行員や証券マン)の言うままに、彼らが売りたい分配型やテーマ型の商品を購入し、そのまま放っておいた結果(本来、投資信託は放っておくための商品ではありますが)、マイナス30%、ときには50%など、まさに「ズタボロ」になっているケースがほとんどです。

本連載では、そんなズタボロの投資信託を購入してしまった方々の実例をご紹介し、どこに問題があったのか、そしてどのようにリカバリーしたのか(回復不能で損切りというケースも当然あります)を紹介していきます。

今回の事例は会社社長のAさんです。

Aさんのプロフィール

●55歳 男性 会社社長

●金融資産は約1億円、投資信託で約5000万円を運用。

●本業が忙しく、金融商品の勉強をする時間が取れないため、証券会社や銀行から勧められた商品をそのまま購入。内容はあまり把握していない。

●運用成果が出ないので不安になり、相談。

保有投資信託の内容

保有投信のパフォーマンス

関連指数は上がっているのに、なぜ評価損益はマイナスなのでしょうか。これについては、この連載を通じて解説していきます。

説明が楽で販売しやすい「テーマ型投資信託」

保有投信の個別評価

①米国シェール関連ファンド

米国シェール関連ファンドは、米国のシェール革命をテーマに2014~2015年に販売された「テーマ型投資信託」です。Aさんも2014年秋に証券会社から勧められ、2000万円購入しました。

購入時の説明を、Aさんは今でもはっきりと記憶しています。担当の証券マンはシェール革命を特集した雑誌を見せながら、アメリカのエネルギー革命や、アメリカがエネルギーの輸出国になり、今後世界のエネルギー政策が大きく変わるであろう話を、自信満々に語っていました。

アメリカのシェール関連産業は、確かに息の長いビジネスではありますが、金融商品として2014年~2015年に日本で販売された「シェール関連ファンド」の多くは、結果、ピークでの設定になっています。

\投資対象は株式、債券だけではない!/ 金融資産1億円以上の方向け

「本来あるべき」オルタナティブ投資 >>他、資産運用セミナー多数開催!

下記の図表1のチャートは、Aさんが購入した投資信託の基準価格の推移です。この投資信託は2014年春に設定され、半年で20%以上上昇しています。上昇することで、金融機関の販売にも拍車が掛かり、純資産額もピーク時には約1200億円まで達しています。

[図表1]購入した投資信託の基準価格の推移

この当時、日本で「シェール関連ファンド」は各金融機関がこぞって販売し、全体で1兆円以上設定されました。

Aさんが購入したのはこのピークの時期(赤い円で囲んだ時期)であり、その後、基準価格は50%強も下落しました。Aさんは売却せず保有していますが、多くの投資家はこの下落に耐え切れず売却し、純資産額は現在、ピーク時の1/6の約200億円まで減っています。

銀行や証券会社などは、なぜいまだに「テーマ型投資信託」を販売するのでしょうか。答えは簡単です。テーマに話題性があり、雑誌、ニュースなどでも取り上げられるため、販売担当者は説明が楽で販売しやすいからです。投資信託を組成する運用会社も、販売する銀行、証券会社からの要請を受け、大量に販売してくれるなら・・・と、安易に設定してしまうといった構造になっています。

銀行、証券会社からテーマ型の投資信託を案内され、「これは人気の商品です。大変よく売れています」などと言われたら、危ない商品、買ってはいけない商品だと思ったほうが賢明です。売れているのではなく、「売りたい商品」なのですから。

このように、これまで設定された多くのテーマ型投資信託は、設定時の純資産額より大きく資産を減少させています。その主な要因としては、以下のようなことが考えられます。

①テーマが注目されてから設定するため、すでに関連銘柄の株価が上昇している可能性かある。

②該当テーマの関連株式が割高になっていると運用担当者が判断しても、テーマ以外の割安な株式等に投資したり、現金比率を高めたりすることが、基本的にできない。

③時間の経過とともにテーマへの関心が薄れると、新規資金の流入が減少して純資産額が小さくなる。その結果、運用成果が上がらなくなっていき、最悪の場合は繰上償還される。

これらの心配をしながら、あえて「テーマ型投資信託」に大きな資金を入れる必要があるのでしょうか。答えは「NO」だと思います。

高い販売手数料を取れる「通貨選択型ファンド」

②米国ハイ・イールド債ファンド(通貨選択型)

Aさんは2015年、米国ハイ・イールド債ファンドも購入しています。ここで問題なのは、ドル建てコースではなく、「通貨選択型」でメキシコペソコースを証券マンに勧められ、選択していることです。

一般的に、ハイ・イールド債券はドルでの発行が多く、ドル建てコースがメインですが、なぜ「通貨選択型」が設定されたのでしょうか。一番の要因は販売手数料が多く取れるからです。通常の債券ファンドに比べ、通貨選択型での販売手数料は高く設定されています。しかし、Aさんにはそのような説明はありませんでした。

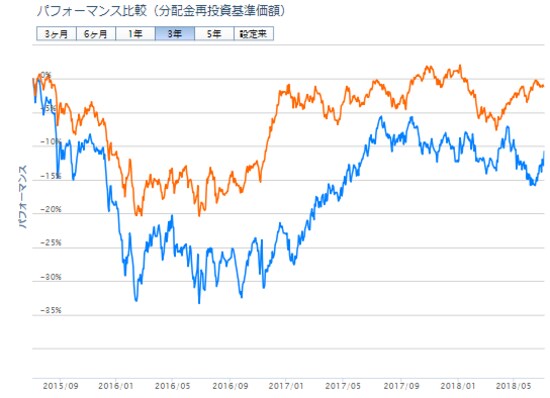

下記の図表2のチャートをご覧ください。

[図表2]米国ハイ・イールド債のメキシコペソ建てと米ドル建てのパフォーマンス比較

オレンジ色の線が米ドルコースです。通常、米ドルコースを購入するのが一般的です。青色の線がAさんの購入したメキシコペソコースです。メキシコペソの為替要因で、基準価格が上下に変動しています。ハイ・イールドの動向と、為替(メキシコペソ)の2つの要因で基準価格が変動することを、Aさんが理解するのは困難でした。

\投資対象は株式、債券だけではない!/ 金融資産1億円以上の方向け

「本来あるべき」オルタナティブ投資 >>他、資産運用セミナー多数開催!

今後の運用の希望とその対応策

Aさんと相談の結果、米国シェール関連ファンド、米国ハイ・イールド債ファンドを入れ替えの候補とし、今後、値動きを見ながら売却していく方向で検討することになりました。グローバル株式ファンド、日本株アクティブファンドはこのまま保有し、運用の経過を見ながら今後の対応を考えることにしました。

Aさんに今後の運用の希望をヒアリングしたところ、下記のような答えを得ました。

●銀行預金以上のリターンを期待する。年間3~5%程度の運用利回りを希望

●過度なリスクは取りたくなく、価格の大きな変動も望まない

●今後のインフレ懸念に対応できる商品を長期保有していきたい

これらの要望を踏まえた上で、ポートフォリオ分析ツールを活用し、年間の期待リターンにあわせた銘柄を選び、投資地域、通貨、商品のバランスを見直し、比較的値動きを抑えるタイプの投資信託を中心に組み合わせすることにしました。

【金融商品仲介業者の商号】

株式会社幻冬舎アセットマネジメント

登録番号:関東財務局長(金仲)第817号

当社は所属金融商品取引業者の代理権は有しておりません。金融商品仲介業に関して、お客様から直接、金銭や有価証券のお預かりをすることはありません。

所属金融商品取引業者が二者以上ある場合、どの金融商品取引業者がお客様の取引の相手方となるかお知らせします。

所属金融商品取引業者が二者以上ある場合で、お客様が行なおうとする取引について、所属金融商品取引業者間で支払う手数料が相違する場合は、その説明を行ないます。

【所属金融商品取引業者】

楽天証券株式会社

金融商品取引業者 関東財務局長(金商)第195号 加入する協会 : 日本証券業協会、一般社団法人金融先物取引業協会、 日本商品先物取引協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本投資顧問業協会

PWM日本証券株式会社

金融商品取引業者 関東財務局長(金商)第50号 加入する協会: 日本証券業協会、 一般社団法人 第二種金融商品取引業協会

東海東京証券株式会社

金融商品取引業者 東海財務局長(金商)第140号 加入する協会: 日本証券業協会、 一般社団法人金融先物取引業協会、 一般社団法人 第二種金融商品取引業協会、 一般社団法人日本STO協会

キャピタル・パートナーズ証券株式会社

金融商品取引業者 関東財務局長(金商)第62号 加入する協会: 日本証券業協会、 一般社団法人 第二種金融商品取引業協会

くにうみAI証券株式会社

金融商品取引業者 関東財務局長(金商)第1627号 加入する協会: 日本証券業協会

【手数料等について】

商品等へのご投資には、各商品等に所定の手数料等(例えば、国内の金融商品取引所に上場する株式(売買単位未満株式を除く)の場合は約定代金に対して所属金融商品取引業者等ごとに異なる割合の 売買委託手数料、投資信託の場合は所属金融商品取引業者等および銘柄ごとに設定された販売手数料および信託報酬等の諸経費等)をご負担いただく場合があります(手数料等の具体的上限額および計算方 法の概要は所属金融商品取引業者等ごとに異なるため本書面では表示することができません。)。

債券を募集、売出し等又は相対取引により購入する場合は、購入対価のみお支払いいただきます(購入対価 に別途、経過利息をお支払いただく場合があります。)。

また、外貨建ての商品の場合、円貨と外貨を交換、または異なる外貨間での交換をする際には外国為替市場の動向に応じて所属金融商品取引業者等 ごとに決定した為替レートによるものとします。

【リスクについて】

各商品等には株式相場、金利水準、為替相場、不動産相場、商品相場等の価格の変動等および有価証券 の発行者等の信用状況(財務・経営状況含む。)の悪化等それらに関する外部評価の変化等を直接の原因として損失が生ずるおそれ(元本欠損リスク)、または元本を超過する損失を生ずるおそれ(元本超過 損リスク)があります。

なお、信用取引またはデリバティブ取引等(以下「デリバティブ取引等」といいます。)を行う場合は、 デリバティブ取引等の額が当該デリバティブ取引等についてお客様の差入れた委託保証金または証拠金の額(以下「委託保証金等の額」といいます。)を上回る場合があると共に、対象となる有価証券の価格または指標等の変動により損失の額がお客様の差入れた委託保証金等の額を上回るおそれ(元本超過損 リスク)があります。

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

3月7日(土)~8日(日)限定配信!

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは

遺言書があるのにやっぱり揉める!

富裕層が今すぐ備えるべき「相続の落とし穴と対策」

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」