母親の生活費となる「不動産収入」を減らせない

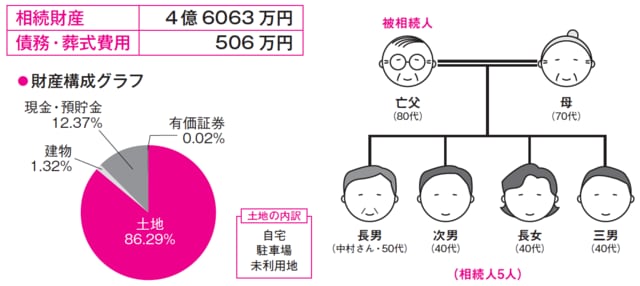

[図表1]依頼者:中村さん(50代男性)・会社員

<相続人>

母親の生活費を減らしたくない

中村さんの父親は、30代のとき独立し、土地を購入して建築資材の販売会社を経営していました。仕事は順調でしたが、建築業界の景気はしだいに悪化してきて、経営が厳しくなってきたため、父親は会社を整理し、貸駐車場にしました。

父親の土地は400坪あり、駅や公共施設に近い立地ですので、その周辺には商店や会社が集まっています。そこで、父親は月極駐車場ではなく、時間貸し駐車場として経営することを考えました。その結果、順調な経営ができていました。

バブル経済の頃から、建築会社の営業マンが頻繁に来ては、マンションの建築を勧めてきました。しかし、中村さんの父親は節税対策には理解を示さず、節税はできていません。

父親が亡くなったときに負債はないものの、財産の大部分が不動産で現金は多くありません。相当な相続税がかかることを覚悟しているものの、駐車場の収入が母親の生活費になるため、できるだけ減らしたくないのが希望です。また、遺言書がないためきょうだい間での遺産分割協議も必要です。

面積が大きく、道路負担が必要になる地形なら節税可能

<相続コーディネーター>

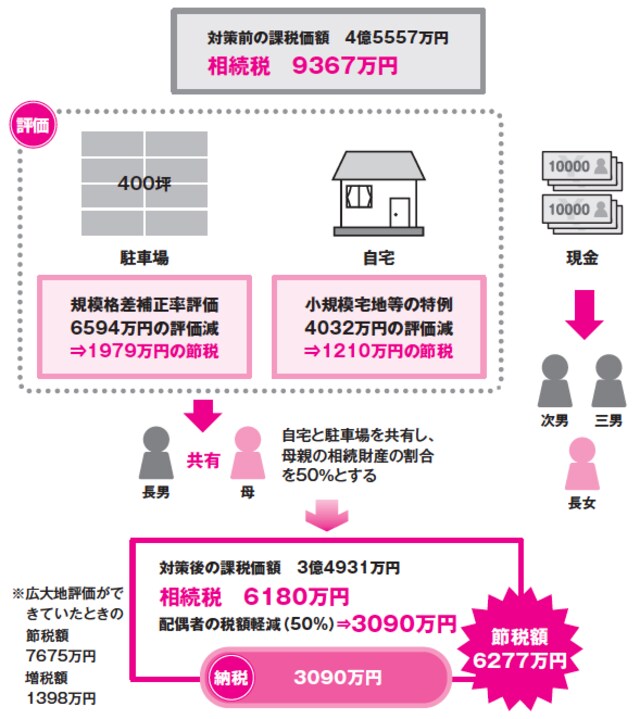

自宅は中村さんと母親の共有とする

駐車場の400坪は、店舗にもなる立地ですが、周辺には住宅も多く、ビルや工場がある立地ではありません。二方の道路に面していますが、面積が大きく、道路負担が必要になる地形のため、地積規模の大きな宅地の評価ができると判断し、適用しました。

●母親の割合が50%になるように調整

自宅と駐車場の両方を母親名義にすると母親の相続する割合が50%を超えてしまうため、両方とも同居する長男の中村さんと母親の共有として、調整しました。母親には自分の預金があるので、父親の現金は長男以外の子どもたちが相続することとし、分割の合意は得られました。

二次相続までに母親の節税対策をする必要がありますので、中村さんが中心となり、土地活用をすることも提案しました。

[図表2]長男と母が不動産を共有して相続

曽根 惠子

株式会社夢相続代表取締役

公認不動産コンサルティングマスター

相続対策専門士