6.債券

<現状>

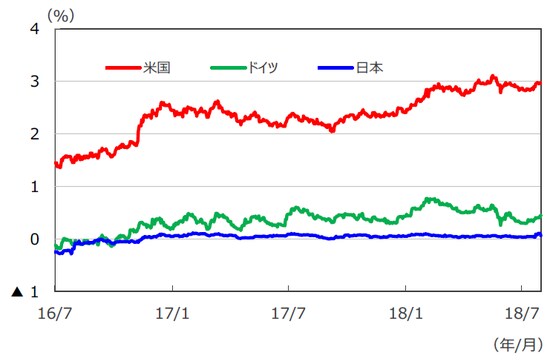

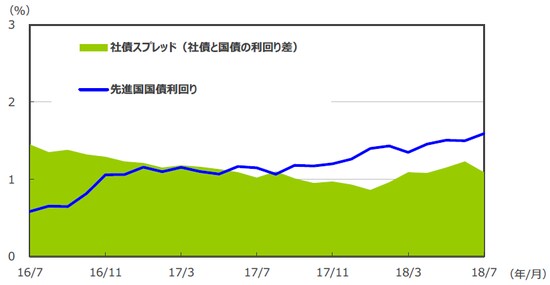

7月の米10年国債利回りは、米中貿易摩擦激化への懸念から低下する局面も見られましたが、ニューヨーク連銀の製造業指数をはじめ良好な経済指標の発表や株高を受け概ね上昇基調を辿りました。日銀が金融緩和政策を修正するとの観測報道もあり、月末にかけては3.0%を窺う展開となりました。欧州、日本でも、株高や日銀の金融政策修正観測等から、国債利回りは上昇しました。米国の社債については、国債との利回り格差が前月末に比べ縮小しました。

<見通し>

米国では、景気が堅調に推移するなか金融政策の正常化、財政拡張による景気押し上げ効果が今年末に向けての金利上昇要因となりそうです。

欧州では、景気拡大が続くなか物価の緩やかな上昇、ECBによる緩和縮小の推進が想定され、長期金利も緩やかに水準を切り上げる見通しです。

日本では、物価上昇が緩慢なものにとどまるため、日銀の緩和的な金融政策は長期化し、長期金利は低位での安定した推移となる見込みです。

米国など主要国の社債市場は、企業の堅調な業績などを背景に、国債利回りとのスプレッドは安定的に推移する見通しです。

各国の10年国債利回りの推移

社債・先進国国債の利回り、社債スプレッドの推移

(注2)社債利回りはブルームバーグ・バークレイズ・グローバル社債インデックス(投資適格×80%+ハイイールドBB/B×20%)。先進国国債利回りはFTSE世界国債インデックス。

(出所)Bloomberg L.P.、Citigroup Index LLCのデータを基に三井住友アセットマネジメント作成

7.為替

<現状>

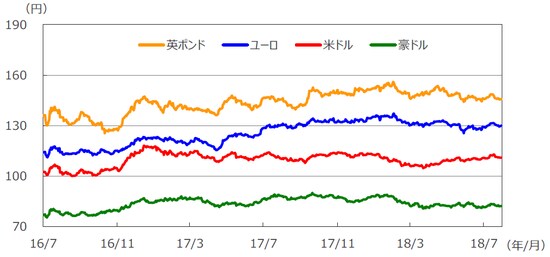

7月は、円が米ドル、ユーロ、豪ドルといった主要通貨に対して小幅下落しました。米中による制裁関税の相互発動後の株高により、一旦円は対米ドルで113円近傍、対ユーロで131円台半ばまで下落しました。その後、下旬に日銀が金融緩和策の縮小を検討との観測記事を受け、それぞれ111円および129円前後まで戻しました。結局、月間では米ドルが対円で1.0%、ユーロは同じく1.1%、豪ドルは同1.2%の上昇となりました。

<見通し>

円の対米ドルレートは、米景気の強さや日米実質金利差(米ドル高円安要因)と、日本の経常黒字、米国の双子の赤字(米ドル安円高要因)の綱引きとなり、レンジでの推移となる見通しです。ユーロは、足元の欧州経済の米経済に対する相対的な出遅れ感等から対ドルで軟調な動きとなっていますが、やや長い目で見れば良好な域内経済やECBの金融緩和縮小方針がユーロの支援材料になると予想されます。一方、豪ドルの対円相場は、豪州の景気が堅調に推移していることや、基調として豪日間の金利差が広がりつつあること等を踏まえると、底堅い推移が見込まれます。

各通貨の対円レート

8.リート

<現状>

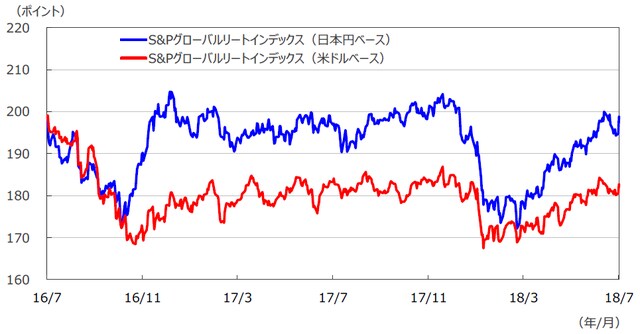

7月のグローバルリート市場は、主要な先進国株価の値上がり受けて、上昇しました。円ベースの月間上昇率は、為替効果がプラスに寄与したため、ドルベースの上昇率を上回りました。

<見通し>

利上げの継続、FRBの資産圧縮などから、今年の年末に向けては米長期金利は緩やかにレンジを切り上げる展開が見込まれますが、金融環境は依然、緩和的です。相対的に高い利回りを求める投資家からの需要は根強く、これが引き続きグローバルリート市場を支援すると考えられます。世界的な景気拡大と低金利環境の下で、グローバルリート市場は底堅い展開が予想されます。

代表的グローバルリート指数の推移

(注2)データは2016年7月1日~2018年7月31日。

(出所)Bloomberg L.P.のデータを基に三井住友アセットマネジメント作成

9.まとめ

<株式>

S&P500指数採用企業のEPSは18年が前年比+22.9%、続く19年は同+10.1%が予想されています(予想はトムソン・ロイターズI/B/E/S、18年7月31日現在)。一方、日本の予想経常利益増益率は、18年度(19年3月期決算)が前年度比+8.1%、19年度(20年3月期決算)は同+9.1%の見込みです(東証1部除く金融、QUICKコンセンサスベース、18年7月31日現在)。業績は概ね良好ですが、米中間の貿易摩擦には引き続き注意が必要です。

<債券>

米国では、利上げやFRBの資産圧縮など金融政策を正常化する動きが継続する見通しです。減税や財政刺激策による景気の押し上げ効果への期待も、今年の年末に向けての金利上昇要因になると考えられます。

欧州では、ECBが18年末に量的緩和政策を終了し、19年秋以降に利上げを実施する見込みです。インフレが緩やかに持ち直していくとともに、長期金利も徐々に水準を切り上げていくと予想されます。

日本では、日銀の緩和的な金融政策が長期化する見通しです。長期金利は低位での安定した推移が予想されます。

米国など主要国の社債市場は、企業の堅調な業績などを背景に、社債スプレッドは安定的に推移する見通しです。

<為替>

米景気の強さや日米実質金利差(米ドル高円安要因)と、日本の経常黒字、米国の双子の赤字(米ドル安円高要因)の綱引きとなり、円の対米ドルレートはレンジ内での動きが見込まれます。

対ユーロでは、堅調な域内経済やECBの金融緩和縮小の方針がユーロの支援材料になると予想されます。一方、豪ドルの対円相場は、豪州の景気が堅調に推移していること、基調として豪日金利差が広がりつつあること等を踏まえると、今後、底堅い推移が見込まれます。

<リート>

利上げの継続、FRB資産の圧縮などから、米長期金利は緩やかにレンジを切り上げる見通しですが、金融環境は依然、緩和的であり、投資家が相対的に高い利回りを求める需要が根強いことが引き続きグローバルリート市場をサポートすると考えられます。世界的な景気拡大と低金利環境の下で、グローバルリート市場は底堅い展開が予想されます。

(2018年8月3日)