3.景気動向

<現状>

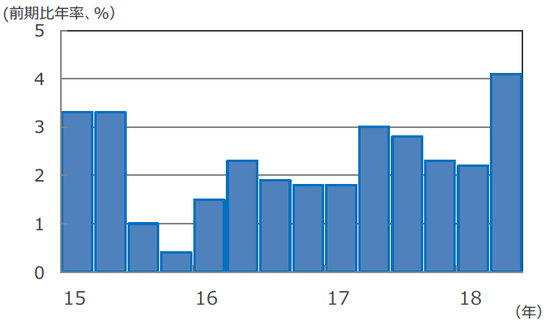

米国は、18年4-6月期の実質GDP成長率が前期比年率+4.1%となり、1-3月期の同+2.2%から急加速しました。

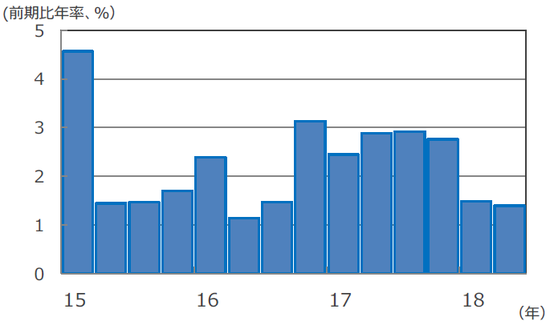

欧州は、18年4-6月期の実質GDP成長率が前期比年率+1.4%となりました。+1%台前半とみられる潜在成長率並みの成長を続けています。

日本は、18年1-3月期の実質GDP成長率が前期比年率▲0.6%と、15年10-12月期以来、9四半期ぶりのマイナス成長となりました。

中国は、18年4-6月期の実質GDP成長率が前年同期比+6.7%と、18年における政府の成長目標値+6.5%前後を上回りました。

豪州は、18年1-3月期の実質GDP成長率が前期比年率+4.2%と、6四半期連続のプラス成長となりました。

<見通し>

米国は、財政支出増加や減税に支えられ、個人消費と設備投資を軸に順調な成長を続ける見通しです。

欧州は、内需の拡大に加え、米国向けを牽引役とする輸出の増大により、+1%台前半と推計される潜在成長率を上回る成長となる見通しです。

日本は、世界的な景気回復が続くなか、良好な雇用・所得環境を背景とした内需の拡大から、緩やかな成長軌道への復帰が見込まれます。

中国は、政府による経済政策やIT産業の高成長により、安定した成長を続けると予想されます。

豪州は、資源セクターの調整が一巡するため、景気拡大の足取りがよりしっかりする見込みです。

米国の実質GDP成長率

欧州の実質GDP成長率

4.企業業績と株式

<現状>

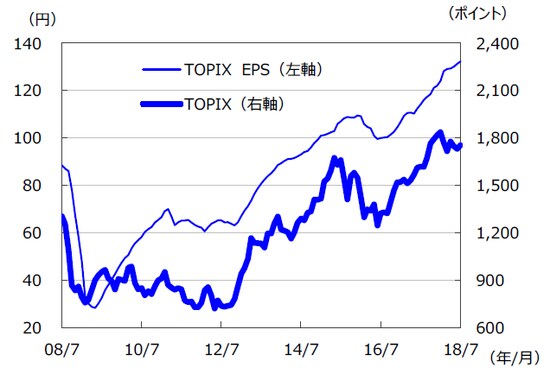

S&P500種指数の18年7月の1株当たり予想利益(EPS)は170.95米ドル(前年同月比+21.8%)と、21カ月連続で過去最高を更新し、かつ9カ月連続で前年同月比二桁の伸びとなりました。東証株価指数(TOPIX)の予想EPSは132.26円(同+15.9%)と、14カ月連続で二桁の伸びとなりました(いずれも予想はトムソン・ロイターズI/B/E/Sベース)。

米国株式市場は、上旬に米中が追加関税措置を発動したことで、ひとまず貿易摩擦激化の懸念の織り込みが一服し、堅調さを取り戻しました。中旬にもみ合った後、下旬はハイテク企業の好決算、中国の積極的な財政政策等の発表、トランプ大統領が関税引き下げに向けEUと合意に達したことなどから一段高となりました。ただ、月末には、フェイスブックなど大手ハイテク株が売られ、米国株式市場は調整色が強まりました。一方、日本株式市場は、米中貿易摩擦激化への懸念が和らいだことや、円安傾向を背景に堅調となりましたが、中国株安や人民元安が重荷となりました。

<見通し>

S&P500種指数採用企業のEPSは18年が前年比+22.9%、19年が同+10.1%の増益が予想されています(18年7月31日現在、トムソン・ロイターズI/B/E/Sベース)。一方、日本の予想経常利益増益率は、18年度(19年3月期決算)が前年度比+8.1%、19年度(20年3月期決算)が同+9.1%と予想されます(東証1部除く金融、QUICKコンセンサスベース、18年7月31日現在)。業績はおおむね好調ですが、引き続き米中貿易摩擦には注意が必要です。米国では、8月20日から23日に中国からの輸入の2,000億ドル分への追加関税に関する公聴会が開催される予定で、その後最終リストが決定される見込みです。それまでの間に、米中貿易摩擦が再度激化する可能性もあります。

EPSと株価指数の推移(米国)

![※EPSとは・・・[Earnings Per Share]=1株当たり利益。当期利益を発行済株式数で割ったものです。 (注)データは2008年7月~2018年7月。EPSはトムソン・ロイターズI/B/E/Sによる予想ベース。 (出所)FactSetのデータを基に三井住友アセットマネジメント作成](https://ggo.ismcdn.jp/mwimgs/1/2/550/img_125b0e2085e5bb5548b4fa8ffbdf65df30379.png)

(注)データは2008年7月~2018年7月。EPSはトムソン・ロイターズI/B/E/Sによる予想ベース。

(出所)FactSetのデータを基に三井住友アセットマネジメント作成

EPSと株価指数の推移(日本)

5.金融政策

<現状>

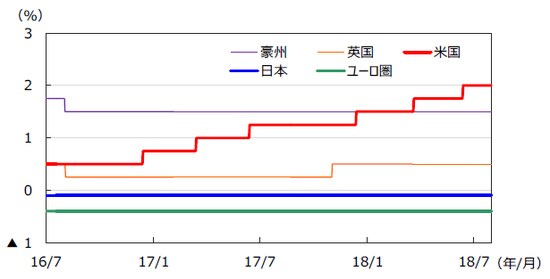

米連邦準備制度理事会(FRB)は、6月12日、13日に開催した連邦公開市場委員会(FOMC)で、政策金利(FFレート)の誘導レンジを0.25%引き上げ、1.75%~2.00%とすることを決定しました。続く7月31日、8月1日開催のFOMCでは、政策金利を据え置きました。

欧州中央銀行(ECB)は、7月26日の理事会で政策金利、預金ファシリティ金利(金融機関が手元資金をECBに預け入れる際の金利)をそれぞれ0.00%、▲0.40%に据え置きました。量的緩和政策である資産購入プログラムについては、予定通り10月に規模を現行の月間300億ユーロから同150億ユーロへと縮小し、2018年末まで継続する方針です。

日本銀行は7月30日、31日に開催した金融政策決定会合で、金融政策の枠組みを一部変更し、「長期金利の操作目標である10年物国債利回りをゼロ%程度で維持しつつ、経済・物価情勢等に応じて上下にある程度変動しうるもの」としました。買入れ額は保有残高の増加額の約80兆円を目処としながら「弾力的な買入れを実施する」としました。

<見通し>

米国では、景気、雇用が順調に拡大していることから、今後も概ね四半期に一度の緩やかなペースで利上げが継続される見通しです。

ユーロ圏では、18年末に量的緩和が終了した後も、しばらくECBは再投資により国債等の保有残高を維持する見込みです。政策金利は19年9月に預金ファシリティ金利の引き上げ、同年12月には主要リファイナンス金利の引き上げが予想されます。

日本は、経済が緩やかな拡大を続け、物価上昇率は高まるものの、日銀が目標とする2%に到達するには時間がかかる見通しのため、当面、金融政策を据え置く見込みです。

各国・地域の政策金利の推移

(出所)Bloomberg L.P.のデータを基に三井住友アセットマネジメント作成

(2018年8月3日)