1.概観

【トピックス】

(1)日経平均株価の見通しを上方修正

(2)日銀の政策決定が日本株に与える影響

【株式】

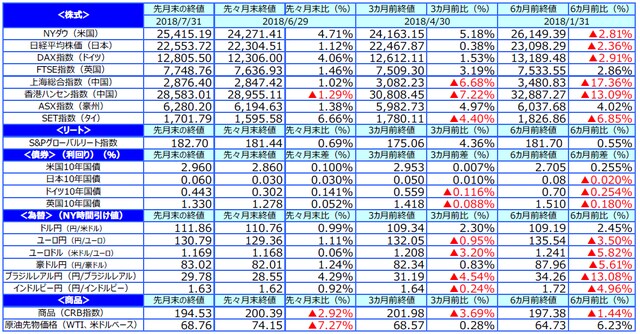

米国の株式市場は、米中による追加関税導入があったものの、むしろ材料出尽くし感が台頭、ハイテク企業の好決算等もあり上昇しました。欧州の株式市場は、米トランプ大統領と欧州連合(EU)との間で、関税引き下げに向けた協議開始の合意が成立したこと等を受け、上昇しました。日本の株式市場は、米中貿易摩擦激化への懸念はありましたが、為替市場が円安で推移するなか、堅調な展開となりました。

【債券】

米国の長期金利は、良好な内容の米経済指標の発表や株高等に加え、日銀が金融緩和政策を修正との観測報道もあり、概ね上昇基調を辿りました。欧州や日本の長期金利も、株高や日銀の金融政策に関する観測記事等を受けて、上昇しました。

【為替】

円の対米ドル相場は、米中による制裁関税の相互発動後の材料出尽くし感もあり、一時は1米ドル113円近傍まで下落しましたが、その後は日銀が金融緩和策の縮小を検討との観測記事等を受けて反発、月間では小幅な円安となりました。ユーロや豪ドルに対してもほぼ同様の展開となりました。

【商品】

原油先物価格は、米国による戦略石油備蓄の放出観測が浮上したこと等から、下落しました。

7月の市場動向

2.トピックス

(1)日経平均株価の見通しを上方修正

<現状>

弊社は7月19日に日経平均株価の見通しを更新しました。向こう1年程度の四半期末の着地水準は、9月末が23,000円、12月末が23,500円、2019年3月末が23,800円、6月末が24,000円です。従来の見通しから、500円ほど上方修正しています。日経平均株価は、当面、現状水準で揉み合いが続くものの、時間の経過と共に緩やかに水準を切り上げていくと予想しています。

<ポイント>

株価見通しの裏付けとなるのが企業業績です。弊社の調査対象である金融を除く主要企業227社について、6月7日時点における2018年度の業績見通しは、売上高が前年度比+5.9%、経常利益は同+10.0%、純利益は同+1.7%です。2017年度の実績は、それぞれ前年度比+9.3%、同+17.8%、同+35.1%でしたので、前年度からは伸び率が鈍化しますが、引き続き増収増益を見込んでいます。

なお、日本株への不透明材料として、対中関税引き上げに代表される米国の保護貿易的な通商政策があります。それは、基本的に米国製品を売り込むための交渉カードであり、中間選挙に向けたアピールでもあるため、関税引き上げ自体が目的ではありません。この点を踏まえれば、国民生活や支持率にマイナスの影響を及ぼす恐れがある関税引き上げは、「できれば避けたい」というのがトランプ米政権の本音とも考えられます。そのため、11月6日の米中間選挙を通過すれば、少なくとも選挙対策の意味合いがなくなるため、貿易問題に対するトランプ米大統領の強気姿勢が軟化する可能性があります。日本では、10月下旬から3月決算企業の中間決算発表が本格化し、11月上旬まで続きます。中間決算で業績見通しを上方修正する企業が顕著にみられ、かつ、米中貿易摩擦問題に対する市場の懸念が後退するような状況となれば、年末にかけて日経平均株価が一段高となる展開も期待されます。

弊社調査対象企業の業績見通し

米中間選挙後に想定される動き

(2)日銀の政策決定が日本株に与える影響

<注目点>

日銀は7月30日、31日に金融政策決定会合を開催し、「長短金利操作付き量的・質的金融緩和」の持続性を強化する措置を決定しました。今回示された新たな方針は、①フォワードガイダンスを導入する、②長期金利は上下にある程度変動しうるものとする、③ETFおよびJ-REITの買い入れ額は上下に変動しうるものとする、④マイナス金利が適用される政策金利残高を減少させる、⑤TOPIXに連動するETFの買い入れ額を拡大する、です。日銀は、これらの方針により、「長期金利に関する副作用」、「ETF買い入れに関する副作用」、「マイナス金利に関する副作用」という3つの副作用の軽減を図ると思われます。新たな方針のうち、②が長期金利の副作用に、③と⑤がETFの副作用に、④がマイナス金利の副作用に、それぞれ対応する形になります。全体として、これらの措置が「緩和の修正ではない」ことを強調するためのものが①です。

<ポイント>

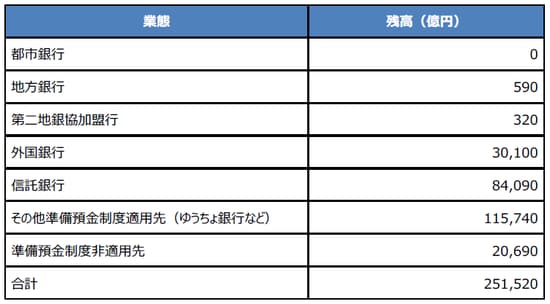

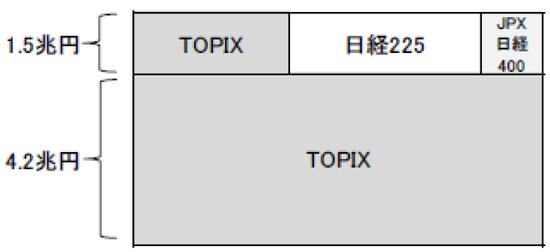

長期金利の変動許容に関しては、声明の脚注に、金利が急速に上昇する場合には、迅速かつ適切に国債買い入れを実施するとの文言が記されました。黒田総裁は会合後の記者会見で、長期金利の変動幅について、これまでの±0.1%から、倍程度に変動し得ることを念頭に置いていると述べました。この発言で、より具体的な変動幅が示されたため、10年国債利回りは、日銀の許容水準を模索すべく、上昇方向に振れやすくなります。その動き次第では、円相場や銀行株にも影響が及ぶ可能性があり、しばらく注意が必要です。なお、TOPIX連動型ETFの買い入れ額拡大は、ほぼ市場の想定通りでした。日経平均株価連動型ETFの買い入れ割合が減れば、値がさ株への影響は小さくなりますが、TOPIX連動型ETFの買い入れ割合が増えれば、浮動株比率の低い小型株への影響は大きくなる恐れがあります。また、マイナス金利が適用される政策金利残高を減少させる方針については、残高の大きい一部金融機関に配慮したものと思われます。以上より、今回の政策決定は、現行の金融緩和を継続するための、極めて技術的な措置にとどまっており、日本株にとってマイナスの要素は少ないと考えます。

ETF買い入れ額のイメージ(見直し後)

(出所)日銀の資料を基に三井住友アセットマネジメント作成

マイナス金利適用の政策金利残高

(2018年8月3日)