「中小企業退職金共済制度」で継続的に利益を圧縮

Point 利益圧縮策④ 中小企業退職金共済制度の活用

前回は、社員に対する決算賞与という、どちらかというと一時的な利益圧縮策でした。それも有用ではありますが、事業承継の観点からすれば継続的に利益を圧縮し、さらには会社や社員のためになるような対策を取っていきたいものです。

そこで社員に対する退職金に備えつつ、利益圧縮にもつながる中小企業退職金共済の活用なども考えてみてはいかがでしょうか?社員の退職金については、退職給与規定などを作って引当金を計上している会社もありますが、税務上は損金として認められていません。実際に退職金を支給するまでは、損金に算入されないのです。

それに対し、中小企業退職金共済は、毎月掛金を支払った時に全額を損金に算入することができます。毎月退職金に備えて積んでいるものが、全部経費に落ちるわけです。

この中小企業退職金共済は、社員1名につき最高月額3万円まで掛金をかけることができます。社員が30人いれば毎月90万円、年間1080万円もの経費計上ができ、その分の利益を圧縮することができるのです。そのうえで、社員が退職したときには、社員に直接退職金が支払われますので社員も安心です。まさに一石二鳥の制度といえるでしょう。

設備投資を促す政策減税、「中小企業経営強化税制」

Point 利益圧縮策⑤ 中小企業経営強化税制の活用

事業承継の観点からは、継続的に利益を圧縮していく対策を取っていくことが望ましいことは先述したとおりです。たとえば、資産の購入や設備投資などにあたっては、できるだけ資産計上をせずに、経費(損金)で落としていく処理が望まれます。

そこで、設備投資を促すための政策減税などをフル活用していくことをおススメします。その1つに、2017年度税制改正で創設された「中小企業経営強化税制」があります。この税制は、中小事業者の「攻めの投資」を後押しするとともに、サービス産業も含めた中小企業の設備投資を支援するための税制です。

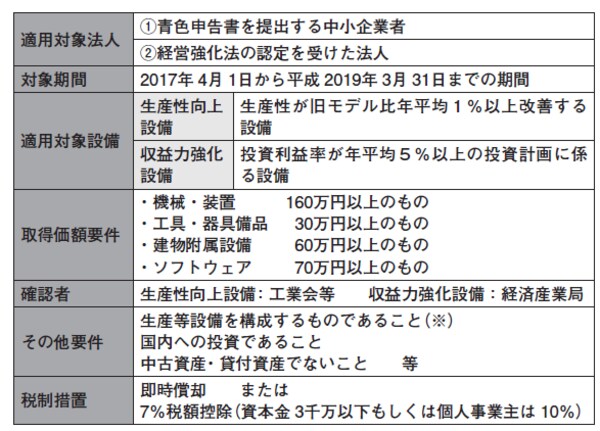

内容は下記の図表をご覧ください。この税制がすごいのは、生産性向上などの要件を満たせば「即時償却」、すなわち全額経費で落とせるということです。機械装置など高額なものであっても、全額経費で落とせますので、利益圧縮さらには純資産額の増加をも抑えることになります。

税制措置には、即時償却と税額控除がありますが、利益圧縮という観点から言えば、即時償却の方が効果があります。その他にも、中小企業投資促進税制などさまざまな政策減税がありますから、自社に合ったものを顧問税理士と相談してはいかがでしょうか?

[図表]中小企業経営強化税制の概要(2017年4月創設)