「企業型」と「個人型」の2種類がある確定拠出年金

一括収入系資産では、「節税効果が期待できる」「大きなリターンが期待できる」ということを、できれば目標にしたいものです。

両方を追うことは難しいかもしれませんが、それぞれの特徴を理解したうえで、自分に適したものを選択するといいでしょう。これまでの連載で紹介した投資商品を中心にみてみましょう。

【確定拠出年金(401kプラン)】

確定拠出年金とは、あらかじめ受け取れる年金額が決まっている「確定給付型年金」とは異なり、運用して年金を作っていくという公的年金です。掛け金を支払っている本人が商品を選択・運用して、その運用成績によって、将来受け取れる年金額が決まります。掛け金=拠出金額だけが決まっているために、確定拠出年金と呼ばれています。

「企業型年金」と「個人型年金」に分かれ、いずれも毎月の拠出額は非課税になる制度があり、節税に役立てることができます。また、個人事業主の場合は「小規模企業共済等掛金控除」の対象になるなど、それぞれの制度によって月々の拠出金額も異なってきます。

・企業型年金

企業の従業員が加入できます。厚生年金基金の確定年金給付がない場合は月額5万5000円、ある場合は月額2万7500円が拠出限度額となります。

・個人型年金

個人事業主や企業型年金、厚生年金の制度がない企業の従業員が加入できる制度です。自営業者は月額6万8000円(ただし、国民年金基金との合算額)、年金制度のない企業の個人型年金では月額2万3000円が拠出限度額となります。

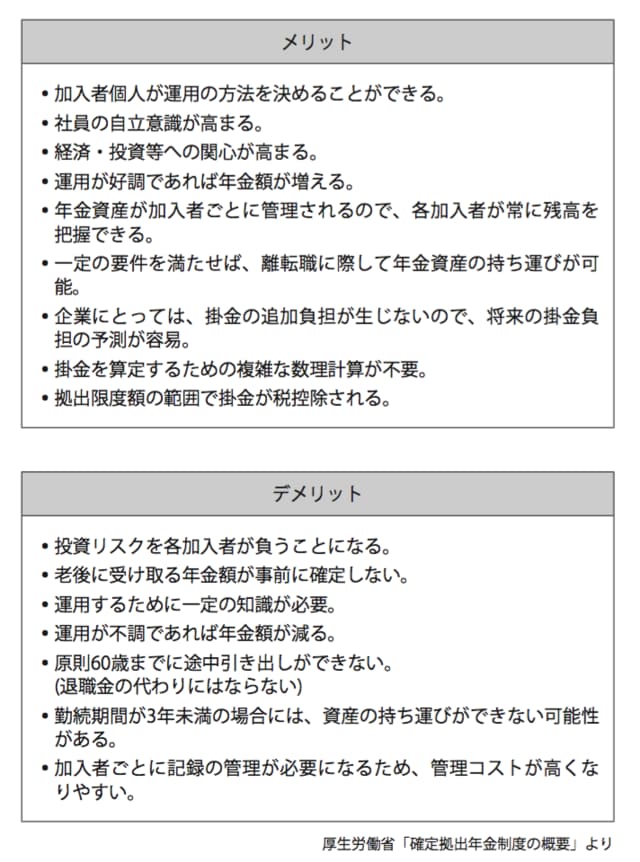

[図表]確定拠出年金のメリット、デメリット

スタッフ募集の際にも有利に働く「401k」の導入

この401kプランの最大の特徴は、自分自身で複数の金融商品を選択して、運用していかなければならないことです。

しかし、積み立てて運用した資金を受け取る「給付時」には、年金として受け取れば「公的年金控除」となり、一時金として受け取ると「退職所得控除」として受け取ることが可能になります。拠出時、受け取り時、共に税が優遇されているということです。

運用商品は預貯金、公社債、投資信託、株式、信託、保険商品などです。月額で最高6万8000円というと少ないように思われるかもしれませんが、年間で81万6000円、10年で816万円の元本になるわけですから、ここに節税効果なども考えると、実質的な利益は大きいと言えます。

現在、従業員の退職金を保険商品などで積み立てている開業医もいますが、出来れば401kプランを使ったほうが税制面でも有利であり、お勧めです。とりわけ、従業員にとっては、転職した時に次の職場にそのまま資本を移行できるために、新しいスタッフ募集の際などに有利に働きます。