仮想通貨売却で利益が出た…その税額は「不透明」!?

今年はビットコインが年初比で約8倍、イーサリアムが約47倍、モナコインが約230倍になるなど、「仮想通貨元年」と呼ばれるにふさわしい年になるのかもしれません。

あちこちで「億り人(投資で億万長者になった人)」の話を聞きますし、私のところにも「税金をどうしたらいいでしょうか?」という質問が相当数きています。

国税庁タックスアンサーが下記の指針を示したのが、今年の9月上旬。仮想通貨界隈ではそれなりに話題になりましたので、目にしたことがある方も多いのではないでしょうか。

<国税庁タックスアンサーNo.1524>

ビットコインは、物品の購入等に使用できるものですが、このビットコインを使用することで生じた利益は、所得税の課税対象となります。

このビットコインを使用することにより生じる損益(邦貨又は外貨との相対的な関係により認識される損益)は、事業所得等の各種所得の基因となる行為に付随して生じる場合を除き、原則として、雑所得に区分されます。

出典:国税庁ウェブサイト

https://www.nta.go.jp/taxanswer/shotoku/1524.htm

ただ、このタックスアンサーでは「ビットコイン」や「使用」に話を限定しているので、例えば、「モナコインを売って利益が出た場合」や「ビットコインをライトコインと交換した場合」、「ビットコインをマイニングで手に入れた場合」などの取り扱いは、明確には説明してくれていません。

また、所得税の話なので、法人が仮想通貨を使用したり交換した場合の取り扱いにも触れていません。つまり現状では、仮想通貨の税務上の取り扱いに不明点が多く、法令も未整備なのです。

そこで本連載では、

第1回 仮想通貨の基礎知識と所得税法上の取り扱い

第2回 相続税・法人税・消費税法上の取り扱い

第3回 ICOの税務(発行体側の課税関係)

第4回 現状の税制の限界と問題点

第5回 理想的な仮想通貨税制

という流れで、主要な税金について根拠をしっかりと示しつつ、なるべく分かりやすく解説していきます。

金融庁は仮想通貨をどのように定義しているのか?

まず、そもそも仮想通貨あるいは暗号通貨とは何なのでしょうか。海外では「Crypto Currency(クリプトカレンシー)」と呼ばれるのが一般的で、この「クリプトカレンシー」を直訳したものが「暗号通貨」という言葉になります。

日本国内では、資金決済法上の「仮想通貨」「仮想通貨交換業」といったように、法令上は、「暗号通貨」ではなく「仮想通貨」と呼ばれています。どちらも似た意味ですが、「暗号通貨」は概念的、「仮想通貨」は法律用語的と理解しておけば良いと思います。

また「ビットコイン」という言葉ですが、ビットコインは元々、サトシ・ナカモト氏が考案した暗号通貨の一種です。暗号通貨の中では「金(本位性の金)」のようなポジションで、ビギナーの方には、暗号通貨・仮想通貨の代名詞のような使われ方もしているように思います。

さて、ここで、資金決済法上の「仮想通貨」の定義を見てみましょう。資金決済法上、「仮想通貨」は下記の定義になります。

<資金決済法第2条第5項>

この法律において「仮想通貨」とは、次に掲げるものをいう。

一 物品を購入し、若しくは借り受け、又は役務の提供を受ける場合に、これらの代価の弁済のために不特定の者に対して使用することができ、かつ、不特定の者を相手方として購入及び売却を行うことができる財産的価値(電子機器その他の物に電子的方法により記録されているものに限り、本邦通貨及び外国通貨並びに通貨建資産を除く。次号において同じ。)であって、電子情報処理組織を用いて移転することができるもの

二 不特定の者を相手方として前号に掲げるものと相互に交換を行うことができる財産的価値であって、電子情報処理組織を用いて移転することができるもの

日本で仮想通貨ビジネスをしたい人にとっては、仮想通貨交換業の登録との兼ね合いもあり、「不特定の者」がポイントと言われたりしますが、ここではその説明は割愛します。

余談ですが、資金決済法上の「仮想通貨」として金融庁が認めた暗号通貨は、いわゆる「ホワイトリスト」入りしたと言われます。現時点でホワイトリスト入りしている仮想通貨(ビットコイン、イーサリアム、ビットコインキャッシュ、ライトコイン、モナコインなど)は、下記のページから確認することが可能です。

仮想通貨交換業者登録一覧金融庁

http://www.fsa.go.jp/menkyo/menkyoj/kasoutuka.pdf

個人の場合、現状「所得税法」の規定が適用

上記のホワイトリスト入りした仮想通貨は、資金決済法上の定義という意味ではビットコインと同じです。ですから、ビットコインと同様「使用」した場合には、タックスアンサーのとおり、「使用することで生じた利益は、所得税の課税対象」となるはずです。典型的な使用例としては、店舗で商品を買ったりサービスを受けたときの支払いに「使用」した場合などが考えられます。

トレーダーの方からは、よく「仮想通貨は法定通貨に替えるまで課税対象にならないんですよね?」という質問を受けるのですが、個人的には「それはないです。課税されるはずです」と回答しています。なぜそうなるのでしょうか。

まず、個人の税金である所得税ですが、現状、所得税法上に「仮想通貨」の定義はありません(資金決済法では先ほど説明した通り定義されていますが、所得税法では定義付けがまだ無いということになります)。また、仮想通貨の特例条文もまだありません。そのため現状は、所得税法の規定が包括的に適用されることになるはずです。

ちなみに「外貨」については、所得税法第57条の3に「外貨建取引の換算」という規定があるのですが、あくまでも「外国通貨」建ての取引の話なので、仮想通貨建ての取引については、少なくとも発行体が国家でない限り、この条文は適用されないはずです。

これが、ネット上で「仮想通貨は税務上は通貨というより資産(モノ)に近い」「デジタルアセット」と言われる所以だと思います。

そして、資産を交換した場合、下記のとおり、所得税法では原則として、交換時の含み益が顕在化したものとして課税所得になります。

<国税庁タックスアンサーNo.3105抜粋>

3 資産の「譲渡」とは

譲渡とは、有償無償を問わず、所有資産を移転させる一切の行為をいいますので、通常の売買のほか、交換、競売、公売、代物弁済、財産分与、収用、法人に対する現物出資なども含まれます。

出典:国税庁ウェブサイト

https://www.nta.go.jp/taxanswer/joto/3105.htm

仮想通貨を法定通貨に替えることを「通常の売買」とするならば、仮想通貨同士の「交換」も、所得税法上は「譲渡」と考えられるわけです。

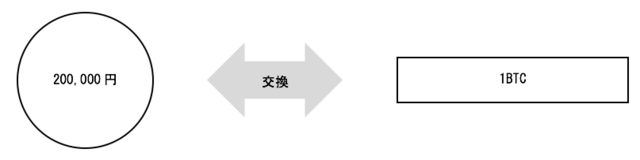

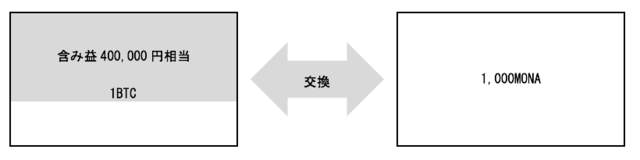

以下、分かりやすいように図解します。

BTCというのはビットコインの単位、MONAというのはモナコインの単位です。1BTC=20万円のときにビットコイン1BTCを買った際は、税金が掛かりません。

1BTC=60万円に値上がりした際、1MONA=600円のモナコイン1,000MONAと交換したときには、40万円の含み益が譲渡によりいったん譲渡益となったと考え、課税対象になります。

これは、仮想通貨同士の交換だけではなく、1BTC=20万円で買ったビットコインが1BTC=60万円に値上がりした際に、飲食店で60万円分豪遊して1BTCで支払った(使用した)場合も同様で、そのとき顕在化した含み益40万円が課税対象となるはずです(この場合、納税原資をすべて豪遊で使っているので、注意が必要です)。

次に、その課税所得がどんな所得になるのかという点を考えていきましょう。

ここは様々な考え方があると思うのですが例えば、今年は、上記の図解のように1回しか仮想通貨同士の交換をしていないという場合は、「譲渡所得」という扱いで良いと思います。ただし、現状不動産や株式等と違って仮想通貨には特例的な規定がないので、総合課税の対象にはなるはずです。

詳しくは下記のページを参考にしてください。

<国税庁タックスアンサーNo.1460>

譲渡所得(土地、建物及び株式等以外の資産を譲渡したとき)

https://www.nta.go.jp/taxanswer/shotoku/1460.htm

<国税庁タックスアンサーNo.3152>

譲渡所得の計算のしかた(総合課税)

https://www.nta.go.jp/taxanswer/joto/3152.htm

ちなみに、仮想通貨は現状、下記のページの通り「金融類似商品」ではありません。

<国税庁タックスアンサーNo.1520>

金融類似商品と税金

https://www.nta.go.jp/taxanswer/shotoku/1520.htm

また、下記ページの通り、不動産には「交換の特例」という特例がありますが、仮想通貨には現状交換の特例はありません。

<国税庁タックスアンサーNo.3502>

土地建物の交換をした時の特例

https://www.nta.go.jp/taxanswer/joto/3502.htm

次に、トレーダーのように頻繁に仮想通貨の交換をしている場合にはどうなるのでしょうか。さきほどのタックスアンサーNo.3105によれば、

5 譲渡所得以外の所得として課税されるもの(筆者注:一定の)資産以外の資産を相当の期間にわたり、継続的に譲渡している場合の所得 → 事業所得又は雑所得となります。

出典:国税庁ウェブサイト

https://www.nta.go.jp/taxanswer/joto/3105.htm

とあります。つまり、反復継続して資産の譲渡をしている場合には譲渡所得にはならず、「事業所得」または「雑所得」になります。

FXの事例なので、そのまま仮想通貨に当てはまるかは議論の余地があるものの、FXでは下記ページの通り「事業所得」ではなく「雑所得」と判断された事例もあるので、通常は「雑所得」と考えるのが無難なように思います(私見です)。

国税不服審判所(平22.2.16、裁決事例集No.79)

http://www.kfs.go.jp/service/JP/79/15/index.html

この所得の分類は、個別事案によって判断が異なってくる場合もあるはずなので、判断に迷ったら、所轄の税務署に聞くか、顧問税理士の先生に確認すると良いでしょう。

このあたりの取り扱いは、早く法制化してほしいところです。仮想通貨が総合課税され、その他の一定の資産やその取引は源泉分離課税という現状は、個人的には公平性を欠くものと思います。

もしかすると、この連載中や連載後に、国税庁から新たなアナウンスが出るかもしれませんので、その際はそちらも参考にすると良いと思います。

次回は、気合いの入ったビットコイナーからよく相談を受ける「いまのうちに日本を出国したらどうなりますかね?」「非居住者になったらどうなりますかね?」という質問に対する回答と出国税(国外転出時課税制)の取り扱いの説明、その他の税金(相続税・法人税・消費税法)について、解説していきます。