財産の種類別に定めがある「所在地」

制限納税義務者は、日本国内にある財産に対してのみ相続税が課税されます。そのため、相続または贈与により取得した財産の所在地が、日本国内であるか海外であるかが非常に重要となります。ただし、平成25(2013)年度税制改正により、一定要件の者に対しては国外財産も課税の対象になりました。

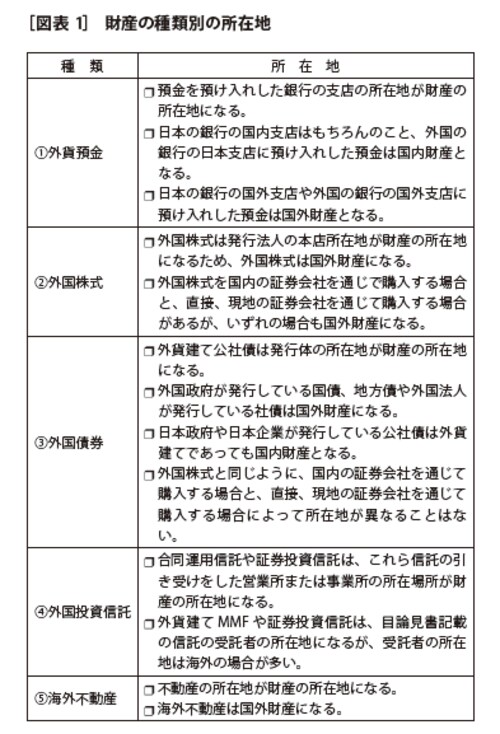

この財産の所在地については、通貨建てとは関係なく種類別に定めがあり、主要な資産の所在地は図表1のようになります。

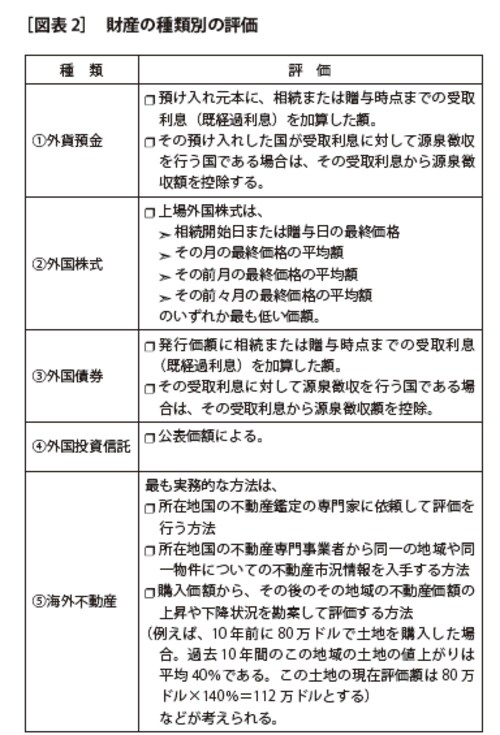

なお、日本の相続税及び贈与税の計算をするためには、国外財産の時価を算出する必要があります。原則として、国内財産と同様の方法で評価しますが、所在地国での不動産を評価する場合は、国内のような路線価や固定資産税評価額があるとは限りませんし、あったとしてもそれが合理的な時価であるかどうかも不明です。これらを踏まえてどのように評価するかが重要となります。

また、外貨建て資産の場合は円換算する必要があります。国外財産の種類別の評価は図表2のようになります。

国外への財産移転では現地国の法規制等にも注意

国内財産を国外財産へ移転する場合は注意が必要です。外貨預金を国外財産に移転するには、銀行の外国支店に口座開設した上で日本支店へ預け入れている預金を一度解約し外国支店へ預け入れる必要があります。問題は外国支店での口座開設が容易であるかどうかです。現地国の法規制等に影響されますので、現地国の金融機関に問い合わせなければなりません。

投資有価証券等の財産の所在地は、外国株式は発行法人の本店所在地、外国債券は発行体の所在地、外国投資信託は信託の引き受けをした営業所または事業所の所在場所になりますので、自ら国内財産を国外財産へ移転するというより、それら所在地等を確認して購入する必要があります。

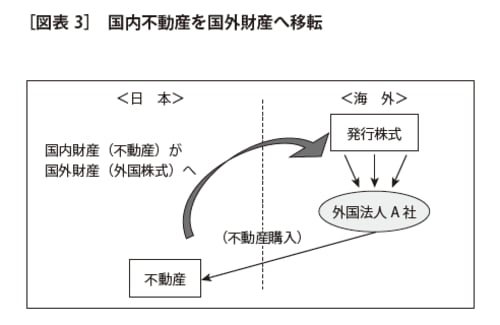

海外不動産は国外財産ですが、日本法人を通じて海外不動産を購入すると、日本法人の株式という形で国内財産になります。逆に図表3のように、国内にある不動産を、仮に外国法人(本店所在地が外国にある)A社が購入した場合、その法人の株式は外国株式となるため、結果的に国外財産になります。ただし、当初の国内不動産を外国法人に移転する場合、多額のキャピタルゲイン課税や不動産取得時の登録免許税や取得税が課されることがあるので注意が必要です。

「生活の本拠」については客観的事実で判定

海外投資中の相続・贈与に関わる税務を処理する場合、住所について注意を要します。住所は、居住無制限納税義務者、非居住無制限納税義務者及び制限納税義務者の区分上重要であるだけではなく、相続税の納税地を確定させることにも重要な意味があります。

住所は各人の生活の本拠をいいますが、生活の本拠であるかどうかは客観的事実によって判定します。したがって、住民票等行政の登録場所だけで判断するのではなく、居住期間、家族の居住場所、仕事との関連など総合的に判断します。一般的に、長期間の海外勤務の場合の住所は勤務地国になるでしょう。

なお、日本国籍を有する人が、相続または贈与により財産を取得した時に国外に居住する場合でも、次の例に該当する人の住所は日本国内にあるものとみなされます。

●学術、技芸の習得のために留学している者で、日本国内にいる者の扶養親族になっている者。

●国外において勤務その他の人的役務の提供をする者で、国外における勤務がおおむね1年以内と見込まれる者(その者の配偶者その他生計を一にする親族でその者と同居している者を含む)。つまりサラリーマンが海外へ1年以内の出張をした場合です。

●国外出張、国際興行等により一時的に日本国を離れているにすぎない者。