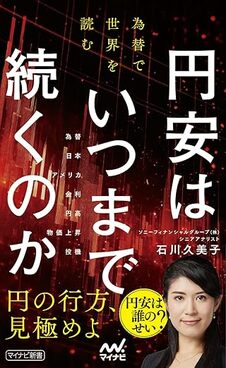

日米の金利差が逆転することはあり得る?

日銀の推計する中立金利(政策金利の上限)が1~2.5%、米国が打ち出している長期の政策金利見通し(ロンガーラン)が2024年12月時点で3%、ということを考えると、仮に日銀の利上げが中立金利上限まで引き上げられたとしても、日米の名目金利は米国の方が高いことになります。

さらに、米国では予想以上に物価の上振れが警戒され、利下げの終着点の上振れの可能性が残り、日本は現状、賃金と物価の好循環とならず、利上げが継続できなくなるリスクが残る状態です。こうした状況を考慮すると、足元でそれぞれの中央銀行の立てている経済データによほどの変容が表れない限り、「今次の景気減速局面(米国の利下げフェーズ・日銀の金利正常化フェーズ)」においては、日米の名目金利差は逆転しないと考えられます。

ただ、今次の景気減速局面が仮にそうであっても、今後もずっと日米の金利が逆転することはないと言えるのでしょうか。これについても、頭の体操になりますが考えてみましょう。

①米金利が急低下する場合

例えば、米国の金利が再びゼロ金利に低下する事態になる場合、どのような状況が想定されるでしょうか。かつて米国の政策金利がゼロ%まで引き下げられたことがあります。それは2008年のリーマンショック後と、2020年以降のコロナ禍の最中です。前者は世界的な金融危機、後者は世界的な感染症の感染拡大によって引き起こされた災害でした。ともに世界を巻き込む危機であり、同時期にほかの国々の政策金利も急低下しています。

リーマンショック後、米国の政策金利は0.00~0.25%(中央値0.125%)へ引き下げられ、日本の政策金利も0.1%へ引き下げられました。一方、コロナ禍で米国が政策金利を1.50~1.75%から再び0.00~0.25%へ引き下げた際は、日本の政策金利は追随して下げてはいませんが、それは日銀がデフレ脱却を目的に2016年1月からマイナス金利政策を導入し、もはや下げられなかったためです。

このように、米国が極端に政策金利を引き下げるほど危機的な状況が訪れる局面においては、他の国も同様の動きが避けられない可能性が高いと考えられます。たとえ米金利が急低下しても、日本の金利をそれよりも高い状態で維持する、ということは、米国が世界経済の牽引役としての地位を守る限りは難しいように考えられます。

②日本の金利が急上昇する場合

過去30年においては、米国の金利が上がっているときに日本が追随できない場面はあれど、米国の利下げに日本が追随(すでにマイナス金利で利下げできない場合は非伝統的金融政策を駆使)しない場面は見られませんでした。ご承知おきの通り、日本は長きにわたりデフレ状態にあり、ここ数年でインフレ圧力が強まったものの、いまだ「賃金と物価の好循環」の実現は不確実性が高く、2%目標もなんとか、といったところで、金利の「急上昇」はなかなか遠い出来事のように思えます。

しかし、もしも今後、日本の財政破綻リスクが急速に意識される事態になる場合、どうでしょうか。仮に日本の国債に売りが殺到する状況になれば、「悪い金利上昇」が急激に進みます。こちらの可能性はどう考えるべきでしょうか。

日本の国債の海外保有率は2024年9月時点で6.5%程度と非常に低く、大半は国内の投資家が「リスク回避目的で」保有しています。そして現状、その半分以上を日銀が保有しています。

日銀は2024年7月の金融政策決定会合で国債の買い入れ規模の減額計画を発表し、バランスシート縮小を開始しました。ただ、足元で計画されているのは、2026年4月にかけて7~8%程度の残高減少。つまり、減っても500兆円は超え、全体の半分を日銀が持つ状態は維持されてしまいます。

とは言え、2025年6月の金融政策決定会合でこの計画の中間評価を行い、2026年4月以降の計画について検討・公表が予定されているので、それ以降、経済・金融環境によほどの逆風が吹いていなければ、減額は継続されると考えた方が良さそうです。

日銀は、自らが減らした保有残高割合を引き受けるのは民間金融機関が主になってくると想定している模様ですが、市場で広く取引されるのであれば、次第に海外の保有割合が拡大していく可能性はあります。

問題は日銀の保有残高がどこまで減少していくのか、という点です。試算は様々な金融機関が出していますが、かなり幅があります。

もっとも、この2024年7月の国債買い入れ減額計画が発表された際に、日銀は「国債市場の安定に配慮するための柔軟性を確保しつつ、予見可能な形での減額が適切」とし、「長期金利が急激に上昇する場合には、機動的に、買い入れ額の増額等を実施」「必要な場合には、金融政策決定会合において、減額計画を見直す」と、市場に衝撃を与えないように細心の注意を払っている様子が見受けられます。

国債買い入れの減額ペースが著しい金利の上昇に繋がることも、日銀の国債保有割合の減少が海外勢の国債保有を急速に拡大することも足元では想定しづらく、「日本の将来を悲観しての一斉の国債売り」に伴う日本の金利急騰の可能性はかなり低く見積もってよいと考えます。

なお、万一「日本の将来を悲観しての一斉の国債売り」によって日本の金利が急騰し、日米の金利が逆転することが起こった場合は、日本の金利の方が高くてもそれは「悪い金利上昇」なので、円は急落すると考えられます。

![[出典]:日銀、FRB、Bloomberg](https://ggo.ismcdn.jp/mwimgs/7/6/540/img_766c777f11ea9e084126320f32caa1b4121088.jpg)