相続財産が多い人はそれだけ相続税も多い

相続税は、相続財産が一定の金額を超えた場合に課税されます。その計算方法は、まず初めにすべての相続財産を合算し、そこから債務や葬儀費用を控除した金額を算出します。この金額から基礎控除額3000万円と法定相続人1人当たり600万円(600万円×法定相続人の人数)の基礎控除額の合計額を差し引いて残額があれば、相続税の計算が必要です。

この残額を法定相続分に従って各相続人が取得したものとして、相続税の総額を算出します。この総額を、実際に財産を取得した金額に応じて按分することで個々の相続税額が決まります。

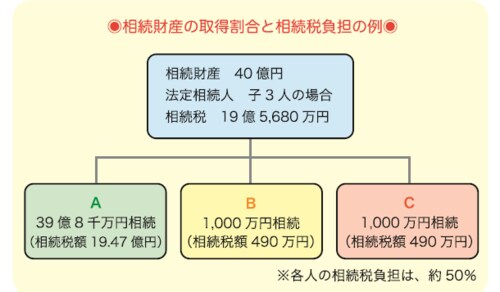

つまり、全体の相続財産に対して自分が取得した財産の割合に相当する相続税を負担するので、相続財産が多い人はそれだけ相続税も多く、少ない人は相続税もそれだけ少なくなるということです。

「超過累進税率」で出てしまう手取りの不公平感

ところが、ここで一つ問題があります。相続税の税率は超過累進税率という仕組みで、財産が多ければ、その高い部分にかかる税率は最高55%にもなります(一番低い部分にかかる税率は10%)。

大きな相続の場合、取得した全体の財産の約50%くらいが税金となってしまうこともあります。こうなると、例えば40億円財産を相続した人は約20億円の相続税ですが、1000万円相続した人も約500万円の相続税となり、手取りを考えると明らかに不公平です。つまり、自分の相続した財産がたったの1000万円なのにその半分も税金となってしまうのは巨額の財産の大部分を相続した人の影響を受けたからに他なりません。

それならば、大きく相続した人にある程度自分の税金も負担してもらいたいと考えるのが当然でしょう。相続税の負担割合が公平かどうかとは別の次元の話です。

このように相続財産が1人の相続人に集中するような場合は、各人の手取り額をまず確定させた上で、分割協議をすることが必要です。財産が多い相続の場合、分割協議と相続税の確定を同時進行で行なうことが絶対に必要なのは、こうした権利調整もあるからです。