先に受け取るなら「退職金」「iDeCo」?

老後資金の原資となる 「退職金」 と 「iDeCo」 。一時金として受け取る順番が選べるなら、「iDeCo」から受け取るのが正解。理由は、受け取った順番によって退職所得控除の勤続年数を調整されることがあるため。

退職金を先に受け取り、iDeCoを19年以内に受け取ると、iDeCo加入期間と勤続年数の重複期間は、退職所得控除の勤続年数から差し引かれます。逆に、iDeCoを先に受け取り、退職金を4年以内に受け取ると、重複期間が退職所得控除の勤続年数から差し引かれます。

手取りを最大化したいなら、iDeCoを先に受け取り、5年以上あけて退職金を受け取ること。退職所得控除をフル活用しましょう。

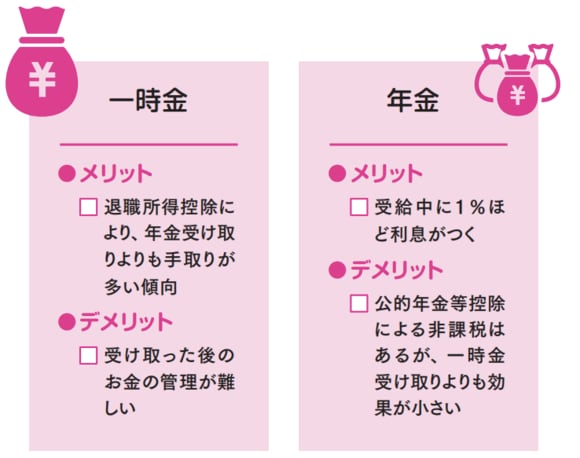

受け取り方による違い

退職金やiDeCoの受け取り方には「一時金」と「年金」があります。お金の管理が不安な人は年金も選択肢です(【図1】一時金と年金のメリット・デメリット)。

受け取る順番で手取りが変わる

「退職金」と「iDeCo」は、受け取った順番により、退職所得控除の勤続年数を調整される期間が変わります(【図2】退職所得の手取りの違い)。

〈Point〉

退職金を受け取る時期は、勤務先によって決められています。iDeCoを先に受け取れず、合算した金額が退職所得控除額を大幅に越える場合は、一時金と年金の併用がおススメ。

たとえば、退職所得控除の範囲内で一時金を受け取り、残額を公的年金等控除の範囲内で年金として受け取ることで、手取りを最大化できるのです。一度に大きなお金を手にすることがないため、散財しにくいというメリットもあります。

【Answer】手取りを最大化するためにも先に受け取るのは一時金でiDeCo!

生前贈与するなら「子ども」「孫」?

相続人が亡くなった人から7年以内に贈与された資産は、大部分が相続財産に加えられ、相続税がかかります。このルールを「持ち戻し」といいます。仮に、贈与を受けたときに贈与税を支払ったとしても、相続税は調整されるため、二重に課税されることはありません。

相続財産の持ち戻しは、相続人となった子どもには適用されますが、相続人でない人への贈与には適用されません。つまり、相続人ではない孫に行なった生前贈与については、適用されないのです。

これは、将来の相続財産(相続税)を減らすことができる有効な相続対策であり、相続開始直前であっても実行できます。贈与契約書を作成して、贈与の証拠は必ず残しておきましょう。

相続財産の持ち戻し

相続人ではない「孫」や、「子どもの配偶者」への贈与は相続財産の持ち戻しの対象外となります(【図3】相続財産の持ち戻し「子どもの場合」「孫の場合」)。

孫への贈与は早いほど効果大

孫への生前贈与は、相続税対策として有効です。できるだけ早い段階から贈与を始めることで、より相続税の節税効果が大きくなります(【図4】子どもと孫の持ち戻し額の比較)。

立川 健悟

ファイナンシャルプランナー

注目のセミナー情報

【事業投資】1月13日(火)開催

トップ経営者が実践する節税方法を公開!

「即時償却による節税」×「想定利回り9.6%以上」×「手間なし」

無人運営コワーキングスペース「マイクロFCオーナー制度」の全貌

【国内不動産】1月17日(土)開催

建築会社だから実現する安定利回り6%・短期売却で30%超のリターン

東京23区で始める「土地から新築RC一棟投資」実践法

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】