驚異的な上昇が期待できるドル建て日経平均

ドル建て日経平均は外国人投資家が対日投資をする場合の、最重要の尺度である。

外国人投資家は一般的に為替相場に無頓着で、日本株を買っても、為替相場による変動を嫌い、円をヘッジ売りして為替相場ニュートラルのポジションを持ちたがることが多い。しかし、ドル建て日経平均だと面倒な為替ヘッジの必要もなく、ハダカの状態で、株価も上昇、円相場も対ドル上昇というダブルワミー(二重苦)の正反対の状態が実現することがある。

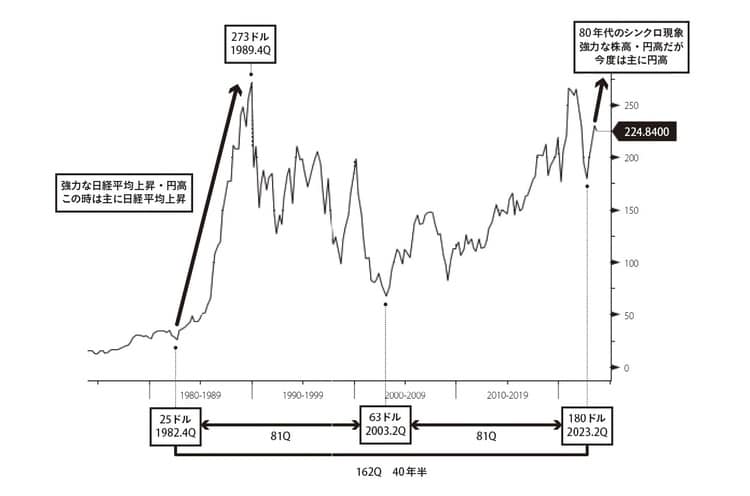

そのドル建て日経平均がいちばん大きく動いたのは1980年代である([図表1])。

いちばん安かったのは1982年の第4クォーター。この当時のドル建ての日経平均はたったの25ドルだった。ドル円為替が278円だったうえに日経平均は6,849円。この当時は円安で株安だった。

そこから日本株のバブルが始まった。1989年の終わりまで7年間にわたる壮大なバブルによって日経平均は3万8,957円まで進んだ。

そのとき(1988年)のドル円為替は120円だったので、ドル建て日経平均は273ドルまで上がった(1989年末に向けてドル円は143円まで安くなったが、日経平均の上昇でドル建て日経平均は270ドルの高値を維持した)。7年間で10倍以上になったわけであった。

ただしその恩恵に浴した外国人投資家はほとんどいなかった。

あらゆる常識的な指標レベルを超えて日本株が異常に上昇することが、外国人投資家の懸念を呼び、いつ崩壊するかわからない日本株に投資するまじめな投資家はほとんどいなかったわけである。

もちろん、バブル崩壊まで、彼らの予想以上の時間がかかったので、その間、日本株はアンタッチャブルだった。

案の定バブルは崩壊し、ドル建て日経平均も暴落、日本経済が実態で最悪の2003年4月に63ドルまでみた。これは80年代の暴騰の起点1982年11月からのほぼ20年と2四半期(ほぼ黄金律81四半期)インターバルを置いての大きな底の示現である。

相場は63ドルから2007年に向けて150ドルに接近する。これは80年代のように、スペクタキュラーではないが、レスペクタブルな上昇である。

さてその2番目の底2003年4月からさらに20年余(81四半期)のインターバルを置いて2023年5月から相場は急速な上昇に転じ始めた。この日柄は1982年11月のスペクタキュラーな上昇の起点からちょうど40年半(162四半期)、美しい黄金律のタイミングである。

まさにその瞬間、日経平均は暴騰前夜、ドル円相場も円急騰前夜の状況で、ドル建て日経平均には最高の条件がそろっている。

注目のセミナー情報

【税金】3月11日(水)開催