2023年12月のアジア・マーケット・マンスリー(前半)はコチラ>>

インド<金融市場動向>

⇒株式は底堅い動き、金利はもみ合い、ルピーは安定へ。

【株式市場】

◆外国人投資家は買い越しへ

インド株式市場は、10月の消費者物価指数の前年同月比が減速したことや、中東情勢の緊張緩和に対する期待感などを背景に原油価格が下落したことなどが好感された。また11月は外国人投資家も買い越しに転じた。引き続き、インドは安定的な経済成長が期待できることや、地政学リスクが限定的であることなどから相対的に底堅い値動きになると想定。

【債券(国債)市場】

◆債券利回りはもみ合い

これまで実施された利上げによる今後のインフレ見通しや景気実態に対する効果や影響を見極める動きが続く。財政政策にもサポートされ堅調な景気状況が継続し利下げへの転換には時間がかかる中で、インド国債利回りはもみ合いの展開を想定する。

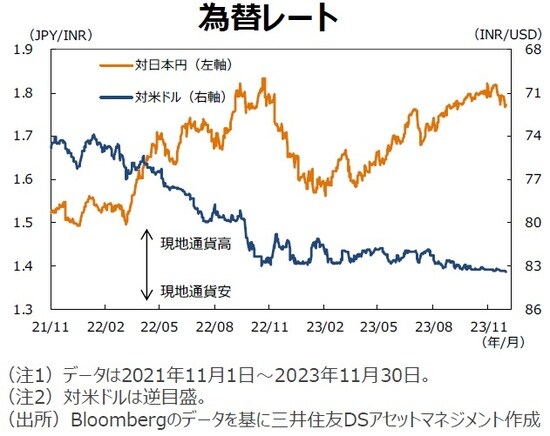

【為替市場】

◆ルピーは安定へ

米国の利下げ観測が浮上している状況では、ルピーの対米ドルレートは上昇しやすくなるが、11月にはルピーはわずかに下落した。債券など証券への資金流入が続いている貿易収支赤字の拡大がルピー上昇を阻害した可能性がある。インドの景気が好調であることから、輸入増加を通じた貿易収支赤字の拡大が見込まれる。一方、米ドル軟調ではインドへの資本流入が見込まれるため、少なくともルピーは対米ドルで安定しそうだ。一方、日本が金融引き締めに転じるとしても長期化しないとの前提に立てば対円での下落リスクは限定的だろう。

インド<マクロ経済動向・政策>

⇒景気は持ち直し。

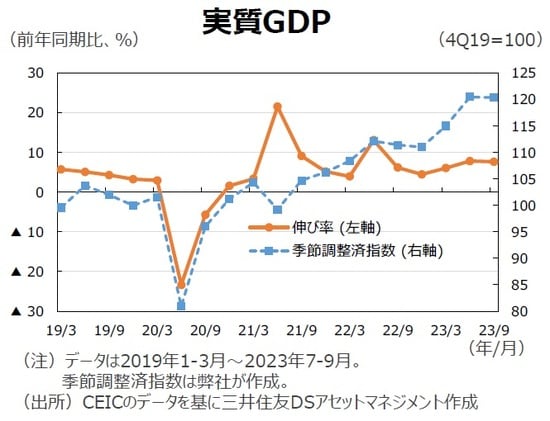

◆成長率が上振れ

7-9月期の実質GDPは前年同期比+7.6%と、市場予想を大幅に上回った。内需寄与度は4-6月期の+6.0%から7-9月期には+6.7%へ加速しており、内需主導の景気回復が続いている。2024年前半には総選挙が行われる可能性が高いことから、選挙キャンペーンを通じた消費の上振れが見込まれる。また、米中対立の長期化を背景に、海外企業が直接投資先としてインドを選好しやすくなっていることは、長期的に投資を支えることになろう。

◆インフレ率はすでに沈静化

10 月の消費者物価上昇率は前年同月比+4.9%と、目標レンジに収まった。10月下旬から玉ねぎ価格が上昇したが、11月下旬には下落に転じた。そのため、11月の消費者物価上昇率は加速する可能性があるものの、一時的な現象にとどまりそうだ。家計の期待インフレ率の上振れリスクは限定的となり、金融政策スタンスは変わらないだろう。一方、期待インフレ率の上振れリスクがあるとすれば、原油価格の上昇だろう。中東情勢次第では原油価格の上昇は起こりうる。

◆拡張型の財政政策

政府は2023/24年度の予算案において資本支出(公共投資)の伸び率を+37.4%と、前年度の+22.8%から加速する形で設定した。拡張型の財政政策が機能することで、2023/24年度には資本財生産・投資は上振れすると判断する。一方、2023/24 年度の補助金予算は歳出全体の8.3%を占めており、昨年度の着地予想に対して28.2%の減少となっている。2024年前半に総選挙が行われる可能性が高いことを考慮すると、貧困層の有権者からの支持を固めるために、補助金支出が財政赤字の拡大をもたらす可能性がある。

ベトナム ←ピックアップマーケット

⇒株価は持ち直し、ドンは安定へ。

【株式市場】

◆ベトナムドン安が一服、株式市場に安心感

ベトナムドンが米ドルに対し堅調に推移したことや、鉱工業生産指数や輸出など11月の主要経済統計が景気の回復を示唆したことなどが好感された。またベトナム政府が景気刺激策として付加価値税(VAT)の税率引き下げ措置を延長したことも景気に対する見方を明るくしている。海外からベトナムへの直接投資関連では、ヴォー・ヴァン・トゥオン国家主席の訪日に合わせ、ベトナムと日本が両国の関係を包括的戦略的パートナーシップに格上げしたことなどが市場の注目を集めた。海外投資家は8ヵ月連続で売り越し。バリュエーションは割安であり、不動産市場における流動性が改善すれば回復が期待できる。投資戦略としては、海外企業によるベトナム進出の恩恵が期待できる銘柄、若い人口構成と所得増加の後押しがある消費関連銘柄、ツーリズム関連銘柄などを長期目線で有望視できそうだ。

【為替動向】

◆ドンは安定へ

米国の利下げ観測が浮上しつつあるため、ドンの対米ドルレートには上昇余地があろう。一方、短期的には輸出下振れに伴う貿易収支黒字の縮小リスク、外国人投資家による株式売り越しリスクがドンの重石となりそうだ。プラス・マイナス双方の拮抗でドンは安定に向かうと見込む。

【マクロ経済動向】

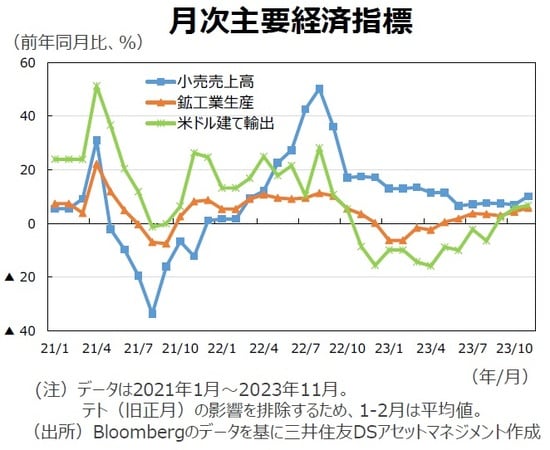

◆景気は持ち直し

11月の主要経済指標は総じて持ち直した。財輸出のGDP比が大きいベトナムではベース効果で10-12月期の財輸出の前年同月比はプラスで推移するとみられ、鉱工業生産をけん引する形で景気回復を更に確実なものにするだろう。7-9月期の社債大量償還を乗り切ったことからベトナム景気は持ち直し局面に入ったとの判断を維持する。

(2023年12月7日)

石井 康之

三井住友DSアセットマネジメント株式会社

チーフリサーチストラテジスト

※個別銘柄に言及していますが、当該銘柄を推奨するものではありません。

※上記の見通しは当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。今後、予告なく変更する場合があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『ベトナム株は「消費関連銘柄」「ツーリズム関連銘柄」などが有望視できそう 先月のアジア・マーケットを振り返る【解説:三井住友DSアセットマネジメント】』を参照)。