「経済成長率」にも注目すべきワケ

もう一つ、通貨の安定性のほかに注目しておくべき点として、経済成長率がある。経済成長率が高い国は、たとえいくらかインフレで通貨が減価しても、それを成長率がカバーする。

新興国株式は、そうした新興国の成長率を反映して上昇すると考えられる。

投資のスタンスを長期的な成長という点で捉えると、新興国株式の収益率−為替減価率=ネット収益率で見て、プラスが大きいものを選ぶ必要がある。

もしも、通貨が減価しているフラジャイルな国々に投資を考えるのならば、いくつかの新興国に分散した株式投資という方法がある。その場合は、自分で銘柄を選ぶのではなく、投資信託の中で、複数の新興国株式にしっかりと分散されたものを選ぶことが大切だ。

他国の成長力に注目する理由は、日本の成長力が極めて低くなっているからだ。

現在の自分の生活水準が、10年前の自分の生活水準と比べて、どのくらい高まっているかを考えてみればよい。筆者を含めて、多くの人は生活水準が変わらないか、もしくは悪くなっているはずだ。日本人の生活は一見安定しているが、じわじわと悪化している。

日本に十数年間住む外国人は、久々に母国に帰ると街並みが変わっていたとか、以前よりも豊かになったと話してくれる。日本が徐々に貧しくなっていることは、海外と比べて初めてわかる。

日本と海外との成長格差は、データ分析をしてみると、明瞭にわかる。

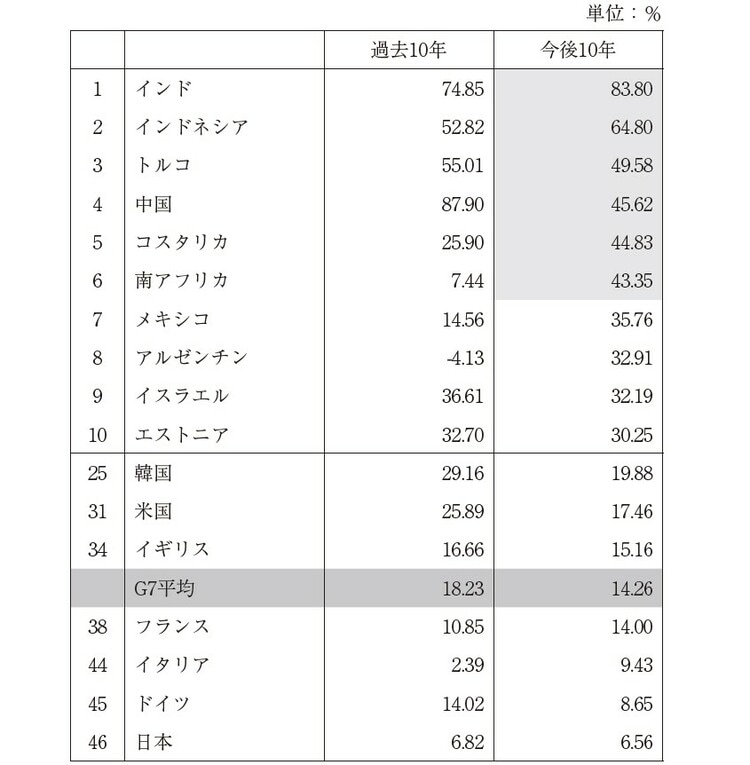

ここでまた、OECDのサイトを参照してみたい。OECDの長期経済予測である。2021年に更新された1990年から2060年までの実質GDPの変化率である(ドルベース)。対象は、OECD加盟国38か国だけではなく、中国など新興国を含めた46か国が一覧できる。

まず、日本の実質GDPの増加率は、2022~2032年までの10年間では6.56%の予測である([図表3])。1年間に換算すると、何と0.66%ずつしか成長しない計算だ。

これは46か国中で46番目である。OECD平均は10年間で18.32%である。よく日本の存在感が小さくなっていると言われるが、これは日本の経済規模が世界に占める割合の低下にも見て取れる。日本のGDP÷世界のGDPを計算すると、2000年時点では8.4%もあった。それが2022年は4.8%、推計値で2030年は4.0%、2060年は2.7%まで低下する。

「小さくなる日本」を象徴している。