●日本株の下落要因は米長期金利上昇や国内企業改革遅延などで海外勢の売りも目立ってきた。

●ただ、日経平均の下落は依然として長期上昇トレンド内の動きであるため、「健全な調整」といえる。

●米国発の株安圧力は弱まる見通しだが持続的な株高には企業自身のさらなる意識改革が必要。

日本株の下落要因は米長期金利上昇や国内企業改革遅延などで海外勢の売りも目立ってきた

10月4日の日経平均株価は5日続落となり、前日比711円06銭安の30,526円88銭で取引を終えました。終値で31,000円を割り込むのは、5月31日以来、約4ヵ月ぶりのことです。日経平均は7月3日に、東証株価指数(TOPIX)は9月19日に、それぞれ終値ベースでの年初来高値をつけていますが(順に33,753円33銭、2,430.30ポイント)、そこから10月4日までの下落率は、日経平均が9.6%、TOPIXは8.7%に達しています。

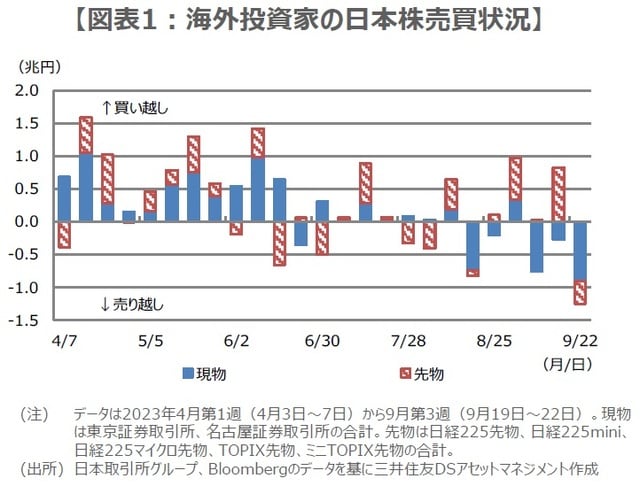

日本株が調整色を強めている理由について、海外要因では、主に米国における金融引き締めの長期化観測と長期金利上昇による株安の影響が考えられます。国内要因としては、4-6月期決算発表以降、業績に関する材料がやや不足していることや、企業の資本コストや株価を意識した経営実現に向けた取り組みの開示が遅れていることなどが挙げられ、夏場以降、海外投資家の日本株売りも目立つようになりました(図表1)。

ただ、日経平均の下落は依然として長期上昇トレンド内の動きであるため、「健全な調整」といえる

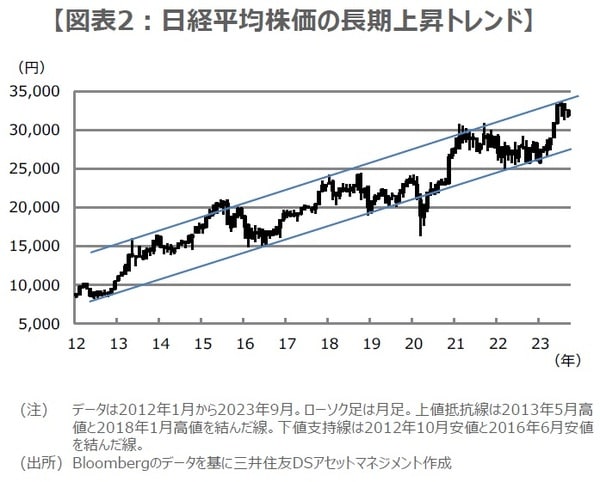

一般に、相場が大きく変動した場合、その要因を検証することも大切ですが、長期的なトレンドを把握しておくことも非常に重要です。そこで、これまで何度が本レポートにて紹介してきた、日経平均の長期トレンドを確認してみます。日経平均は、図表2の通り、2013年5月高値と2018年1月高値を結んだ上値抵抗線と、2012年10月安値と2016年6月安値を結んだ下値支持線によって、上昇トレンドを形成しています。

日経平均は夏場以降、さえない動きが続いていますが、依然、長期上昇トレンド内の推移であり、また、6月、7月の月足が上値抵抗線でしっかりおさえられたことを踏まえると、この長期上昇トレンドはやはり有効と判断されます。つまり、足元の日経平均の下落は「健全な調整」であり、逆に、業績の手掛かりが不足し、企業改革が遅れているなかで株高が続いた方が、バブル的な要素を強め、後々深刻な調整に至るリスクが大きくなると考えます。

米国発の株安圧力は弱まる見通しだが持続的な株高には企業自身のさらなる意識改革が必要

さて、今後を展望した場合、米国における金融引き締めの長期化観測と長期金利上昇による株安については、引き続き、雇用や物価の動向が注目されます。弊社は米金融政策に関し、年内25ベーシスポイント(bp、1bp=0.01%)の追加利上げと、その後は当面据え置きを予想しており、雇用や物価の伸びが一段と鈍化し、米長期金利は緩やかに低下していくとみています。そのため、米国からの株安圧力は徐々に弱まる可能性が高いと思われます。

一方、国内では、今月下旬から本格化する3月期決算企業による中間決算において、業績予想に関する新たな材料が待たれます。なお、日本株の持続的な上昇には、やはり企業自身のさらなる意識改革が必要と思われます。9月29日付レポートで触れた通り、賃上げは重要な要素であり、また、資本効率改善への取り組みについては、海外投資家から高い評価を得るには、まだ進展の余地はかなり大きいと考えています。

(2023年10月5日)

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『【日本株】日経平均下落…まさかの30,000円台割れ?上昇可能性はある?ストラテジストが「下落の背景」と「今後の焦点」を解説』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト