●市場はFOMCを受け政策金利の「より高くより長く」を意識、日銀会合は緩和修正の手掛かりなし。

●FOMCと日銀会合の結果はドル買い・円売りの材料に、年初からのドル高・円安トレンドは継続へ。

●この先150円台も見込まれるが、米景気減速などでドル高の勢いが鈍化し年末は148円水準か。

市場はFOMCを受け政策金利の「より高くより長く」を意識、日銀会合は緩和修正の手掛かりなし

9月19日、20日に開催された米連邦公開市場委員会(FOMC)は、政策金利の据え置きなど、ほぼ市場の想定内の結果となりました。ただ、「政策金利水準の分布図(ドットチャート)」では、来年25ベーシスポイント(bp、1bp=0.01%)の利下げ2回(前回6月時点では4回)が示唆され、タカ派的な印象を与える内容となったことから、市場では、政策金利水準が「Higher for longer(より高くより長く)」なるとの見方が強まっています。

また、9月21日、22日開催の日銀金融政策決定会合でも、大方の予想通り、政策の現状維持が決定され、特にサプライズはありませんでした。植田和男総裁は記者会見で、緩和修正の時期について「到底決め打ちできない」と述べ、市場の一部に浮上する早期修正観測をけん制し、修正の手順についても、具体的には言及しませんでした。そのため、今会合で金融緩和の修正に関する新たな手掛かりは得られませんでした。

FOMCと日銀会合の結果はドル買い・円売りの材料に、年初からのドル高・円安トレンドは継続へ

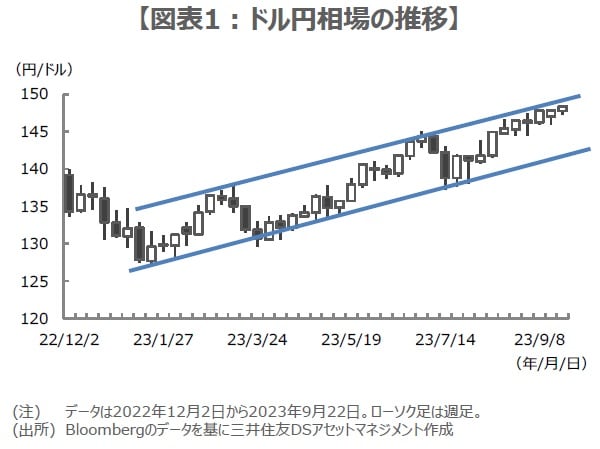

つまり、今回のFOMCは、政策金利水準がより高くより長くなることを、そして日銀金融政策決定会合は、金融緩和は当面継続される可能性が高いことを、それぞれ市場に意識させる結果となり、ドル円については、ドル買い・円売りの材料になりやすいと思われます。改めて、年初からのドル円相場の推移を振り返ると、図表1の通り、ドル高・円安トレンドにあることが確認されます。

図表1は週足のローソク足チャートの表示となっていますが、上値抵抗線は3月8日高値137円91銭水準と6月23日高値143円87銭を結んだ線、下値支持線は1月16日安値127円23銭水準と7月14日安値137円25銭水準を結んだ線で形成されています。このトレンドが継続すると仮定し、両線を年末まで単純に延長すると、上値抵抗線は154円台前半、下値支持線は146円台半ばを通過することになります。

この先150円台も見込まれるが、米景気減速などでドル高の勢いが鈍化し年末は148円水準か

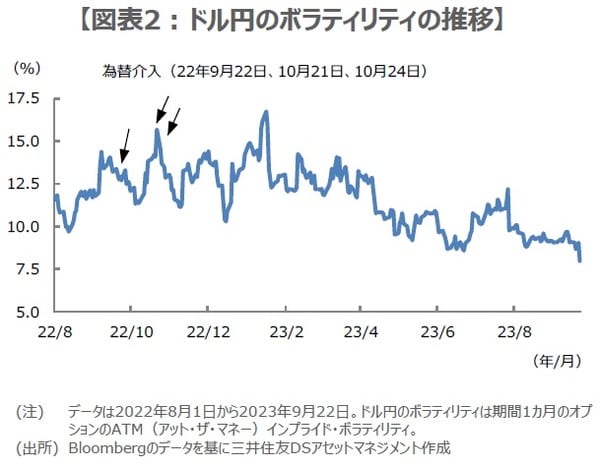

ここからドル高・円安が一段と進行した場合、政府・日銀による為替介入に対する警戒感が市場で高まることも予想されます。ただ、昨年は9月22日、10月21日、10月24日に為替介入が行われましたが、現時点では当時に比べ、輸入物価の落ち着きやドル円相場の変動率(ボラティリティ)低下が確認されており(図表2)、よほど急激な相場変動が生じない限り、当局が為替介入を急ぐ公算は小さいとみています。

弊社では、米金融政策について、11月に25bpの利上げ後は当面据え置き、日銀はしばらく現状維持を予想しています。そのため、ドル円はドル高値圏での揉み合いが続き、一時的な150円台乗せも見込まれますが、時間の経過とともに米景気の緩やかな減速とインフレの一段の鈍化が確認されることで、ドル高の勢いは徐々に弱まり、年末には1ドル=148円水準に落ち着くと考えています。

(2023年9月25日)

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『一時的な「1ドル=150円台」も見込まれるが…FOMCと日銀会合を終えた「ドル円相場」の展望【ストラテジストが解説】』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト