商品を分散すると安定する

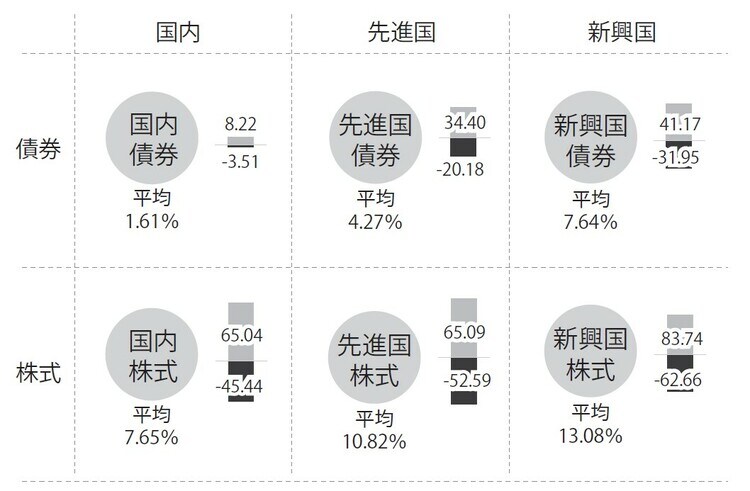

運用商品には、主なもので国内株式・外国株式・国内債券・外国債券があり、それぞれリスクとリターンは違います。大まかにいって、もっとも値動きが激しいのが新興国の株式で、一番安定しているのは国内国債です。

[図表1]を見ると、新興国株式の1年間の平均リターンは13.08%ですが、プラス83.74%からマイナス62.66%と、その差が約146%ですから、変化がとても大きな商品です。

一方、一番安定しているのが国内債券で、8.22%からマイナス3.51%ですが、平均リターンは1.61%ですので、利回りとしては魅力に欠けます。どちらも単独ではリスクが高かったり、物足りなかったりします。が、これらを組み合わせると、リスクもリターンもほどよくなるのです。

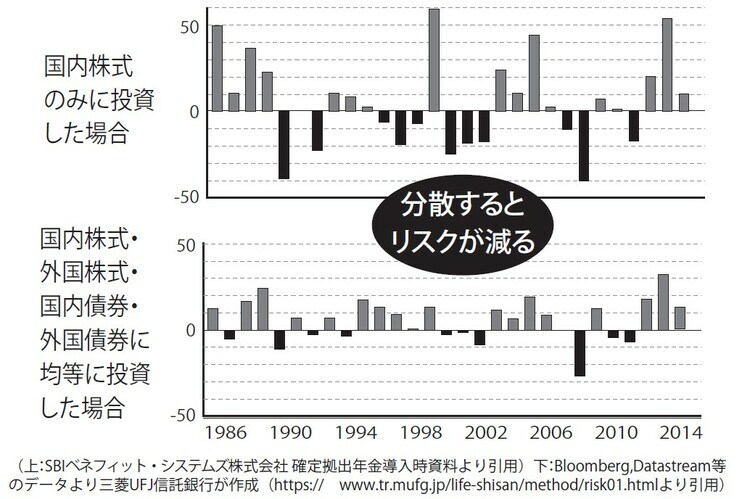

[図表2]のグラフを見ると、同じ金額を4つの資産に均等に分散投資するだけで、プラスとマイナスの凸凹が小さくなるのが分かります。

もちろん、得られるリターンの平均も下がります。しかしリスクは格段に小さくすることができるのです。

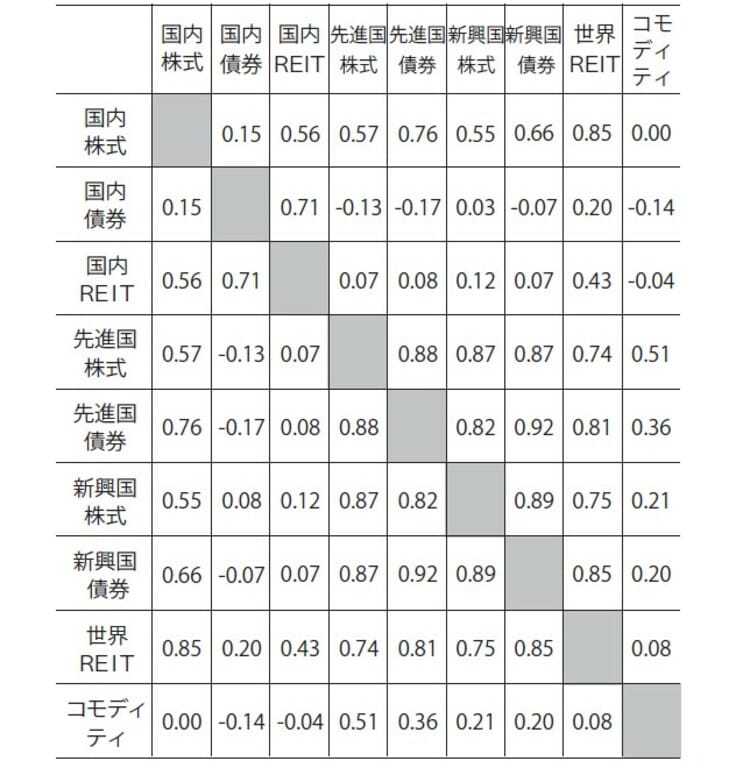

[図表3]は、モーニングスター社が計算した主要資産の「相関係数」の一覧です。

相関係数とは2つのデータの連動性を示す指標で、マイナス1から1までの間の数値をとり、数値が高いほど連動性が高いことを表します。

※1 国内株式=TOPIX(配当込み)、国内債券=NOMURA-BPI総合、国内REIT=東証REIT指数(配当込み)、先進国株式=MSCI-KOKUSAI(配当込み)、先進国債券=シティグループ世界国債除く日本、新興国株式=MSCIエマージング(配当込み)、新興国債券=JPモルガンEMBIグローバル ディバーシファイド、世界REIT=S&PグローバルREITインデックス(配当込み)、コモディティ=S&P/GSCI商品指数※2 いずれの指数も円換算 ※3 相関係数は2013年12月末時点の1年間の月次リターンに基づく(出典:モーニングスター https://www.morningstar.co.jp/fund/analyst/2014/1q/MFA120140114.html)

[図表3]の中にある「REIT」とは、投資家から集めた資金で「不動産」への投資を行い、そこから得られる賃貸料収入や不動産の売買益を配当として投資家に分配する商品です。

不動産の投資信託と考えれば分かりやすいですね。

国内株式と世界REITは0.85、先進国債券は0.76とかなり高い相関関係にあります。

つまり、国内株式と世界REIT、先進国債券の3つに資産を分散したとしても、値動きは似ているため、分散投資の効果をあまり発揮できないということです。

また、先進国株式と先進国債券も0.88、新興国株式は0.87、新興国債券は0.87とかなり相関が高くなっていて、分散投資をしてもリスクはそこまで下がってこないのです。

逆に先進国株式と国内債券はマイナス0.13ですから、ある程度逆の動きをしていることが分かります。

また、こんなことも言えます。

国内債券はリターンがかなり低いことから敬遠されがちですが、先進国株式、先進国債券、新興国債券、コモディティ(商品)と負の相関にあり、国内REIT以外の資産ともかなり相関が低くなっており、分散投資には効果が高いこともわかるでしょう。

もちろんこのデータは過去の値動きによるものですから、今後も同じとは言い切れませんが、参考になるデータであることは間違いありません。

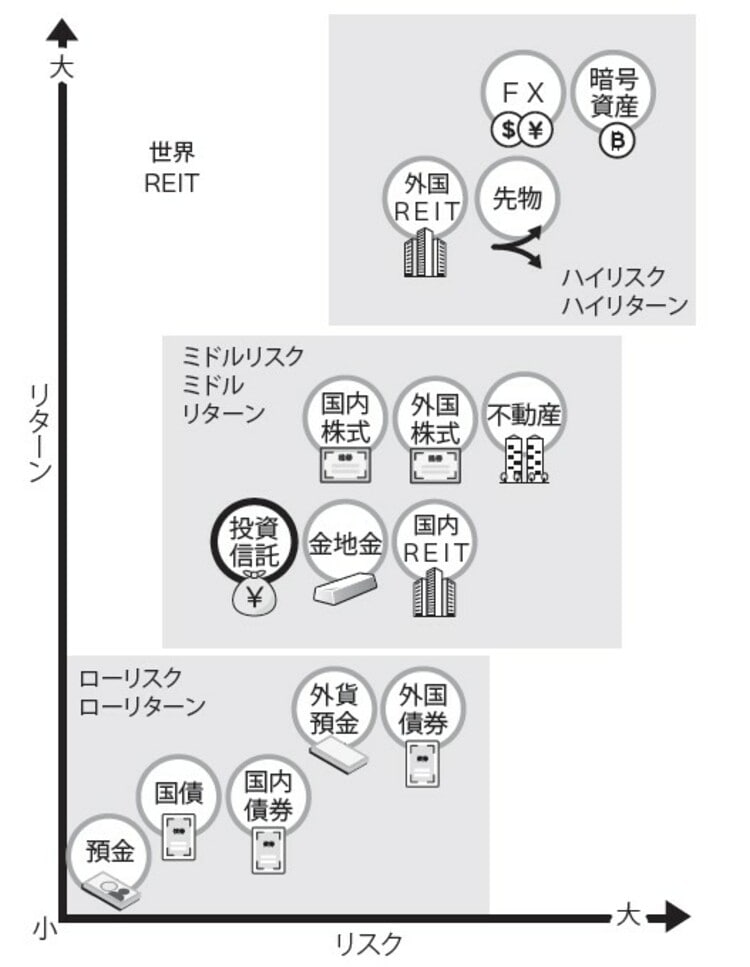

ちなみに、商品別のリスクとリターンを図にすると[図表4]のようになります。

当たり前ですが、リスクが低い商品はリターンも少ないということですね。

これを組み合わせていくのが「商品分散」というわけです。