●日経平均とTOPIXは先週バブル崩壊後高値を更新、主要投資部門別に買い手と売り手を探る。

●海外投資家はこの7週で現物と先物計3兆7,000億円超買い越し、個人と投資信託は売り越し。

●海外投資家の現物株売買には季節性があるも株高の持続性のカギはやはり海外投資家が握る。

日経平均とTOPIXは先週バブル崩壊後高値を更新、主要投資部門別に買い手と売り手を探る

日経平均株価は5月19日、東証株価指数(TOPIX)は5月16日に、それぞれバブル崩壊後の高値を更新し(終値ベース)、堅調な推移が続いています。そこで、今回のレポートでは、日本取引所グループが公表しているデータを基に、「個人」、「海外投資家」、「投資信託」、「事業法人」、「信託銀行」、「自己(証券会社の自己勘定)」の6部門について、ここ最近の日本株の売買状況を検証し、主な買い手と売り手を探ります。

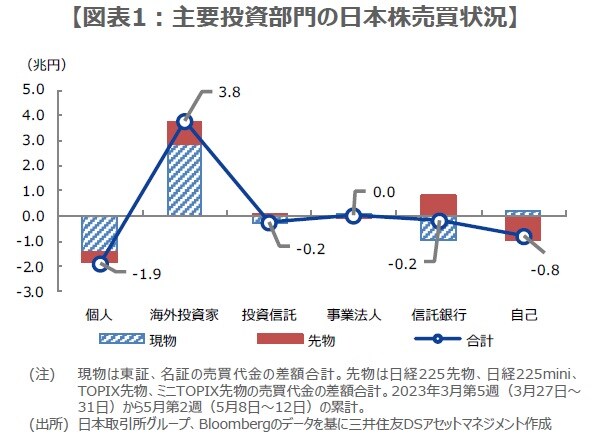

検証にあたっては、現物および先物の売買代金(差額)を確認します。現物は東京・名古屋2市場の売買代金の差額合計、先物は日経225先物、日経225mini、TOPIX先物、ミニTOPIX先物の売買代金の差額合計とします。また、検証期間は、2023年3月第5週(3月27日~31日)から5月第2週(5月8日~12日)までとし、投資部門別に7週間の累計をまとめました(図表1)。

海外投資家はこの7週で現物と先物計3兆7,000億円超買い越し、個人と投資信託は売り越し

最大の買い手は海外投資家で、現物を2兆8,843億円、先物を8,737億円、合計で3兆7,579億円買い越しており、現物は7週連続の買い越しとなりました。これとは対照的に、個人は現物を1兆4,344億円、先物を4,342億円、合計で1兆8,686億円売り越し、また、投資信託も現物と先物の合計で2,293億円売り越しました(現物は2,832億円の売り越し、先物は539億円の買い越し)。

その他の投資主体について、現物と先物の合計額をみると、事業法人は269億円の買い越しとなった一方、信託銀行は2,012億円の売り越し、自己は7,676億円の売り越しでした。事業法人の買い越しは主に自社株買い、信託銀行の売り越しは主に年金ポートフォリオのリバランスと推測されます。また、自己は売り越していますが、このなかに現物と先物の裁定取引が含まれると考えられます。

海外投資家の現物株売買には季節性があるも株高の持続性のカギはやはり海外投資家が握る

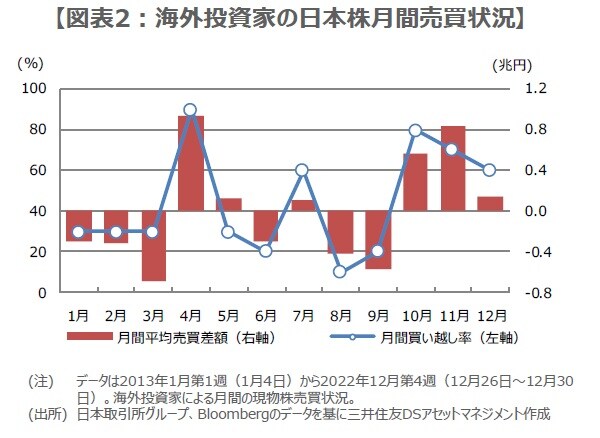

日経平均とTOPIXがバブル崩壊後の高値を更新した5月第3週(5月15日~19日)のデータは、5月25日に公表予定ですが、引き続き海外投資家による買い越しが予想されます。なお、4月26日付レポートで解説した通り、海外投資家の日本株売買には季節性があり、4月に現物株を大きく買い越す傾向があります。改めて、2013年から2022年までの10年間における海外投資家の月間売買状況を示したものが図表2です。

4月は他の月に比べ、平均的に現物株を大きく買い越す様子が示されており、また、買い越し率は90%に達しています(売り越しは2020年4月の1度だけ)。5月以降をみると、9月までは平均的に売り越しとなる月が目立ち、買い越し率も低迷しています。あくまで過去の平均的な動きではありますが、足元の株高の持続性については、やはり海外投資家の動向が重要なカギを握ると思われます。

(2023年5月22日)

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『日経平均、TOPIXは「バブル崩壊後の高値」更新…3月最終週以降の「日本株」の買い手と売り手【ストラテジストが解説】』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト