約200年間、米国株は長期的にみて右肩上がり

【投資の原則3】「損切り」をしない

3の「損切り」という投資行動について、これは私の個人的な見解かもしれませんが資産運用を行う上で最もやってはいけない行為であると考えます。

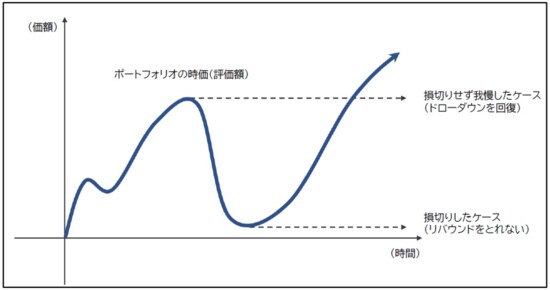

下の図のように大きなドローダウンを経験した際に「自分には投資は向いていないのではないか?」と損切りし、資産運用をやめてしまうケースではその後、ポートフォリオの時価が上昇した際、リバウンドを取り損なってしまいます。

もちろん、ドローダウンの底は誰にも分かるものではありませんし、そのような時期というのはテレビやインターネット上で「まだまだ下がる」という情報が流れやすく、「もっと損をするのではないか」と考えてしまうのも無理はありません。

資産運用の世界ではこのような時期は「EXITではなくEntryだ」と私も常々お話をしているのですが、この時期に資産運用をやめてしまうのは非常にもったいないです。

上述の通り、あくまでも過去の例ではありますが米国株においては約200年の間、ブレはありますが長期で右肩上がりのチャートを描いてきました。

この期間の間にはアジア通貨危機やリーマンショックなども含まれています。当時も株式投資は終焉のような雰囲気がありましたが、そこで損切りをせず、運用を継続することができているならば、少なくとも米国株に投資をされていた方の収支はプラスになっている方が多いのではないでしょうか。

【投資の原則4】分散を効かせること

次に、4の分散を効かせるという点に関して言及します。詳しい方であれば個別株による分散等でも構いませんが、働きながらの資産運用で個別株まで調べる時間の取れない方や、そこまで知識はないという方には、ETF(上場投資信託)を活用する方法をお勧めします。

ETFには、例えば米国の代表的な株価指数であるS&P500種指数に連動するものなどがあります。このS&P500種指数とはニューヨーク証券取引所やNASDAQに上場および登録されている約500銘柄を時価総額で加重平均したもので、米国株式市場全体に対して、約80%程度の時価総額比率を占めており、米国市場全体の動きを概ね反映していると言える指数です。

すなわち、S&P500種指数に連動するETFを1つ購入するだけで米国株式市場全体への分散投資が可能なのです。また、こうしたETFは保有時の運用管理費用などのコストが、資産運用の商品の中では相対的に安いことも特徴です。