「YCC政策の変更」はデフレ脱却の切り札となるか

この日本の根本的病理との闘いという観点から考えると、昨年12月の日銀によるYCC(イールドカーブコントロール)政策の変更(=これまで0.25%にしていた10年国債利回りの上限の0.5%への引き上げ)は、大きな画期であるみられる。

黒田総裁は、投機筋を勢いづかせることを懸念して、今回の変更は微調整で異次元の緩和は継続され続けなにも変わらないと説明しているが、その説明は苦しい。2016年のYCC導入以降初めての事実上の利上げであり、異次元緩和の出口に向かう第1歩であるとみないわけにはいかない。

しかしデフレ脱却が展望できるようになったからこそ、利上げが視野に入ったのであり、これは異次元金融緩和が勝利に近づいている証だとも考えられる。

多数派のメディアやエコノミストが主張する、「日銀はヘッジファンドの日本国債売りに押されて不本意な利上げに追い込まれた」、というネガティブな見方は間違いである。第一に、2%インフレ目標の実現可能性が高まってきたから日銀は自らの判断によって利上げした、第二にさらなる国債売りのチャレンジは続くだろうが、日銀はいくらでも国債購入し時期尚早の金利上昇を抑えることができる。

為替か国内景気かの二者択一を迫られた1992年のBOE(イングランド銀行)とは異なり、日銀はジレンマには追い込まれてはいないのである。

求められる投資家と企業の「抜本的変化」

金利が上昇する世界が示唆されたいま、これから連鎖的になにが起きるかを注視する必要がある。

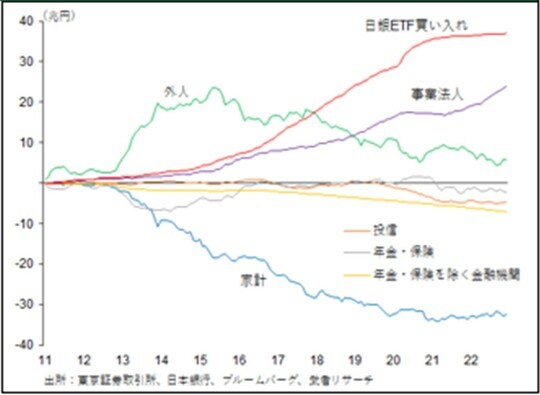

まずゼロ金利が続くとのんびり構えていた投資家は態度をがらりと変えざるを得ない。金利が上昇するということは債券の値段が下がるということ、年金・保険などの機関投資家や金融機関、個人はこれまでの債券主体であったポートフォリオを株式主体に組み替えることが、必要になってくる。

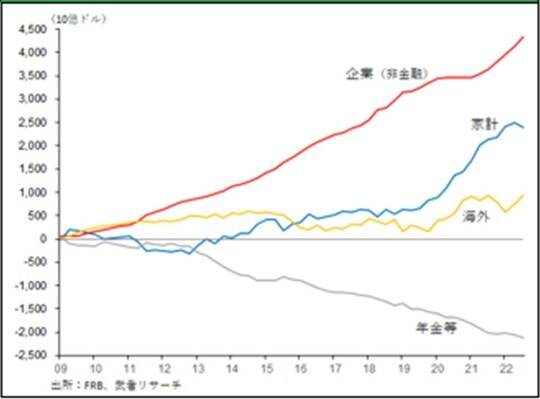

また企業も、安全性を極端に偏重し、資本効率を犠牲にしてきた財務戦略の大転換を迫られる。バブル崩壊以降、日本企業は負債を減らし利益の社外流出を抑え、ひたすら自己資本を厚くするという保守的財務戦略に徹してきた。

自己資本“持ちすぎ”の日本…自社株買い加速で「高株価経営」徹底を

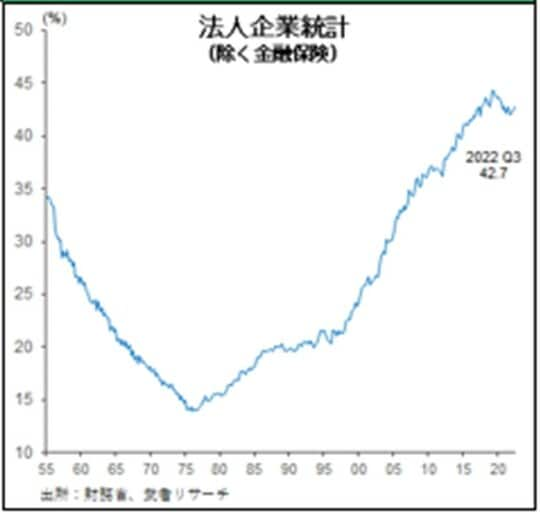

日本企業の自己資本比率は1975年の14%をボトムに一貫して上昇し、直近では43%に達し、欧米の2倍近くとなっている。この異常な自己資本比率の高さが、日本企業の収益力を低め、株価低迷の原因となっている。

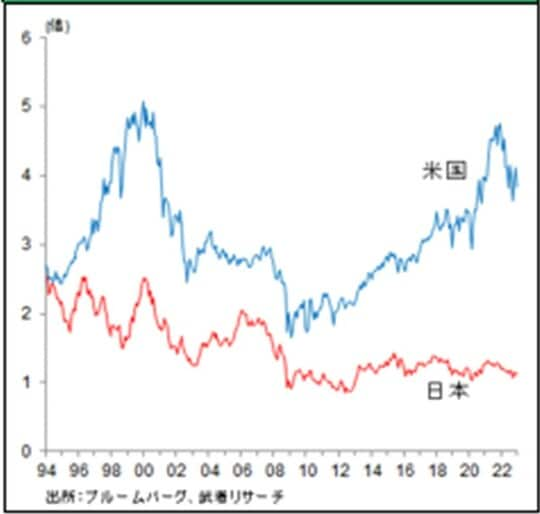

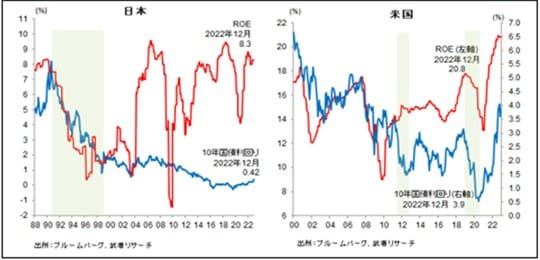

ROE(自己資本利益率)を日米で比較すると日本(TOPIX平均)8%、米国(S&P500平均)21%と極端な差がある。またPBR(株価純資産倍率)は日本1.1倍、米国3.9倍と4倍も引き離されている。いずれも自己資本を多く持ちすぎていることに原因がある。

そもそも自己資本はコストゼロではなく株主に相当の報酬(東証平均では配当2.5%、株式益回り8%)を払う責任を負っている。現在1%程度の負債と比べて著しく高いコスト資金源泉なので、自己資本を減らして全体としての資本コストを下げることが合理的である。

いまのうちに負債(借金や債券)を増やし自己資本を減らして、資本コストを下げなければ、競争に勝てない。資本コストを引き下げ、M&Aや新規投資を積極的に行う必要がある。

まずは手っ取り早い自社株買いを加速させ、高株価経営を徹底させる必要がある。米国では自社株買いが最大の株式投資主体となって久しいが、ROE経営の定着によって日本でも、自社株買いが大きく増加していくことは間違いない。

このようにして企業も投資家も債券を売って株を買うという、資本の大移動を他に先んじて引き起こさざるを得なくなるのである。今回の政策変更が引き金を引いた金利上昇の長期トレンドは、日本の株式需給を飛躍的に好転させるものになるだろう。