●ドル円は政府・日銀の覆面介入と米長期金利の一時的な低下によりドル高・円安の動きが一服。

●米長期金利低下はドル円の調整要因だが、再び上昇の動きにあるためドル円の底堅さは継続か。

●ドル円は年末150円を予想、来年3月に利上げ終了の想定のもと、ドル高・円安はピークアウトへ。

ドル円は政府・日銀の覆面介入と米長期金利の一時的な低下によりドル高・円安の動きが一服

直近のドル円相場の動きを振り返ると、10月21日に1ドル=151円95銭水準をつけた後(取引時間中、以下同じ)、ドル高・円安の動きが一服し、11月8日には145円31銭水準まで、ドル安・円高が進みました。背景には、①政府・日銀によるドル売り・円買い介入が10月21日と24日に実施されたとの観測、②米利上げ幅の縮小期待による米長期金利の低下、があると思われます。

①について、財務省が10月31日に発表した9月29日~10月27日の為替介入実績は6兆3,499億円と、単月の円買い・ドル売り介入として過去最大の規模となりました。今回の為替介入は、実施が明らかにされない覆面介入となりましたが、結果的にドル高・円安の進行は抑制されました。②について、11月1日、2日に開催された米連邦公開市場委員会(FOMC)後、米長期金利は再び上昇しつつあります。

米長期金利低下はドル円の調整要因だが、再び上昇の動きにあるためドル円の底堅さは継続か

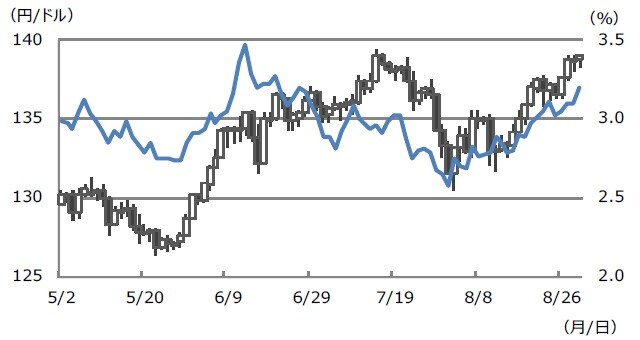

さて、改めて年初からのドル円相場の推移をみると、今回のようにドル高・円安の動きが一服した局面は2回ありました(図表1)。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

いわゆる値幅調整で、1回目は、5月9日から24日までの11営業日で、4円99銭ほどドル安・円高に振れました。2回目は7月14日から8月2日までの13営業日で、8円98銭ほどドル安・円高に振れました。いずれも、米長期金利が低下していた時期であり、米国の金利動向が影響したと推測されます。

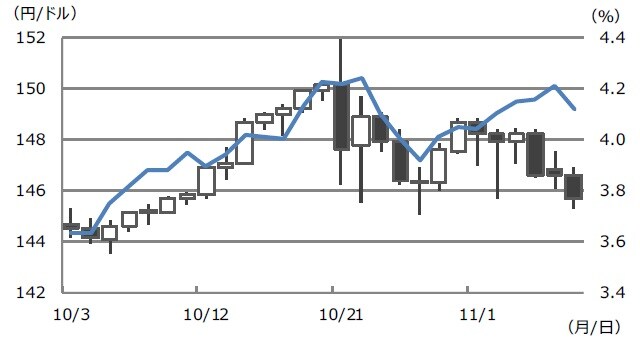

今回、10月21日から11月8日までの期間で考えた場合、12営業日で6円64銭ほどドル安・円高に振れたことになります(図表2)。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

過去2回の傾向を踏まえると、ドル円の値幅調整は、まずまず進んだと考えられます。また、前述の通り、米長期金利は、10月下旬にみられた低下の動きは一時的なものにとどまっており、ドル円の底堅さは一定程度、保たれると思われます。

ドル円は年末150円を予想、来年3月に利上げ終了の想定のもと、ドル高・円安はピークアウトへ

米10年国債利回りとドル円の年末着地水準について、弊社の見通しは、それぞれ4.1%、150円です。また、フェデラルファンド(FF)金利の誘導目標は、2023年3月のFOMCで4.75%~5.00%に達し、2023年いっぱいは据え置かれるとみています。そのため、年明け以降、米10年国債利回りは緩やかに低下し、ドル高・円安も緩やかにピークアウトしていく可能性が高いと考えています。

仮にこの先、米国で物価の伸びの高止まりが続き、12月のFOMCで大幅利上げの継続が示唆された場合、米長期金利のさらなる上昇や、150円を大きく超えるドル高・円安の進行も想定されます。ただ、この場合でも、相場の過度な変動時には、本邦当局の為替介入も予想され、また、大幅利上げの継続で米景気が冷え込むリスクも高まることから、一本調子のドル高・円安の進行は見込みにくくなると思われます。

(2022年11月9日)

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『足元で「ドル高・円安の動き」が一服 ~今後の展開を考える【ストラテジストが分析】』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト