●今回は利上げ幅のほか、将来の利上げペースをみる上で重要な物価と雇用に関する見解が焦点。

●利上げは市場で一時100bp予想も、ただFRB高官発言や期待インフレ率を踏まえると、75bpか。

●雇用や物価に関する見解に変化がなければ、7月に75bpの利上げ後は正常な利上げの範囲に。

今回は利上げ幅のほか、将来の利上げペースをみる上で重要な物価と雇用に関する見解が焦点

米連邦準備制度理事会(FRB)は、7月26日、27日に米連邦公開市場委員会(FOMC)を開催します。市場の関心は、引き続きFRBによる先行きの利上げペースに集まっています。そのため、今回のFOMCでは、予想される利上げについて、利上げ幅がどの程度になるか、また、将来の利上げペースを考える上で重要な物価と雇用に関し、FRBがどのような見解を示すかが、焦点になると思われます。

なお、FOMCメンバーによる経済見通しや、メンバーが適切と考える「政策金利水準の分布図(ドットチャート)」は、通常、3月、6月、9月、12月に開催されるFOMCで公表されるため、今回7月の会合では公表されません。そのため、やや手掛かりは少なくなりますが、その分、FOMC声明の内容と、記者会見でのパウエル議長の発言を、丁寧にみていくことになります。

利上げは市場で一時100bp予想も、ただFRB高官発言や期待インフレ率を踏まえると、75bpか

まず、今回のFOMCで予想される利上げ幅について考えてみます。フェデラルファンド(FF)金利先物市場の動きをみると、6月の米消費者物価指数(CPI)が発表された7月13日、利上げ幅が100ベーシスポイント(bp、1bp=0.01%)となる確率は80.3%に上昇しました(図表1)。これは、6月CPIの伸びが前年比、前月比とも市場予想を上回ったことを受け、大幅利上げの見方が強まったためと推測されます。

(出所)CMEのデータを基に三井住友DSアセットマネジメント作成

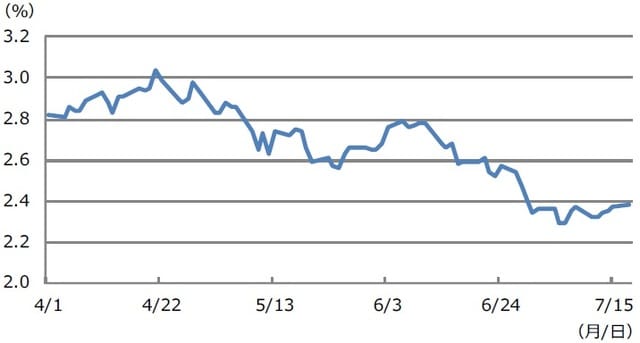

なお、セントルイス連銀のブラード総裁は7月13日、ウォラー理事は7月14日、ともに75bpの利上げを支持する考えを示しました。FRBでタカ派とされる両名の見解が確認されたことで、直近のFF金利先物市場では、75bpの利上げ確率が100bpの利上げ確率を上回っています。弊社では、市場の期待インフレ率も落ち着いていることを踏まえ(図表2)、従来通り今回は75bpの利上げを予想しています。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

雇用や物価に関する見解に変化がなければ、7月に75bpの利上げ後は正常な利上げの範囲に

次に、物価と雇用について、最近のパウエル議長の発言を振り返ります。パウエル議長は6月29日、欧州中央銀行(ECB)主催の討論会で、米労働市場は非常に強く、金融引き締めに耐え得る状態にあると述べ、需要の抑制によるインフレ制御を優先すべき局面にあることを強調しました。また、6月FOMC後の記者会見では、7月に50bpか75bpの利上げを行う可能性が高く、7月以降は正常な利上げの範囲に入ると述べていました。

今回は、FOMC声明と記者会見で、これらのパウエル議長の見解に変化がないかを確認することになります。弊社は米金融政策について、9月に50bp、11月と12月、来年3月に各25bpの利上げを予想しています。米国では足元で、期待インフレ率が落ち着いており、ガソリン価格も低下傾向にあることから、今回、パウエル議長の見解に変化がなければ、弊社予想に近い利上げペースとなる可能性が高まるとみています。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『2022年7月FOMCプレビュー ~今回の注目点を整理する【ストラテジストが解説】』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト