●過度な利上げ予想が後退し、原油価格とインフレ期待は落ち着いたが、リセッションの懸念は強い。

●雇用が極端に悪化せず賃金の伸びが鈍化しガソリン・自動車・家賃などの価格が落ち着くかがカギ。

●米国のリセッション入りは、弊社のメインシナリオではないが、今後の雇用統計とCPIの動向は重要。

過度な利上げ予想が後退し、原油価格とインフレ期待は落ち着いたが、リセッションの懸念は強い

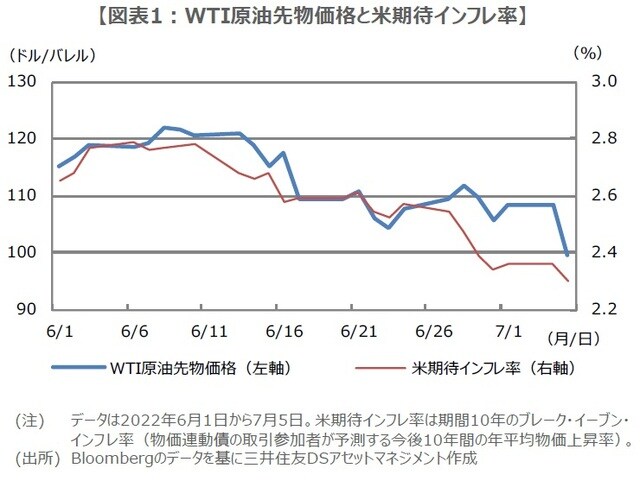

米金融市場では、6月に入り大幅利上げの織り込みが急速に進んだ結果、最近では景気減速を意識する動きがみられます。実際、フェデラルファンド(FF)金利先物市場に目を向けると、直近では来年5月の利下げ確率が上昇し、WTI原油先物価格は7月5日の取引終了時点で1バレル=100ドルを割り込み、期間10年の米期待インフレ率は同時点で2.3%を下回りました(図表1)。

このように、過度な利上げの織り込みが後退し、原油価格が下落してインフレ期待が落ち着くことは、株式市場にとって好ましい状況といえます。しかしながら、ダウ工業株30種平均、S&P500種株価指数、ナスダック総合株価指数が、依然としてそろって年初来の安値圏にあることを踏まえると、米国が景気後退(リセッション)に陥るとの見方は相応に根強いと推測されます。

雇用が極端に悪化せず賃金の伸びが鈍化しガソリン・自動車・家賃などの価格が落ち着くかがカギ

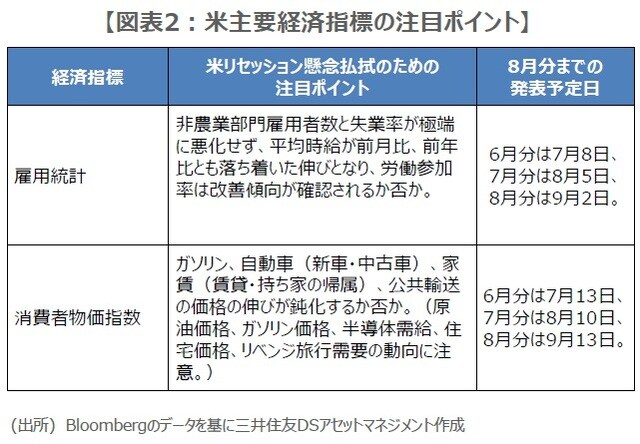

市場のリセッション懸念を払拭するには、米国経済が利上げに耐えうるとの確証が必要です。そのためには、米経済指標をしっかりとみていくことが大切で、以下、今後の注目ポイントを整理します(図表2)。

まず、雇用統計については、非農業部門雇用者数と失業率が極端に悪化せず、平均時給が前月比、前年比とも落ち着いた伸びとなり、労働参加率は改善傾向が確認されれば、リセッション懸念の払拭には好ましい動きと判断されます。

次に、消費者物価指数(CPI)では、特にガソリン、自動車(新車・中古車)、家賃(賃貸・持ち家の帰属)、公共輸送の4項目の価格動向が注目されます。仮に、原油価格やガソリン価格の低下傾向が続き、半導体不足が解消され、住宅価格が低下し、リベンジ旅行の需要が一服すれば、これら4項目の価格の伸びが鈍化し、CPIの伸びも鈍化が予想されます。この場合、大幅利上げの必要性が低下するため、リセッション懸念の払拭につながります。

米国のリセッション入りは、弊社のメインシナリオではないが、今後の雇用統計とCPIの動向は重要

このほかにも重要な米経済指標はたくさんありますが、米連邦準備制度理事会(FRB)が、物価の安定と雇用の最大化を金融政策の目標にしている以上、やはり、雇用統計とCPIは重要度が高いと思われます。なお、先月の米連邦公開市場委員会(FOMC)で、パウエル議長がミシガン大学の消費者調査におけるインフレ予想に言及したことから、同調査の5年先の予想インフレ率にも市場の注目が集まっています。

弊社は、米国経済について、リセッションのリスクは高まっているものの、リセッション入りはメインシナリオではなく、米国株も年末にかけて、持ち直しを予想しています。この先は、雇用統計やCPIの動向を踏まえ、7月のFOMC(26日、27日開催)や、8月のジャクソンホール会議(25日から27日開催)、9月のFOMC(20日、21日開催)などで、政策に関する手掛かりを探りつつ、リセッションの回避を見極めることになります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『リセッション回避を見極める上での米経済指標の注目ポイント【ストラテジストが解説】』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト