●日銀の政策目的は円相場の安定ではない、為替政策を考えるなら政府・財務省の意向を注視。

●日銀の長期金利抑制姿勢は鮮明、先の会合前に残存7年程度の国債を指値オペに新規追加。

●金融緩和は当面継続される見通しだが、政策の適正を再点検し、改善点を洗い出すことも必要。

日銀の政策目的は円相場の安定ではない、為替政策を考えるなら政府・財務省の意向を注視

日銀は6月16日、17日に金融政策決定会合を開催しました。春先からの大幅なドル高・円安は、日本経済にとって「悪い円安」との声が聞かれるなか、今回の会合では、金融緩和を微調整するなど、何らかの円安対策が講じられるとの見方も一部にありました。しかしながら、日銀は結局、現行の大規模緩和政策を継続する方針を決め、為替については、声明文で為替市場を注視すると記すにとどめました。

ただ、そもそも日銀の金融政策の目的は、物価の安定を図ることであり、円相場の安定を図ることではありません。また、為替政策は財務省の管轄であり、日銀の管轄ではありません。したがって、基本的には、日銀が円安を阻止する観点から緩和を修正することはなく、また、ドル円相場に特定の警戒水準を設定することもありません。為替に関する政策の方向性を考えるのであれば、注視すべきは日銀ではなく、政府・財務省の意向です。

日銀の長期金利抑制姿勢は鮮明、先の会合前に残存7年程度の国債を指値オペに新規追加

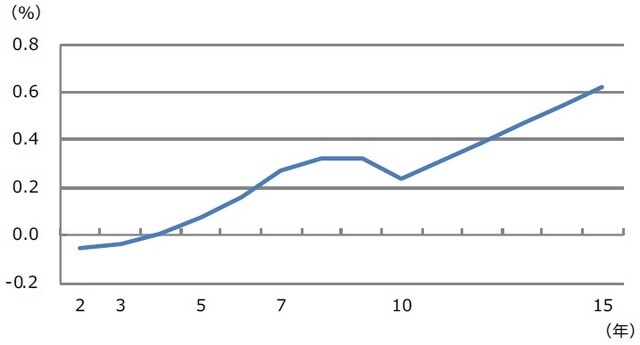

実は日銀は、今回の会合前に、すでに長期金利の上昇を抑え込む姿勢を鮮明にしていました。6月に入ると、米長期金利の上昇を主因に、国内でも10年国債利回りが上昇し、「長短金利操作(イールドカーブ・コントロール)」の上限である0.25%程度を上回るようになりました。これに対し日銀は、毎営業日実施している10年国債を0.25%で無制限に買い入れる「指し値オペ」や(図表1)、国債買い入れの大幅増額で、利回り上昇の抑制に努めました。

また日銀は、6月15日から、新たに残存期間が7年程度の国債を指し値オペの対象に加えました。背景には、海外勢が日銀の金融緩和修正と金利上昇を見込んで先物の売りを広げた結果、先物価格と連動しやすい同国債の価格が下落し、期間7年の利回りが10年を上回るようになったことがあります(図表2)。ただ、指値オペの対象となったことで、残存期間が7年程度の国債の流動性が大きく低下するなど、副作用も発生した模様です。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

金融緩和は当面継続される見通しだが、政策の適正を再点検し、改善点を洗い出すことも必要

黒田総裁は、6月17日の記者会見で、現時点での金融引き締めは景気の下押し圧力になり、適切ではないとの見解を示しました。また、イールドカーブ・コントロールについて、限界が生じていることはないとし、10年国債利回りの許容変動幅(プラスマイナス0.25%程度)の拡大も考えていないと述べました。これらの発言を踏まえると、少なくとも2023年4月の黒田総裁の任期満了まで、現行の大規模緩和政策に変更はないと思われます。

黒田総裁はまた、足元の物価上昇はコストプッシュ型で、目指す物価上昇とは異なると発言していますが、目指す物価上昇は、2013年3月の総裁就任以降、異次元の金融緩和をもっても達成されず、イールドカーブ・コントロールも、政策のための政策になりつつある印象です。もともと金融政策だけで、目指す物価上昇を達成するのは困難な課題ですが、今の政策が本当に適切なのか、今一度再点検を行い、改善点を洗い出すことも必要と考えます。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『日銀と円相場とイールドカーブ・コントロール【ストラテジストが解説】』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト