●ドル円は3月11日、116円台前半の上値抵抗線を抜けドル高・円安が加速、今週121円台へ。

●米利上げの織り込みは相当程度進行、この点では米長期金利上昇とドル高の余地は大きくない。

●短期調整も見込まれるが、本邦貿易赤字定着は需給面で円安要因、年内125円を上限とみる。

ドル円は3月11日、116円台前半の上値抵抗線を抜けドル高・円安が加速、今週121円台へ

ドル円は年明け以降、おおむね1ドル=114円~116円を中心とするレンジ内で推移していましたが、3月11日にドルの上値抵抗線として意識されていた116円35銭水準を上抜けると、ドル買い・円売りの動きが一気に加速しました。ドル円は3月22日に2016年2月以来、約6年1ヵ月ぶりに121円台を回復し、翌23日には121円41銭水準までドル高・円安が進行しました。

ドル高要因としては、3月15日、16日開催の米連邦公開市場委員会(FOMC)がかなりタカ派的な内容となり、パウエル議長も3月21日に5月のFOMCで0.50%の利上げを行う可能性を示唆するなど、一段の米金利先高観が形成されたことがあげられます。一方、円安要因としては、3月17日、18日開催の日銀金融政策決定会合で、緩和継続が確認されたことや、日本の貿易赤字が定着しつつあることがあげられます。

米利上げの織り込みは相当程度進行、この点では米長期金利上昇とドル高の余地は大きくない

このように、足元では明確なドル高・円安材料がみられますが、以下、今後のドル円相場の方向性について考えてみます。改めて、フェデラルファンド(FF)金利先物市場が織り込む利上げ回数(0.25%の利上げ回数)を確認すると、3月23日時点で2022年が約8.5回、2023年は約2.0回となっています。2022年はあと6回のFOMC会合が予定されており、5月と6月の会合で0.50%の利上げが見込まれている状況です。

仮に市場の織り込み通り、来年までに0.25%の幅で約10.5回の利上げが実施された場合、FF金利の誘導目標は2.75%~3.00%を超えることになります。なお、3月16日に公表されたFOMCメンバーが適切と考えるFF金利の長期均衡水準は2.375%でした。市場の利上げ予想は、すでにこの水準を大幅に上回っているため、ここからよほどインフレ懸念が強まらない限り、米長期金利上昇とドル高の余地は大きくないと思われます。

短期調整も見込まれるが、本邦貿易赤字定着は需給面で円安要因、年内125円を上限とみる

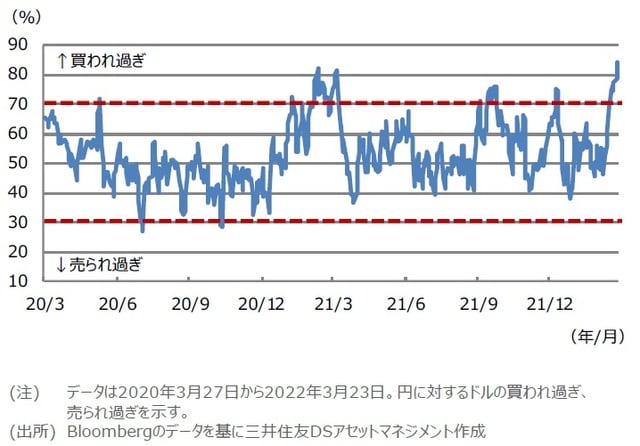

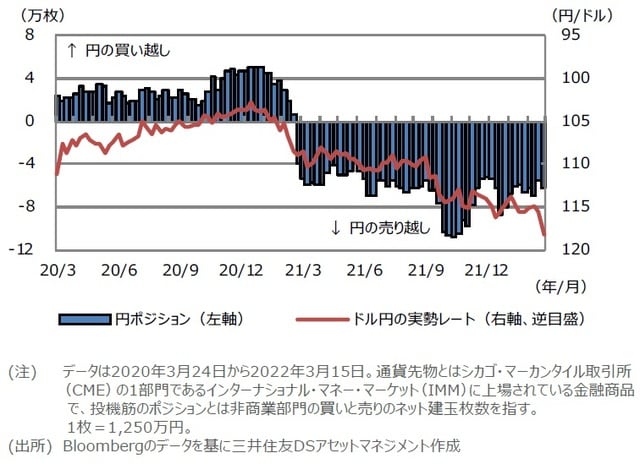

また、ドル円相場の過熱感を判断するオシレーター系チャートの1つである「RSI(相対力指数)」をみると、3月23日時点で84.1%と、(ドルが)買われ過ぎとされる70%水準を大きく超えており(図表1)、目先はドル安・円高方向の調整が入ってもおかしくはありません。ただ、通貨先物の投機筋ポジションは、まだ昨年秋口ほどの円売り越しには至っておらず、まだ円売り余力があるとみられます(図表2)。

弊社は2022年4月から12月までの期間におけるドル円の上限について、3月22日に122円から125円に引き上げました。短期的に120円を超えるドル高・円安は、やや行き過ぎと思われ、いったん調整も見込まれます。しかしながら、前述の通り、日本の貿易赤字が定着しつつあることを踏まえると、中長期的には需給面で円売り圧力が強まることも想定され、緩やかにドル高・円安が進む公算は大きいと考えます。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『121円台をつけてきたドル円 ~今後の見通しについて【ストラテジストが解説】』を参照)。

(2022年3月24日)

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト