相続税計算の法定相続人は認知された婚外子も含む

相続税の計算では、法定相続人の数が計算結果に影響するケースがいくつかあります。具体的には次の4項目です。

- 基礎控除額の計算

- 死亡保険金の非課税限度額の計算

- 死亡退職金の非課税限度額の計算

- 相続税の総額の計算

基礎控除額は、遺産総額がこの額以下であれば相続税が課税されないという金額のことで、「3,000万円+600万円×法定相続人の数」で計算されます。また、生命保険や損害保険の死亡保険金は、「500万円×法定相続人の数」までの部分が非課税になります。死亡退職金についても同様です。

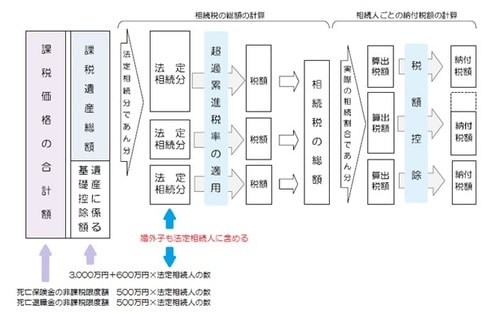

相続税の計算は下の図に示すように、まず、課税遺産を法定相続分で分けて相続人ごとに仮の税額を計算し、相続税の総額を求めます。次に、相続税の総額を実際に相続した割合で分けて、相続人ごとの納付税額を計算します。

これらの計算をする場合の法定相続人の数には、認知された婚外子も含めます。

婚外子の相続をめぐるQ&A

この章では婚外子の相続をめぐる疑問点についてQ&A形式でご紹介します。

相続対策を考えているが実は婚外子がいる

Q:相続対策を考えていますが実は婚外子がいます。婚外子に遺産を相続させることはできるのでしょうか?

A:認知によって婚外子との父子関係が法的に成立していれば、婚外子に遺産を相続させることができます。子供の認知については、「1-2.認知はいつできる?」を参照してください。

婚外子がいることを他の相続人に明かしていない場合は、相続が始まってからトラブルになる可能性が高くなります。遺言で遺産分割の割合を指定するなど、トラブルを起こさない対策が必要です。

遺言は書き方によって法的には無効になってしまう場合もあります。婚外子がいる場合の相続はデリケートで相続人が遺言書無効の訴えを起こすこともありますので、専門家に相談して法的に有効な遺言書を作成するようにしてください。

戸籍を調べたら死亡した父に隠し子(婚外子)がいた

Q:父が亡くなりました。手続きのために戸籍謄本を取り寄せたところ、父に隠し子がいることがわかりました。隠し子にも相続させなければならないのでしょうか。

A:相続の手続きでは死亡した人の出生から死亡までの戸籍謄本が必要で、その戸籍を見ると隠し子(婚外子)の存在も明らかになります。戸籍で隠し子の存在がわかったということは、その子供は認知されています。したがって、隠し子にも遺産を相続する権利があります。

遺産分割協議をする場合は、隠し子も呼ばなければなりません。相続人が増えると相続分が減るうえに、面識がなかった人と話し合わなければならないため、内緒にしたい気持ちもあるかもしれません。しかし、隠し子を除いて行った遺産分割協議は無効になるので注意しましょう。

隠し子が相続放棄をする可能性もないわけではありませんが、嫡出子の立場から隠し子に相続放棄を強要することはできません。

特に隠し子と面識がない場合は、遺産分割協議がスムーズに出来なかったり揉めてしまったりするケースも多くなります。その際には、相続トラブルに詳しい弁護士に相談に行きましょう。

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】