●米国では量的緩和により従来型の利上げができず、前回の利上げでは特殊な手法が採用された。

●前回は、FF金利に上限金利と下限金利を設定、それらの間にFF金利が収まる仕組みを構築した。

●上限・下限金利は金融機関のFRBからの受取金利、利上げでも金融環境はあまり引き締まらず。

米国では量的緩和により従来型の利上げができず、前回の利上げでは特殊な手法が採用された

米連邦準備制度理事会(FRB)は、1月25日、26日開催の米連邦公開市場委員会(FOMC)において、3月の利上げ開始を示唆しました。そこで今回のレポートでは、改めて利上げの仕組みについて考えてみます。中央銀行は一般に、民間金融機関が短期の資金を融通し合う市場において、資金を吸収する調節を行い、民間金融機関同士の資金貸借金利を高めに誘導することで、利上げを行います。

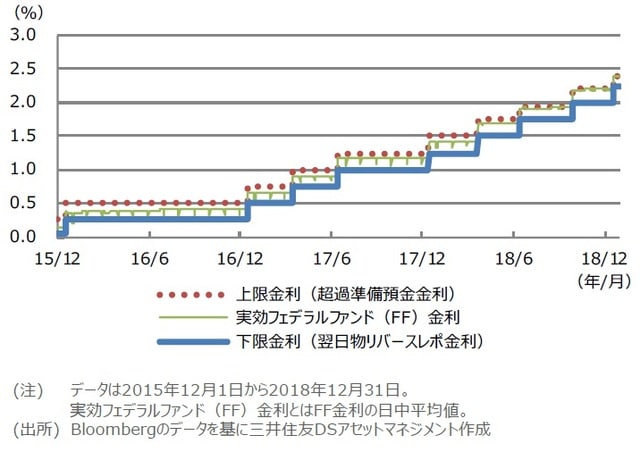

米国では、この金利の翌日物が政策金利、すなわち、フェデラルファンド(FF)金利であり、2008年11月に量的緩和政策が導入される以前は、このように資金を吸収する形で利上げが行われていました。しかしながら、量的緩和によって市場に巨額の資金が供給された結果、従来の資金吸収による利上げが困難となり、前回の利上げ局面(2015年12月から2018年12月)では、極めて特殊な手法が採用されました。

前回は、FF金利に上限金利と下限金利を設定、それらの間にFF金利が収まる仕組みを構築した

FRBは前回、FF金利に上限と下限を設定し、それらを引き上げることで、利上げを実施しました。上限金利は「超過準備預金金利(Interest On Excess Reserves、IOER)」、下限金利は「翌日物リバースレポ金利(Reverse Repo Rate、RRP)」といいます。いずれもFRBが民間金融機関に支払う金利ですが、政府支援機関(GSE)など預金を取り扱っていない金融機関は、下限金利のみの受け取りとなります。

そのため、例えば上限金利0.50%、下限金利が0.25%の場合、預金を取り扱っていない金融機関には、下限金利の0.25%よりも高い金利で資金を運用したいという動機が存在します。一方、預金を取り扱っている金融機関は、上限金利の0.50%よりも低い金利で資金を調達できれば、利ざやを稼ぐことができます。両者の間で翌日物の取引が成立すれば、約定金利は上限金利と下限金利の間に収まることになります(図表1)。

上限・下限金利は金融機関のFRBからの受取金利、利上げでも金融環境はあまり引き締まらず

3月に開始が見込まれる利上げも、前回と同じ手法が用いられると推測されますが、前述の通り、上限金利と下限金利は、FRBが民間金融機関に支払う金利です。そのため、米国で利上げが行われると、上限金利と下限金利が引き上げられるため、民間金融機関がFRBから受け取る利息は増加します。そのため、FF金利は形式的に上昇するものの、民間金融機関の資金調達コストの上昇には直結しにくい、ということになります。

ただ、形式的にでもFF金利が上昇すれば、より長い期間の金利に上昇圧力が生じ、実体経済に影響します。また、今回の利上げペースは前回よりも速くなる見通しのため、市場の警戒も強まっています。しかしながら、資金調達の容易さを測る代表的な指標である全米金融環境指数(NFCI)をみると、前回の利上げ局面における金融環境は平均よりも緩和的であり(図表2)、量的緩和後の利上げにあまり過度な警戒は必要ないように思われます。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『FRBの利上げについて基本的な仕組みを理解する』を参照)。

(2022年1月28日)

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト