2021~2024年、東南アジアのエグジットは力強く継続

データ分析と専⾨家による分析の結果、4つ重要なことが分かりました。

1. 2020年はエグジットのペースが鈍化したものの、Golden Gate Venturesは2021~2024年の東南アジアのエグジットは⼒強く続くと予想。

2. より迅速に資⾦調達する能⼒を持つシリーズBおよびCスタートアップの⼤規模なパイプラインが存在。

3. SPACの台頭により、東南アジアのテックスタートアップに対する機関投資家の関⼼が⾼まった。

4. 東南アジアのデカコーンが新たな買収のために公開市場を利⽤。

1. ⼒強さの継続を予想

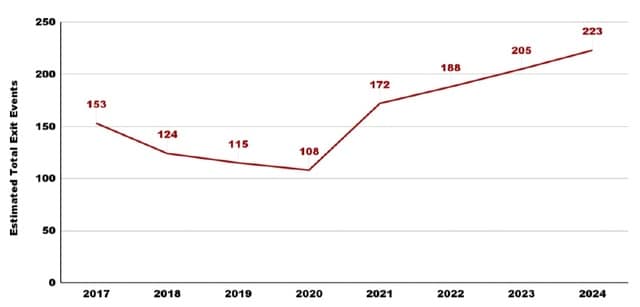

2019年と2020年のエグジットの件数(それぞれ115件と107件)は、2018年(124件)に⽐べ鈍化しました。2019年はスタートアップがベンチャーキャピタルの⽀援を受ける状況が⾧引いたこと、そして2020年はCOVID-19が原因です。2020年の第1四半期は世界中のM&A活動が鈍化し、Dealogicによれば、前四半期と⽐べて35%も減少しました。

その後、第2四半期に世界のM&Aは回復を⾒せ、特に東南アジアは同第1四半期を、スタートアップへの記録的な投資額で⼒強くスタートしました。より後期ステージの投資家(プライベートエクイティ)、セカンダリーバイヤー、SPACの参⼊や、概してテクノロジー企業を歓迎している公開市場に勇気づけられ、私たちは2020~2022年のエグジット件数を合計468件と予想しています(前回のエグジット状況報告では412件)。エグジットの⼤多数は引き続きM&A活動(80%)により推進され、IPO(5%)やセカンダリーセール(15%)を⼤きく上回るでしょう。

東南アジアのテックエコシステムをめぐるポジティブなムードが、2021年の買収に対してもポジティブな⾒通しを持つ動機となっています。EYの最近の報告は、「回復の道のりに関する楽観的な⾒⽅と、地域内の成⾧とチャンスに対する信頼感が、M&Aに対する旺盛な欲求を掻き⽴てている」ことを⽰しました。

同報告書は次のように続けています:「帆に⾵を受け、⽴ち直りから回復への迅速な移⾏に対する期待が⾼まっていることで、東南アジアの企業幹部の半数以上(56%)が、今後12ヶ⽉でM&Aを積極的に追求しようとしていると述べています。これは2012年以来の⾼⽔準であり、11年間の平均値である44%を上回ります。」

2. ベンチャーの成⻑パイプライン

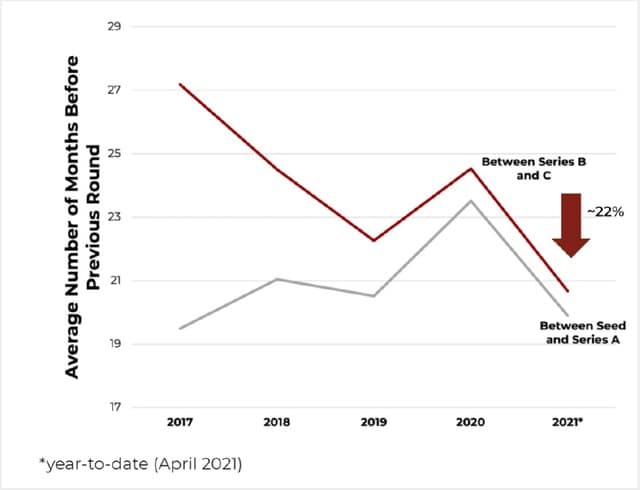

2017年から2019年にかけ、東南アジアにおけるテックスタートアップエコシステムの成熟を⽰す明るい兆候が⾒られました。後期ステージのディール(6,000万⽶ドル以上の価値)が徐々に増え、2017年から2019年にかけ平均して前年⽐1.6倍のペースで増加しました。さまざまな形態の成⾧資本(機関投資家、ベンチャーキャピタル、未公開株ファンド)に⽀えられ、スタートアップはより速く(最⼤22%、グラフ参照)上位のラウンドに進むことができました。資⾦調達ラウンド間の平均期間には収束が⾒られ、スタートアップがシリーズBやCラウンドへステージを上げるためにかかる時間が短縮されました(平均21ヶ⽉以下)。The Kenの最近の報告によれば、より多くの海外投資家(Valar、a16z、Hedosophiaなど)が現地に投資機関を作ろうとしているか、東南アジアに現地オフィスを開設しようとしていることが確認されています。

後期ステージ資本の増加は、(⽶国など他の市場で⾒られるのと同様に)スタートアップが未公開の状態により⾧くとどまることにつながります。これはエグジットにとって、必ずしもネガティブな状況ではありません。なぜなら、後期ステージの企業は初期のステージの企業よりもエグジットの可能性が⾼い(12%に対して22%)からです。

前回の報告の結論の1つは、2010~2012年に⽴ち上げられた機関ベンチャーファンドの第⼀群が、2020年以降にファンドの寿命を迎えるということでした。これらのファンドのゼネラルパートナーは、ファンドを閉じる前にエグジットを推進するでしょう。つまり、M&A取引とセカンダリー取引が⼤幅に増えることを意味します。通常、ファンドレベルでのセカンダリー取引は、当該ファンドのポートフォリオ内で最も成績のよい企業(シリーズB後の後期ステージベンチャー企業)がベースになります。

Secondariesinvestors.comが報告した通り、LGTは最近、2010年⽣まれの東南アジアベースのヴィンテージファンドでセカンダリー取引を⾏いました。この取引は、同地域の資産に対する欲求と、2010~2012年⽣まれのヴィンテージファンドからエグジットが起こる可能性を⽰しています。後期ステージ企業の割合が多いポートフォリオは徐々にセカンダリーバイヤーのターゲットとなり、東南アジアのエグジット件数が増加するでしょう。