(※画像はイメージです/PIXTA)

(※画像はイメージです/PIXTA)

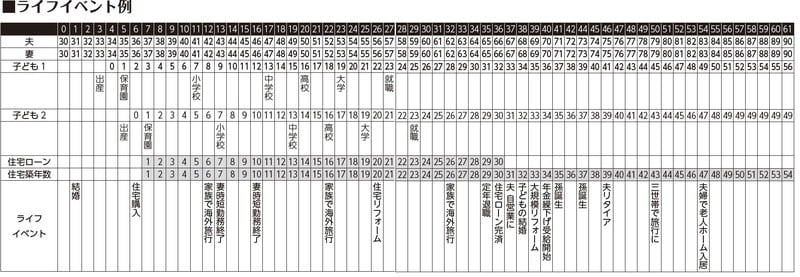

「ライフイベント表」を活用して、今後どれくらいのお金が必要かを把握する

家計と貯蓄のコツがつかめるようになった人が、「このペースでなら、どんどん貯蓄ができる!」と順調に過ごしていたとしても、そのペースが永遠に続くとはいいきれないのが人生です。

みなさんの中には、収入が毎年少しずつ上がるという人もいれば、昇進によって段階的に上がるという人、反対に昇給はあまり無いという人もいることでしょう。あるいは、業績によってボーナスが増減するという人もいれば、ボーナスの変動はほぼ無いという人もいます。

つまり、「入ってくるお金が、現状のままずっと一定です」という人のほうが稀でしょう。

同じように、「出ていくお金」も多くの人にとって、人生でずっと今のペースのままではありません。特に子どもがいる場合には、子どもの成長に伴ってゆるやかに支出が増えていき、子どもが大学等に進学する前後で、ぐっと大きな教育費がかかるのが一般的です。

お子さんがいない家庭であっても、転職したり住まいが変わったり、また、将来のリタイア後などでライフスタイルが変わると、出ていくお金の内容やボリュームは変わりがちです。あるいは、自分達の価値観が変わって、お金をかけたいところが以前とは違ってくる場合もあります。

こうして、人生で「入ってくるお金」も「出ていくお金」も一定ではない、つまり「波」があってあたりまえなのです。

そして、こうした意識をあらかじめ持っておくかどうかで、家計に差が出ます。波を意識せず不意打ちされ、頭からかぶって波にさらわれてしまうのか、波が来ることを知って、その波が来るまでに態勢を整えてうまく波に乗るのか、いずれがダメージが少ないのかは明らかです。

では、この波をどう把握すればよいかというと、人生を見渡すツール、「ライフプラン表」をつくっておくのが有効です。ライフプラン表とは、時系列に人生の出来事(ライフイベント)を書き出していくものです。

ライフイベントは、家の購入や出産、子どもの進学など人生における節目などの出来事が代表的で、それには往々にしてまとまったお金がかかりがちです。できれば、そのライフイベントごとに、どれくらいお金が必要かということも書き出していくとよいでしょう。

今、家計がうまくいっているというご家庭でも、先々自分達の家計にはどんな波が起こり得るのかを把握し、入ってくるお金と出ていくお金の波を上手に乗りきっていきましょう。