\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

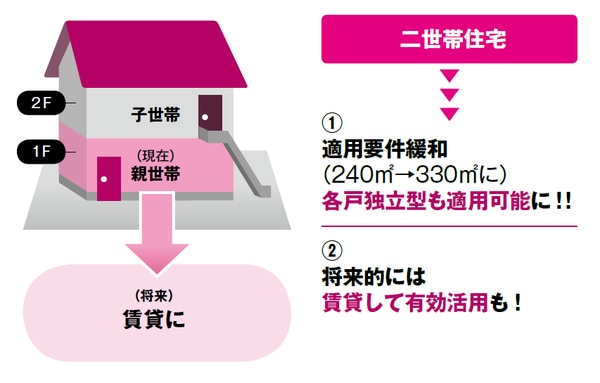

構造上区分された「二世帯住宅」も特例の対象に

平成26年1月1日以降開始の相続より、構造上区分された(建物内部で行き来できない)二世帯住宅について、区分所有登記がされておらず所定の要件を満たすものは、その敷地全体が特例の適用対象になりました。これにより、二世帯住宅の活用の幅が広がり、相続対策・不動産活用の両面において、二世帯住宅を検討する価値が高まったと言えます。

例えば、1階に親世帯、2階に子世帯が住んでいる二世帯住宅の場合、相続時に敷地全体に「小規模宅地等の特例」が適用できるだけでなく、建物の構造が完全に分かれているのであれば、将来的には賃貸併用住宅として第三者に賃貸するという活用方法も可能となりました。

[図表]二世帯住宅についての要件が緩和された

複雑な「小規模宅地等の特例」…必ず専門家に相談を

平成26年1月1日以降開始の相続より、亡くなった方が生前、老人ホーム等への入所により自宅には住んでいなかった場合でも、その自宅敷地に「小規模宅地等の特例」が適用できるようになりました。

ただし、介護のための入所であること、自宅家屋が貸付けされていないこと等の要件があります。

「小規模宅地等の特例」は、もともと要件が複雑な上、先述したような改正もあり、その適用にあたって誤りが生じやすく、特に慎重な判断が必要です。相続専門の税理士事務所等に、特例適用の可否について相談することをおすすめします。