「日本株」への投資で老後資金を作ることは難しい?

安全性とコストパフォーマンスの両方を兼ね備えた金融商品を使い、長期間にわたって資産運用し、老後までにある程度の財産を作るために最も合致していると筆者が考えているのが、米国の株に投資する投資信託です。

日本の日経平均のようなニューヨークダウ(以下、NYダウ)、TOPIXのようなS&P500などの経済指標に連動したインデックスファンドを、つみたてニーサやイデコで買っていくことをおすすめしたいと思います。

率直に言って、筆者は日本株(投資信託を含む)への投資では、老後資金を作るところまではいかないのではないかと思っています。

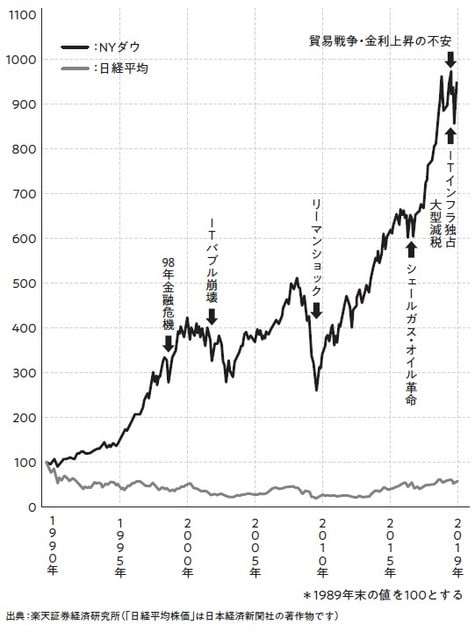

【図1】は、1989年末に日経平均株価が過去最高をマークしたときの値を100とし、その後の日経平均とNYダウの動きを示したものです。これを見て、みなさんはどう感じますか?

日本は1989年末からの30年間、ついに日経平均株価が高値を更新することはありませんでした。

一方の米国では、NYダウという日本の日経平均株価に相当する経済指標が登場して100年ほど経ちますが、21世紀の世界恐慌とも言えるような2008年のリーマンショックを経てなお、最高値を更新し続けています。

【図1】を見ていただければ、資産運用に関して筆者が米国押しになる理由が、ご理解いただけるのではないでしょうか。

「NYダウ」より「S&P500」に投資するほうが手堅い

かつて日本の企業には力強さがありました。1989年の世界時価総額ランキング10位以内に、日本企業が7社も入っていたことがそれを物語っています。しかし、それから約30年後の2018年には、日本企業は1社も入っていません。上位10社のうち米国が8社、残る2社が中国です。これは何を意味するか?

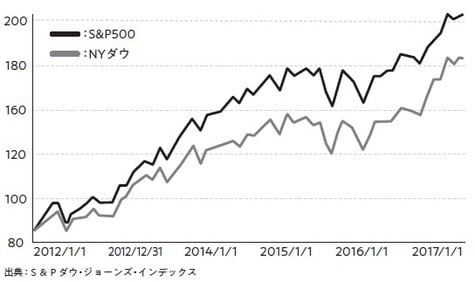

日本の株式市場で勝負することに、もうあまりうまみがないということです。それが、「米国押し」の理由です。特におすすめしたいのは、S&P500に連動したインデックスファンドへの投資ですが、常にS&P500がNYダウを上回っているというのがその理由です【図2】。

また、NYダウが工業株30社を対象としているのに対して、S&P500はその名の通り500社を対象としているためリスクが軽減され、平均すると5~7%の利回りになります。個別株のように大勝ちはしませんが、手堅く勝ちやすいため、投資初心者の方にはやりやすいのではないでしょうか。

「投資の神様」と呼ばれるウォーレン・バフェットも、「私が死んだら、1割は債券に、残り9割はS&P500に連動するインデックスファンドに投資しなさい」と言っているほどです。

S&P500に連動したインデックスファンドの、過去20年の利回りは年利8%前後です。株式市場への投資は、短期的な価格の上下ばかりがクローズアップされますが、本来、長期で持てば堅い投資先なのです。