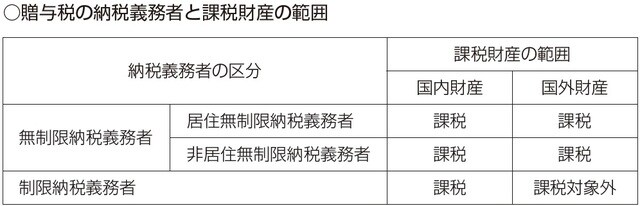

②納税義務者別の贈与税の課税範囲

無制限納税義務者及び制限納税義務者に係る贈与税の課税財産の範囲は、以下の表のとおりとなる。

上記より、ともに無制限納税義務者である居住無制限納税義務者と非居住無制限納税義務者の納税義務に差はなく、国内財産のみならず国外財産も課税されることがわかる。

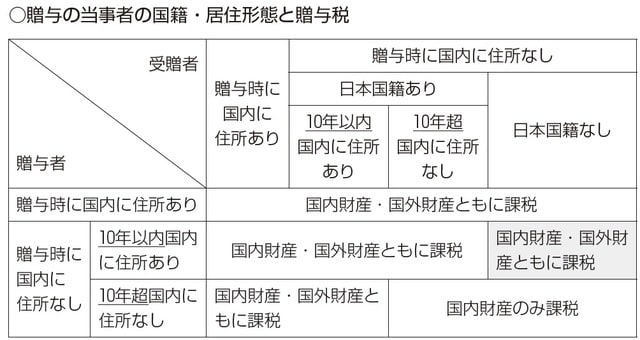

また、制限納税義務者は国内財産にのみ課税される。納税義務者に関しては、贈与税は相続税の規定に準拠しているといえる。また、上記表に関連し、贈与の当事者(贈与者及び受贈者)の国籍・居住形態と贈与税の課税関係を整理すると、下記の表のようになる。

なお、贈与税の国内財産の意義(相続税法10)について、興味深い裁判例がある。それは、日本在住の父親が自らの銀行口座から外国在住で非居住者の子供の現地銀行口座へ送金した場合、送金前に父親と子供との間で贈与に関する意思の合致があったと認められるときは、日本国内にある財産の贈与であるとされた事例である(東京高裁平成14年9月18日判決・訟月50巻11号3335頁)。民法上の贈与の要件の成就があったかどうかに即した判断と評価できるものと考えられる。

③納税義務の成立

国税通則法によれば、贈与税の納税義務は贈与による財産の取得のときに成立する(通法15②五)。ただし実務上は、財産の取得時点が果たしていつであったのが争われる事案が多く、名義財産の問題においてもこの点が重要である。この点に関しては、民法の規定に基づき、贈与が書面によってなされたか否かにより以下のように分かれるものと考えられる。

ア:書面による贈与

書面による贈与の場合は、契約の効力が発生した時点が財産の取得のときであると解される※3。

※3:金子宏『租税法(第23版)』(弘文堂、2019年)704頁。

イ:書面によらない贈与

書面によらない贈与の場合は、贈与の履行の終了の時点が財産の取得のときであると解される。これは、書面によらない贈与は、民法上、その履行が終わるまでは契約当事者が自由に取り消すことができるため(民法550、もっとも受贈者が取り消すケースは稀であろう)、贈与の履行があるまでは法律関係が不安定であることから、履行が終了し法律関係が安定する時点をとらえて贈与税の納税義務が成立すると解するのが妥当と考えられるためである※4。

※4:金子宏『租税法(第23版)』(弘文堂、2019年)705頁。

書面によらない贈与の場合には、その履行のとき(不動産の引渡し又は所有権移転登記がされたとき)に贈与による財産取得があったと見るべきであるとされた裁判例として、以下の名古屋地裁平成10年9月11日判決・訟月46巻6号3042頁(その控訴審名古屋高裁平成10年12月25日判決・訟月46巻6号3041頁も同旨)があるので、参考までに示しておく。

「以上の事実からすると、本件公正証書は、将来原告が帰化申請する際に、本件不動産を原告に贈与しても、贈与税の負担がかからないようにするためにのみ作成されたのであって、A(原告の親で贈与者)に本件公正証書の記載どおりに本件不動産を贈与する意思はなかったものと認められる。他方、原告は、本件公正証書は、将来、本件不動産を原告に贈与することを明らかにした文書にすぎないという程度の認識しか有しておらず、本件公正証書作成時に本件不動産の贈与を受けたという認識は有していなかったものと認められる。よって、本件公正証書によって、Aから原告に対する書面による贈与がなされたものとは認められない。」

「そうすると、Aが、原告に対し、本件不動産を贈与したのは、書面によらない贈与によるものということになるが、書面によらない贈与の場合にはその履行の時に贈与による財産取得があったと見るべきである。そして、不動産が贈与された場合には、不動産の引渡し又は所有権移転登記がなされたときにその履行があったと解されるところ★、本件においては、既に判示したように、原告は本件不動産に従前から居住しており、本件証拠上、本件登記手続よりも前に、本件不動産の贈与に基づき本件不動産の引渡しを受けたというような事情は認められないから、本件登記手続がなされたときをもって本件不動産の贈与に基づく履行があり、その時点で原告は、本件不動産を贈与に基づき取得したと見るべきである(★印太字筆者)。」

安部 和彦

和彩総合事務所 代表社員

国際医療福祉大学大学院 教授

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】