\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

G20共同声明:法人税の引き下げ競争抑制に向け最低税率導入を示唆

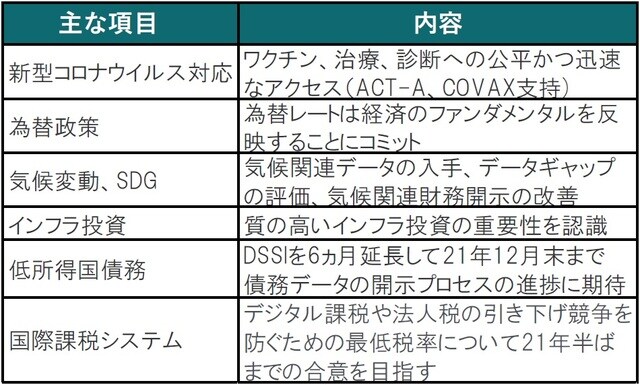

日米欧の先進国に新興国を加えた20ヵ国・地域(G20)は2021年4月7日付けで、財務相・中央銀行総裁会議の共同声明を公表しました。米IT(情報技術)企業などへの課税を見直すデジタル課税や法人税の引き下げ競争を防ぐための最低税率について21年半ばまでの合意を目指すとも述べています(図表参照)。

また、共同声明では、新型コロナウイルスで深刻となった各国経済の建て直しに、デジタル化やインフラ投資、戸口変動への対応などへの期待も示されています。一方、コロナ対応で悪化した新興国債務への対応に言及しています。

どこに注目すべきか:G20、共同声明、DSSI、法人税引き下げ競争

今回のG20の共同声明で3つの点に注目しました。まず、バイデン政権となり米国の国際協調路線への回帰が随所に見られる点です。2つ目は今後のコロナ対応や経済成長の柱として、デジタル、気候変動対策、インフラ投資などが示唆されています。一方、新興国の債務問題にも言及しています。3つ目は、国際課税改革へのコミットメントが示されたことです。

1つ目の米国の国際協調路線への回帰は、当たり前ですが共同声明に明記されていません。ただトランプ政権時代に取り入れられた保護主義的政策を共同声明は否定しています。また、為替政策でも経済のファンダメンタルズの反映という「国際ルール」が明記されています。

2つ目の今後のコロナ対応は、今後の景気回復のけん引役として気候変動やインフラ投資など米バイデン政権と相性のいい項目が並んでいます。ただ、けん引項目についての記述は全般にハイレベルで具体性には乏しい印象です。むしろ記述が具体的であったのはコロナで増加した債務、特に返済困難に直面している新興国、低所得国の債務の取り扱いについての記述は分量も多くなっています。

従来の対応は債務支払猶予イニシアチブ(DSSI)のもと、主に先進国が新興国でコロナ関連支出で増加した債務返済を免除してきました。今回、この処置を今年末まで延長すると共に、今後は債務再編が主体となることを指摘しています。具体的には昨年後半導入した「共通枠組」のもと返済条件の緩和など債務再編への方向転換を指向しています。その前提が債務の情報開示ですが、共同声明では名指しこそ避けていますが中国を念頭に情報開示を求めています。

最後に、今後最も注目されると思われる国際課税についてです。具体的には例えばデジタル課税や、法人税の引き下げ競争を防ぐための最低税率について21年半ばの合意を目指すとしています。簡単に法人税の引き下げ競争の背景を、日本を例に述べます。日本企業の海外子会社が利益をあげたとします。その子会社は海外の法人税を支払った残りの利益を配当として日本の本社に支払うことを想定すると、日本での法人税は差額分(海外法人税を上回る分)を収めることになります(外国税額控除方式)。

しかし、09年に日本に導入された国外所得免除方式では一定の条件で海外子会社からの配当を非課税としています。つまり、海外の法人税で完結するという考え方です。世界ではこの方式が多く導入されていますが、この方式が増えるにつれ、法人税の引き下げる圧力となり、結果、法人税率の引き下げ競争が起きました。

共同声明にある最低税率の導入には引き下げ競争の抑制が期待されています。ワクチン接種から現金給付などコロナ対策は市場経済と相性が良くなく、財政政策での対応が求められます。ただ、各国は税収不足に直面しています。従来、消極的にも見えた国際課税の改革を一致団結して進めるのか、議論の行方に注目しています。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『コロナの今後の指針となるか、G20の共同声明』を参照)。

(2021年4月12日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~