アンバランスな損益計算になることを防ぐ

一定の金額を超えるモノは購入した年に全額が経費にはなるわけではありません。

例えば、200万円でトラックを購入した場合を考えてみましょう。

購入したトラックが今後5年間は営業に使用できると見込まれる場合、5年間はこのトラックを使用して事業活動を行ない、売上を得ていくことになります。

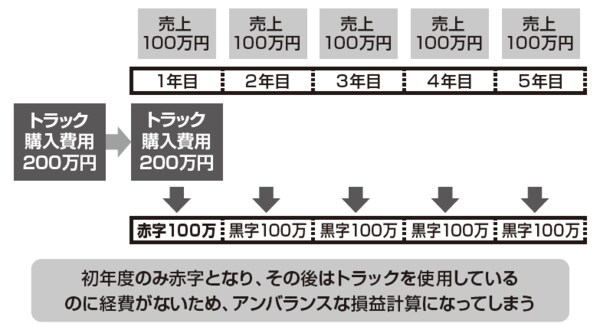

ここで、毎年100万円の売上が上がるとして、トラックを購入した年に購入費用を全額経費にしたら、損益計算はどうなるでしょうか。

初年度は売上100万円に対し、経費としてトラックの購入費用が200万円計上され、差引マイナス100万円の赤字となります(説明を単純化するため、トラックの購入費用以外の経費はないものとする)。

その後2年目から5年目にかけては、売上が100万円に対し、経費が0円で、儲けは100万円となります。

このように、トラックを購入した年に全額経費に計上した場合には、初年度だけ赤字で、2年目以降はトラックを使用しているにもかかわらず経費は0円となり、全体としてアンバランスな損益計算となってしまいます。そこで、この損益計算のバランスを取るために「減価償却」という方法を用います。

【図表1 購入時に全額必要経費に計上】

〈例〉 取得価額200万円、耐用年数5年のトラックを購入した場合

売上高を得るために消耗した価値を経費として落とす

「減価償却」とはその字のごとく、使用により価値が目減りした分に応じて経費として落とす方法です。

200万円で購入したトラックも、営業活動に使用することで消耗し、当初の200万円から価値が減少していきます。

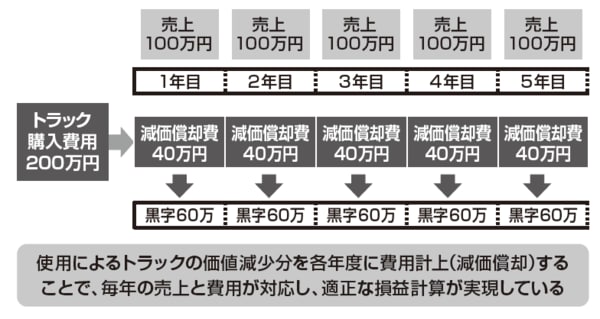

適正な損益計算をするためには、その年の売上高に対して計上する経費は、売上高を得るために費やされたものを対応させるべきです。そこで、その年の売上を得るためにトラックを使用することで減少した価値部分を、費用(これを「減価償却費」と言う)として計上することで、売上と経費のバランスが適正なものとなり、適正な税金計算にもつながります。

【図表2 耐用年数5年間で分割して費用計上(減価償却費の計上)】

〈例〉 取得価額200万円、耐用年数5年のトラックを購入した場合