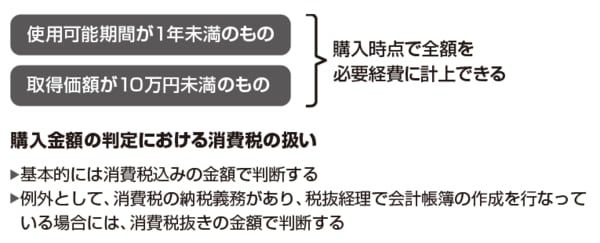

取得価額10万円未満・使用可能期間1年未満が条件

ヒト・モノ・カネは事業に必要な3要素と言われますが、モノ(資産)の購入はどのような商売であっても必要です。事業で使用するために購入した資産は必要経費になりますが、経費になるタイミングは支払った金額で異なります。購入した年にその全額が経費として認められるのは次の2つです。

①取得価額が10万円未満のもの

②使用可能期間が1年未満のもの

なお、購入金額で判断する場合の消費税の扱いですが、基本的には消費税込みの金額で判断します(例外として、消費税の納税義務があり、帳簿を税抜経理で作成している場合には、消費税抜きの金額で判定する)。

また、購入金額が10万円以上であっても、通常の使用において物理的に1年ももたず消耗するものも、購入年に全額必要経費となります。

【図表1 購入時に必要経費にできるもの】

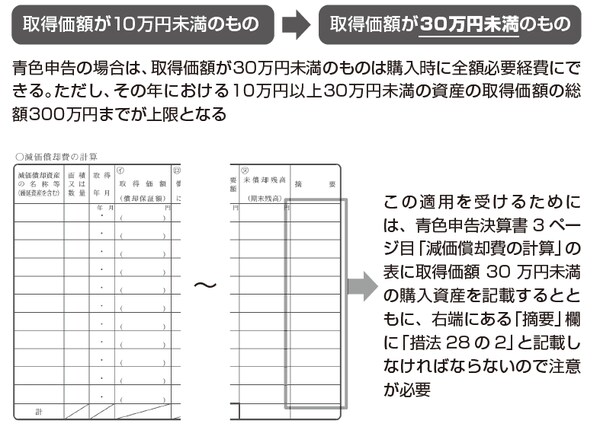

青色申告者は30万円未満までと優遇されている

資産の購入時に、購入費用が全額経費になるかどうかの基準は、確定申告を白色申告でするか、青色申告でするかによって異なります。

白色申告の場合、購入金額が10万円未満であることが基準となりますが、青色申告の場合は、この金額が30万円未満まで跳ね上がります。つまり、購入金額で見た場合、青色申告と白色申告にかかわらず、10万円未満のものはすべて購入した年の経費になりますが、青色申告であれば、それが10万円以上のものであっても、30万円未満なら購入した年に全額経費で落とすことが可能となるのです。

ただしこれも無制限に認められるわけではなく、上限が設けられており、その年における「10万円以上30万円未満の資産の購入金額の総額が300万円に達するまで」とされています。

また、この青色申告の特典を受ける場合には、確定申告書に添付する青色申告決算書3ページ目の「減価償却費の計算」の摘要欄に、「措法28の2」と記載する必要があるので注意してください。

【図表2 青色申告の特典】