リターンを変えずにリスクのみ低下させる「資産配分」

エンダウメント投資戦略をめざす個人投資家にとって、現状で問題になるのは、オルタナティブ戦略、すなわちリキッド・オルタナティブ※1のマネジャー・セレクションです。

※1:市場インデックスをベンチマークとせず、絶対リターンを目標とするヘッジファンド型運用を、毎日解約可能な公募投信の形態で一般個人投資家向けに提供できるように開発されたもの

ここでは、エンダウメント型ポートフォリオのシミュレーションには、ヘッジファンドの代表的なインデックスのひとつであるHFRIを用いています。株式や債券などの資産と違って、ヘッジファンド全体の指数化はとても難しく、複数存在する各種ヘッジファンド・インデックスにもそれぞれ何らかのバイアスがかかっています。

また、インデックスそのものに連動するファンドが存在しないため、現実にHFRIに投資したくてもできません。HFRXという投資可能な弟分のファンドオブファンズ※2があるにはありますが、いろいろな理由で投資対象としての魅力はあまりありません。

※2:投資信託が集めた資金を再び、タイプの異なる複数の投信に投資する仕組み

したがって、HFRIは、あくまでもヘッジファンドの全体平均の目安、参考程度に思ってください。そして、今後、増えていくであろうリキッド・オルタナティブのユニバースの中での比較対象と考えるのがよいと思います。

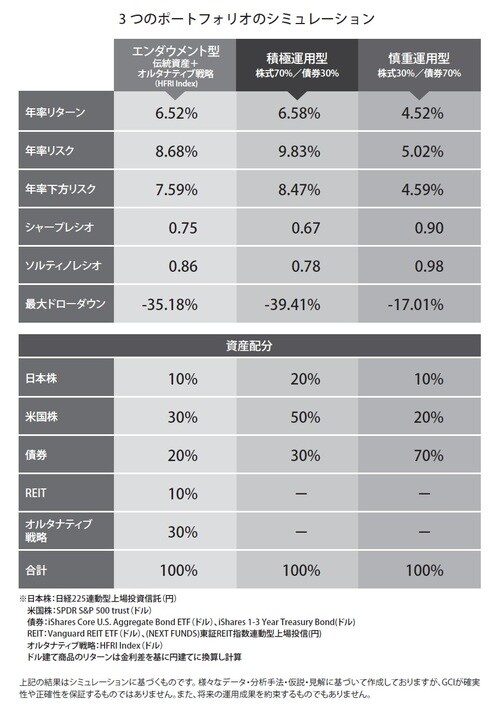

[図表2]をみると、株式中心の積極型は、債券中心の慎重型を年率リターンで2%以上上回っています。約1.5倍近いリターン格差がありますので、長期運用した場合の投資元本の成長には大きな差が出ることは理論通りです。

しかも、シミュレーション対象期間は、世界的に金利が低下を続けた時期でしたので、債券運用には数百年に一度の黄金時代で有利だったことを念頭に置く必要があります。やはり、10年以上の長期投資の原則は、株式中心です。

しかし、リスクに目を転じると、積極型は慎重型の2倍近いリスクになっています。その結果、リスクとリターンの関係を示すシャープレシオは、慎重型が大きく優っています。

そこで、エンダウメント型で一層の分散を進めると、積極型とほぼ同水準のリターンを維持しながら、リスクを1%以上引き下げて、シャープレシオも改善することができています。

株式運用中心のポートフォリオと同水準のリターンを確保しながら、リスクを引き下げてリスク・リターン効率を改善するのが、エンダウメント型のコンセプトです。

山内 英貴

株式会社GCIアセット・マネジメント 代表取締役CEO

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~