1.概観

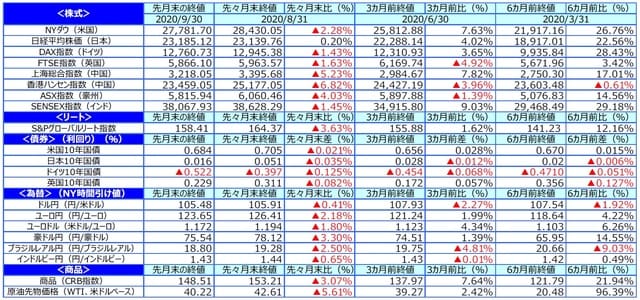

【株式】

9月の株式市場は総じて下落しました。米国市場は、テクノロジー関連株が高値警戒感などから大幅に下落したことに加え、米中対立の激化や追加経済対策の成立の遅れが嫌気され、リスク回避的な動きが強まったため下落しました。中国市場は、米国政府が中国半導体大手への禁輸を検討していることが報じられ、米中対立激化が懸念され下落しました。欧州市場は、新型コロナの感染再拡大や大手金融機関のマネーロンダリング疑惑などが重石となり下落しました。一方、日経平均株価は、新政権への期待感や出遅れ銘柄に買いが入ったことなどからわずかながら上昇しました。

【債券】

主要先進国の国債利回りはやや低下しました。米国では、株価が調整したことや米中対立の激化、追加経済対策成立の遅れが懸念され、リスク回避姿勢が強まったことから利回りが低下しました。国債と社債の利回り格差も拡大しました。欧州では、新型コロナ感染再拡大による都市封鎖(ロックダウン)再導入の動きや、大手金融機関のマネーロンダリング疑惑が浮上したことなどからリスク回避的な買いが入り利回りが低下しました。日本の利回りは米国に追随する形で低下しました。豪州では、中銀副総裁の発言などから追加的な金融緩和期待が急速に高まり、利回りが低下しました。

【為替】

円は対米ドルで小幅ながら上昇、他通貨に対し総じて上昇しました。米ドル安には一巡感がみられ、追加緩和期待から豪ドルは反落、ユーロもやや下落しました。

【商品】

原油先物価格は下落しました。米国株式市場の下落や移動制限による燃料需要落ち込みに対する懸念から、月中は1バレル=40米ドル台を割り込みました。

2.景気動向

<現状>

米国の2020年4-6月期実質GDP成長率は前期比年率▲31.4%となり、改定値から0.3ポイント上方修正されました。個人消費が上方修正されました。足元では感染状況が改善傾向にあり、経済活動はモビリティデータなどからみても緩やかな回復基調が維持されました。

欧州(ユーロ圏)の2020年4-6月期の実質GDP成長率は前期比年率▲39.4%と、2次速報値からマイナス幅がやや改善しましたが歴史的な悪化となりました。景気は、移動規制が緩和されたことで5月頃を底に緩やかに持ち直しています。

日本の2020年4-6月期の実質GDP成長率は、前期比年率▲28.1%と、1次速報値から小幅に下方修正されました。個人消費は小幅に上方修正されたものの、民間設備投資が大幅に下方修正されました。

中国の2020年4-6月期の実質GDP成長率は前年同期比+3.2%となりました。足元では、消費の戻りが依然弱いものの、製造業は回復局面に入ったとみられ、雇用情勢も6~7月に正常化した模様です。政府当局は景気対策の重点を、緊急対応から中長期的な安定成長に政策の軸足をシフトしました。

豪州の2020年4-6月期の実質GDP成長率は前年同期比▲6.3%と、個人消費や民間設備投資の下振れによりマイナス成長となりました。

<見通し>

米国は、製造業や個人消費にも回復がみられ、7-9月期のGDPは大きく改善すると見込まれます。大規模な金融緩和と景気対策が継続されることも支援材料です。追加の財政刺激策については協議が難航しており、大統領選挙にも絡むことから法案の成立には時間がかかりそうです。

欧州は、感染の再拡大が起こっていますが、重症者や死者数が比較的抑えられていることもあり国全体のロックダウンは回避されると予想されます。経済活動の継続から消費は緩やかに回復し、主要国経済の回復とともに製造業や輸出が持ち直すと予想されます。引き続き、財政拡張や金融緩和が下支えとなりそうです。

日本は、消費の回復ペースが高まらない中、外需の回復傾向が予想されます。菅新政権はこれまでの財政・金融政策を継続し、支持強化を目的とした経済対策規模を拡大する可能性が高いとみられます。企業支援などの大規模緩和は長期継続となることが予想されます。

中国は、感染抑制が続く中、個人消費は緩やかに持ち直すとみられます。景気過熱への警戒から追加の景気対策は行わないことが見込まれます。

豪州は、ビクトリア州でのロックダウンが想定より長引いていることにより回復ペースは緩やかとなり、景気の水準を取り戻すのは2022年の半ばと予想されます。

3.金融政策

<現状>

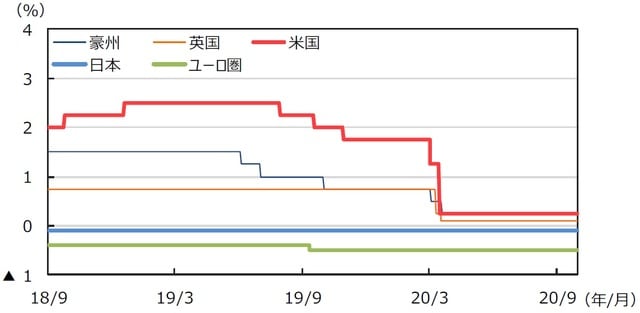

米連邦準備制度理事会(FRB)は大規模金融緩和政策を行っており、ゼロ金利政策を維持しています。8月には2%の平均インフレ目標、9月の米連邦公開市場委員会(FOMC)ではフォワード・ガイダンスを導入し、平均インフレ目標の達成を政策金利変更の要件としました。欧州中央銀行(ECB)も金融緩和策を維持しており、9月の理事会ではPEPP(パンデミック緊急購入プログラム)を中心とした緩和策の継続が示されました。フォワード・ガイダンスは追加利下げに含みを持たせ、必要ならばあらゆる⼿段を講じるとしました。日銀は3月以降、資産買入れ強化や企業金融支援等の新型コロナ対策を打ち出し、6月に企業等の資金繰り支援策を拡大する一方、金融政策は6月以降据え置いています。

<見通し>

主要中央銀行は金融政策を「緊急緩和モード」から「中長期の緩和維持モード」にギアチェンジしています。これを受け、金融市場では米国などのマイナス金利予想が後退し、政策金利は長期間ゼロ近辺に維持されるとの見通しが強まっています。FRBはしばらく政策金利をゼロに据え置くとみられ、9月FOMCではほとんどの参加者が政策金利見通しを23年末までゼロ金利維持としました。金利がしっかりと抑制されているため、フォワード・ガイダンスの強化や大量資産買入れの発表は当面見送る可能性が高いとみられます。欧州でもECBや英国中央銀行(BOE)の金融緩和が継続される見通しです。ECBは徐々に中長期の緩和維持に移行する姿勢を示していますが、米国よりもインフレ率が下振れ気味になる中で、ラガルド総裁をはじめ首脳が一層のユーロ高に警戒を示しています。物価の下振れリスクに対応するため12月頃にPEPPを見直し、再度、増額・延長すると予想します。日本でも大規模金融緩和を長期継続する見通しで、追加緩和が必要な場合は資産買入れ強化と企業金融支援を軸に行われるとみられます。

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

4.債券

<現状>

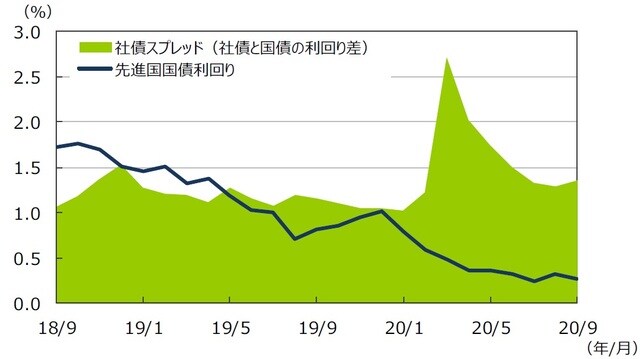

米国の10年国債利回りは前月末から低下しました。テクノロジー関連株が高値警戒感から大幅に調整したことを受けて株価が下落したことや、米中対立の激化、追加経済対策成立の遅れが嫌気され、リスク回避姿勢が強まり利回りが低下しました。国債と社債の利回り格差も拡大しました。ユーロ圏は、新型コロナ感染再拡大による都市封鎖(ロックダウン)再導入の動きや、大手金融機関のマネーロンダリング疑惑が浮上したことなどからリスク回避的な買いが入り利回りが低下しました。日本の利回りは、米国の利回り低下に追随する形で低下しました。

<見通し>

米国の10年国債利回りは、経済活動の再開や財政の拡大を背景に、徐々にレンジを切り上げるとみられます。ただし、FRBは大規模な金融緩和を相当期間継続すると予想され、新型コロナ感染拡大とバランスを取りながらの経済回復ペースは緩慢になるとみられることから上昇ペースはごく緩やかになる見通しです。社債はFRBの信用緩和策もあり国債との利回り格差は低水準で推移するとみられます。

欧州の10年国債利回りは、当面現行レンジでの推移を予想します。景気は回復傾向も、感染再拡大への懸念やECBの量的緩和が抑制要因です。復興基金などの財政効果から徐々に上昇圧力がかかるものの、大規模緩和継続により金利上昇ペースは緩やかになる見通しです。

日本の10年国債利回りは低位での推移を予想します。経済は感染再拡大で消費が足踏みとなるなど力強さに欠け、日銀は緩和的スタンスを継続すると見込まれます。国債発行の増額に関しては日銀の買入れが金利上昇を抑制するとみられます。菅政権の財政政策は一応の注目材料です。

(注2)社債利回りと社債スプレッドはブルームバーグ・バークレイズ・グローバル社債インデックス。先進国国債利回りはFTSE世界国債インデックス(含む⽇本、⽶ドルベース)。

(出所)Bloomberg L.P.、FactSetのデータを基に三井住友DSアセットマネジメント作成

5.企業業績と株式

<現状>

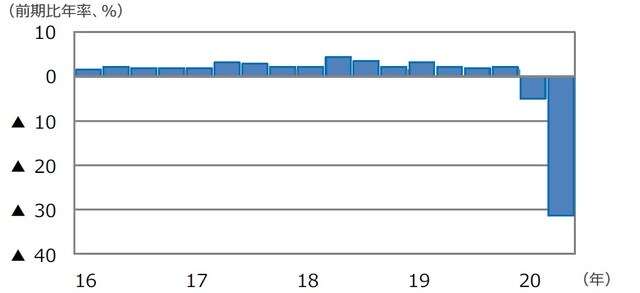

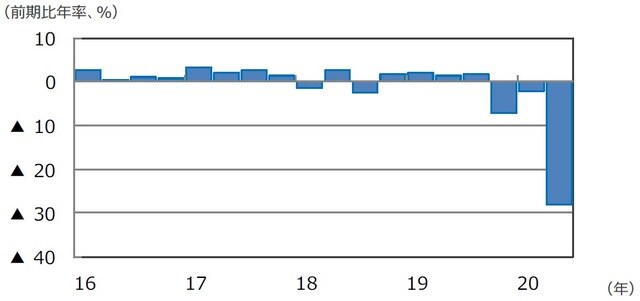

S&P500種指数の9月の1株当たり予想利益(EPS)は156.96で、前年同月比▲11.1%(前月同▲12.7%)となりました。ただ、予想EPSの水準は5月の141.23を底に4ヵ月連続で上昇しました。一方、東証株価指数(TOPIX)の予想EPSも悪化に歯止めがかかり始めました。9月の予想EPSは93.42、伸び率は同▲25.5%(前月同▲26.5%)と、前月の92.43よりも若干回復しました(以上、Bloomberg集計)。米国株式市場は、6ヵ月ぶりに下落しました。ナスダック総合指数とS&P500種指数は9月2日に最高値を更新したものの、けん引役の主力ハイテク株がポジション調整の影響で急落したことや、マクロ面では金融政策、政治動向の不透明感の台頭などで軟調な展開となりました。ナスダック総合指数が前月比▲5.2%、S&P500種指数が同▲3.9%、NYダウが▲2.3%でした。一方、日本株式市場は、米中景気指標の好転や新型コロナのワクチン報道などから上昇しましたが、欧米の新型コロナ新規感染者数の増加などから上値が重くなりました。TOPIXは前月比+0.5%、日経平均株価は同+0.2%でした。

<見通し>

7-9月期の業績発表がスタートします。リフィニティブ(9月30日発表)によれば、S&P500種指数採用企業の7-9月期の利益成長率は前年同期比▲21.5%の見通しです。続く10-12月期は▲13.5%で、21年1-3月期は同+12.0%、4-6月期は同+44.3%と収益は大幅に改善する見通しです。一方、日本のTOPIX採用企業の利益成長率は20年が前年比▲27.1%です。ただ、21年が同+41.8%(前月同+34.5%)、22年が同+14.8%(同+12.9%)と大幅な改善見通しがさらに上方修正されています(Bloomberg集計。9月30日)。米国株式市場は業績見通しに加え、後1ヵ月と迫った大統領選挙の動向が注目されます。一方、日本株式市場は引き続き米国を中心とした海外要因に左右される展開が続きそうです。

![※EPSとは…[Earnings Per Share]=1株当たり利益。当期利益を発⾏済株式数で割ったものです。 (注)データは2010年9⽉〜2020年9⽉。⽉末ベース。EPSは12ヵ月先予想ベース。Bloomberg集計。 (出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成](https://ggo.ismcdn.jp/mwimgs/f/6/640/img_f63567676045f529e834d0000025d15497201.jpg)

(注)データは2010年9⽉〜2020年9⽉。⽉末ベース。EPSは12ヵ月先予想ベース。Bloomberg集計。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

![※EPSとは…[Earnings Per Share]=1株当たり利益。当期利益を発⾏済株式数で割ったものです。 (注)データは2010年9⽉〜2020年9⽉。⽉末ベース。EPSは12ヵ月先予想ベース。Bloomberg集計。 (出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成](https://ggo.ismcdn.jp/mwimgs/3/7/640/img_37cabe6fbc71534ba7e7a72b6307773996619.jpg)

(注)データは2010年9⽉〜2020年9⽉。⽉末ベース。EPSは12ヵ月先予想ベース。Bloomberg集計。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

6.為替

<現状>

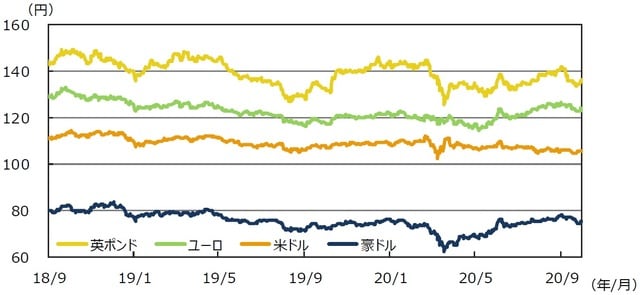

円は対米ドルで一時104円台まで上昇した後、月末にかけて下落したため月を通じては小幅な円高となりました。他通貨に対しては総じて上昇しました。米国株式市場でテクノロジー関連株が高値警戒感から大幅に調整したことを受けてリスク回避の動きが広がりました。円は対ユーロで上昇しました。欧州では新型コロナの感染再拡大から一部地域でロックダウン再導入の動きがみられたことが嫌気されました。円は対豪ドルで上昇しました。豪ドルは世界的なリスク回避の流れやRBAの利下げ観測を受け下落しました。

<見通し>

円の対米ドルレートは、日米金利差や市場心理、国際収支の変化などの綱引きとなり当面現行レンジでの推移を予想します。米ドルは、FRBのゼロ金利政策や量的緩和を反映して今後緩やかに軟化するものの、財政刺激の景気サポートが期待されることなどから大崩れする可能性は低いとみられます。円の対ユーロレートは、ECBがユーロ高を警戒し始めたことなどからユーロの上昇は一服し、欧州での感染再拡大を受け一進一退の動きが見込まれます。中期的にはFRBの大規模金融緩和や復興基金による景気サポートなどから徐々にレンジを切り上げると予想します。円の対豪ドルレートは、豪州の景気回復ペースが緩やかなものにとどまると予想されることやRBAの追加緩和観測が当面、豪ドルの上値を抑えるとみられます。感染再拡大のピークアウト、財政の景気下支えなどが確認されれば豪ドルは緩やかに回復すると予想します。

7.リート

<現状>

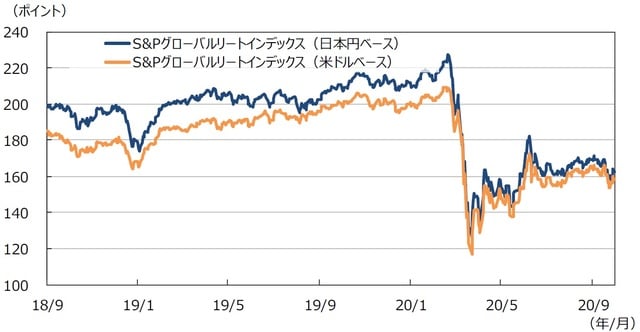

グローバルリート市場(米ドルベース)は、米国株式市場が下落したことが重石となり、前月末比▲3.63%下落しました。円ベースの月間変化率では、円高米ドル安となったことから、同▲4.10%の下落となりました。

<見通し>

グローバルリート市場は上値の重い推移を想定します。6月以降、米欧で感染第2波が観測されたことや、米国では雇用環境の改善が足踏みしていることなどから主要国経済の回復スピードは一旦鈍化するとみられ、ワクチン次第では回復期待が高まる可能性があるものの、リート市場は緩やかな回復が予想されます。Eコマースの浸透を受けたファッションブランド企業の破綻や店舗閉鎖、都市部賃料の下落がみられるなど、世の中の構造変化が引き続き顕在化していくと予想されます。ファンダメンタルズからは物流セクターが注目される一方、国による感染対策の成果に差がみられるため、経済の正常化が進む国・地域では商業やホテルなどの内需セクターも注目されます。低金利環境の継続から、インカム商品へのニーズが注目されると見込まれますが、景気回復期待の強まりやインフレは長期金利の上昇要因となりリートには向かい風となるため注意が必要です。

(注2)⽇本円ベースは2005年1⽉1⽇の⽶ドルベースを基準に指数化。

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

8.まとめ

<債券>

米国の10年国債利回りは、経済活動の再開や財政の拡大を背景に、徐々にレンジを切り上げるとみられます。ただし、FRBは大規模な金融緩和を相当期間継続すると予想され、新型コロナ感染拡大とバランスを取りながらの経済回復ペースは緩慢になるとみられることから上昇ペースはごく緩やかになる見通しです。社債はFRBの信用緩和策もあり国債との利回り格差は低水準で推移するとみられます。欧州の10年国債利回りは、当面現行レンジでの推移を予想します。景気は回復傾向も、感染再拡大への懸念やECBの量的緩和が抑制要因です。復興基金などの財政効果から徐々に上昇圧力がかかるものの、大規模緩和継続により金利上昇ペースは緩やかになる見通しです。日本の10年国債利回りは低位での推移を予想します。経済は感染再拡大で消費が足踏みとなるなど力強さに欠け、日銀は緩和的スタンスを継続すると見込まれます。国債発行の増額に関しては日銀の買入れが金利上昇を抑制するとみられます。菅政権の財政政策は一応の注目材料です。

<株式>

米国は、今後7-9月期の業績発表がスタートします。リフィニティブ(9月30日発表)によれば、S&P500種指数採用企業の7-9月期の利益成長率は前年同期比▲21.5%の見通しです。続く10-12月期は▲13.5%で、21年1-3月期は同+12.0%、4-6月期は同+44.3%と収益は大幅に改善する見通しです。一方、日本のTOPIX採用企業の利益成長率は20年が前年比▲27.1%です。ただ、21年が同+41.8%(前月同+34.5%)、22年が同+14.8%(同+12.9%)と大幅な改善見通しがさらに上方修正されています(以上、Bloomberg集計。9月30日)。米国株式市場は業績見通しに加え、後1ヵ月と迫った大統領選挙の動向が注目されます。一方、日本株式市場も、引き続き米国を中心とした海外要因に左右される展開が予想されます。

<為替>

円の対米ドルレートは、日米金利差や市場心理、国際収支の変化などの綱引きとなり当面現行レンジでの推移を予想します。米ドルは、FRBのゼロ金利政策や量的緩和を反映して今後緩やかに軟化するものの、財政刺激の景気サポートが期待されることなどから大崩れする可能性は低いとみられます。円の対ユーロレートは、ECBがユーロ高を警戒し始めたことなどからユーロの上昇は一服し、欧州での感染再拡大を受け一進一退の動きが見込まれます。中期的にはFRBの大規模金融緩和や復興基金による景気サポートなどから徐々にレンジを切り上げると予想します。円の対豪ドルレートは、豪州の景気回復ペースが緩やかなものにとどまると予想されることやRBAの追加緩和観測が当面、豪ドルの上値を抑えるとみられます。感染再拡大のピークアウト、財政の景気下支えなどが確認されれば豪ドルは緩やかに回復すると予想します。

<リート>

グローバルリート市場は上値の重い推移を想定します。6月以降、米欧で感染第2波が観測されたことや、米国では雇用環境の改善が足踏みしていることなどから主要国経済の回復スピードは一旦鈍化するとみられ、ワクチン次第では回復期待が高まる可能性があるものの、リート市場は緩やかな回復が予想されます。Eコマースの浸透を受けたファッションブランド企業の破綻や店舗閉鎖、都市部賃料の下落がみられるなど、世の中の構造変化が引き続き顕在化していくと予想されます。ファンダメンタルズからは物流セクターが注目される一方、国による感染対策の成果に差がみられるため、経済の正常化が進む国・地域では商業やホテルなどの内需セクターも注目されます。低金利環境の継続から、インカム商品へのニーズが注目されると見込まれますが、景気回復期待の強まりやインフレは長期金利の上昇要因となりリートには向かい風となるため注意が必要です。

※上記の見通しは当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。今後、予告なく変更する場合があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『2020年9月のマーケットの振り返り』を参照)。

(2020年10月5日)