メリットとデメリットを確認し、ベストな選択を

自己破産すべきかどうか、というのは私がよく相談を受けることの一つです。相談先によってこの問いに対する答えは大きく異なります。

弁護士など法律の専門家は「自己破産すべき」という人が大半です。彼らにとっては依頼人が自己破産してくれることが自身の収益につながるからです。任意売却を専門とする会社はほとんどが「自己破産しなくていい」と答えます。彼らは法律家ではないので、自己破産についてアドバイスしたりサポートすることができません。そのため相談者の事情とは関係なく「しなくていい」というのです。

私自身は自己破産のメリットとデメリットをしっかり確認してもらった上で、債務者にとってベストな選択をしてもらえるようにすることが大事だと考えています。

自己破産には特に金銭面で大きなメリットがあります。債務を抱えての暮らしには常に不安がつきまといます。任意整理などで返済額を減らせたとしても、その負担すら賄えなくなるかもしれません。自己破産して債務をなくせば、そういった不安をクリアして、経済的には新たなスタートを切ることができます。

一方、クレジットカードが使えないことや職業の制限などのデメリットは一時的なものであり、一定の期間が過ぎればなくなります。「損得」で判断するなら、自己破産することを選んだほうが、お得なことは多いといえます。

お金の問題だけでなく、心の問題も大切に

しかしながら人は「損得」だけでものごとを決めるわけではありません。「辛い状況でも自己破産せずに頑張れた」というプライドを感じられることが自分には大切なのだ、という人もいます。特に高齢者には自己破産することに罪悪感を持つ人が少なくありません。そういう人にとっては「自己破産しなかった」という事実が心情的なメリットとなります。お金の問題はさておき、心の問題として自己破産はしないというのも、一つの選択だと思います。

もう一つ、自己破産を選択しない人が理由に挙げることとして「保証人への影響」があります。保証人がいる場合、一般的には債権者から保証人に債務返済の請求が行われます。このことは自己破産を選択する上で大きな検討課題といえます。

債務整理を行うと、保証人には弁済請求が…

ローン破綻がもたらす大きな不幸の一つに人間関係の破綻があります。特に債務整理することになれば、保証人に経済的な負担がのしかかることが少なくありません。

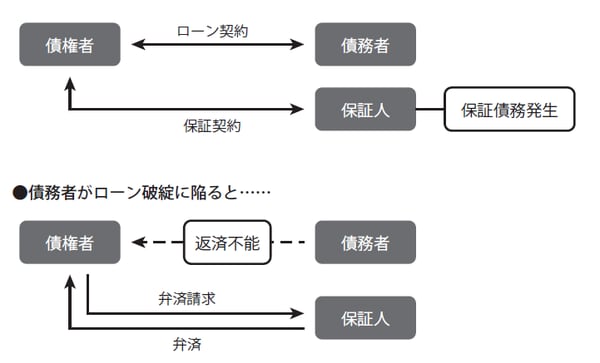

保証人の側からすると、債務者となった親や子ども、兄弟、親しい友人などを信頼していたからこそ頼みを引き受けてローンの保証人になったのに裏切られたと感じがちです。しかしながら保証とはそもそも、「債務者が債務を履行しないときに主債務者に代わって保証人が債務を弁済する」という契約であり、保証人が債権者との間で締結するものです。保証人になるということはその時点で「保証債務」という借金を背負うのと同義なのです。

したがって債務者が住宅ローンを返済できなくなり、債務整理を行うと、保証人に対して[図表]のような弁済請求が行われることが考えられます。ただし債務整理の方法には「任意整理」「特定調停」「個人再生」「自己破産」という四つがあり、どれを選択するかによって保証人に及ぶ影響は異なります。

整理する債務を債務者が選べる、特定調停・任意整理

●「特定調停」もしくは「任意整理」を選んだ場合

この二つの債務整理方法には「どの債務を整理するか、債務者が選べる」という特徴があります。たとえば住宅ローンについては保証人がついていないが、事業用ローンには保証人がついているという場合には、住宅ローンを整理の対象から外すことで、保証人への影響を避けることができます。

またどうしても保証人をつけている債務も債務整理の対象にしなければならないときには、「特定調停」であれば保証人を「関係債務者」として裁判所に申し立てるという方法があります。「任意整理」の場合には保証人との連名で弁護士や司法書士に整理を依頼するという方法が有効です。いずれの方法でも債権者と調整し直した返済を債務者がしっかり続ける限り、保証人に請求が及ぶことはありません。

債務者が「個人再生」「自己破産」を選択すると・・・

●「個人再生」もしくは「自己破産」を選んだ場合

「個人再生」および「自己破産」では、債務者はどの債務を整理するかを選ぶことができません。保証人がついている債務が対象となり、返済が受けられなかった場合には、債権者は必ず保証人にその分の返済を求めます。ただし「個人再生」では宅ローンは対象外とされているため、住宅ローンの保証人については影響が及ぶことはありません。

弁済を求められた保証人には主に四つの選択肢があります。

① 請求された額を全額弁済する

保証人に資産がある場合には、とり得る手段です。

② 任意整理をする

金融機関と交渉を行い、返済額の減額を求めます。返済を続けるだけの収入がなければ選択できません。

③ 自己破産する

弁済不能な場合には、自己破産手続きを行うことで、金銭的な負担から解放されます。

④ 任意整理も自己破産もしない

債務を放置するのではなく、金融機関と話し合い、「これだけしか支払えない」と支払い可能な額を債権者に示すことで、合意を得る方法です。ただしこの方法には、金融機関の事情次第で、いつ何時、給与財産や預金財産、不動産、生命保険などを差押えられるかわからないというリスクがあります。

「連帯保証」と「連帯債務」の違いとは?

住宅ローンを組む上で、連帯保証とともによく見られるのが「連帯債務」です。住宅ローン破綻に際して、返済義務を負うという点では同じなので混同されがちですが、異なるポイントも多いので、債務整理を考える上では違いを理解しておくことが大切です。

【連帯債務】

文字どおり、連帯して債務を負う仕組みなので、債務者に「主従」の関係がありません。通常、住宅ローンの場合には共働きの夫婦などが住まいの名義を共有するのとセットで連帯債務とするケースがよく見られます。

債務者のそれぞれが住宅ローンに対して同じ立場で返済義務を負うため、債務者の1人が支払えなくなると、その分を他の債務者がカバーすることになります。たとえば3000万円の債務を負う連帯債務者の1人が死亡した場合、債権者は残っている債務者に3000万円の返済を求めることができます。

【連帯保証】

連帯債務との違いは債務に「主従」の関係があることです。あくまで債権者と主債務者との金銭貸借契約があって初めて保証契約が成り立つので、主債務者との契約が消滅した場合には、保証契約も失効します。

3000万円の債務を負う主債務者が死亡した場合、債権者との間で取り交わされた契約がなくなるため、保証契約も消滅します。債権者が連帯保証人に債務の返済を求めることはできなくなるのです。