7月M&Aは70件、国内案件が底堅く推移

7月のM&A件数(適時開示ベース)は前年同月比3件増の70件だった。3ヵ月連続で前年を上回り、6月に続いて7月も同月として過去10年で最多。新型コロナウイルスの感染拡大で国境を超える海外案件は低調だったものの、国内案件が底堅く推移した。一方、案件の小型化傾向にも一服感がみられた。取引金額10億円超のM&Aは7月に13件と、4ヵ月ぶりに2ケタを回復した。

(画像はイメージです/PIXTA)

マネックス証券の大槻奈那チーフ・アナリストは「メガバンクなど銀行の融資態度の積極化が、M&A市場の活況を後押しする可能性がある」と分析している。

全上場企業に義務付けられた東証適時開示のうち、経営権の異動を伴うM&A(グループ内再編は除く)について、M&A仲介のストライク(M&A Online編集部)が集計した。

「自前主義では国際競争に勝てぬ」

7月の取引金額トップは、医療機器メーカーの川澄化学工業(東証2部)をTOB(株式公開買い付け)で完全子会社化する住友ベークライトだった。成長領域の血管内治療、内視鏡治療など低侵襲治療分野で事業展開を加速するのが狙いで、買付代金は約270億3880万円。

住友ベークライトは21年度を最終年度とする中期経営戦略で、ヘルスケアや半導体材料など成長領域でのM&Aを基本戦略の一つに位置づけている。白本勝久コーポレート・コミュニケーション部長は今回のM&Aについて「国際競争の激化を考えれば、もはや自前主義だけでは企業経営はたちゆかなくなっている」と指摘。今後も買収戦略を積極的に進めるとしている。

2位には、三井物産傘下でブドウ糖を製造するサンエイ糖化(愛知県知多市)の全株式を150億7500万円で取得する昭和産業の案件が続いた。

「10億円超」のM&Aは持ち直し

金額100億円超の大型M&Aは上記の2件にとどまり、依然低調。ただ、10億円超でみると、1月15件、2月23件、3月15件の後、4月4件、5月7件、6月8件と3ヵ月連続で1ケタだったが、7月は13件(前年同月は14件)に持ち直した。

海外案件は米国5件、中国3件をはじめ合計13件。6月(9件)より増えたが、前年同月比では4件少ない。

外食業界では、2件の注目されるM&Aがあった。一つはコロワイドが仕掛けた大戸屋ホールディングスへのTOB(株式公開買い付け)。大戸屋は猛反発し、敵対的買収に発展した。

もう一つはペッパーフードサービスによる「ペッパーランチ」事業の売却だ。主力の「いきなり!ステーキ」事業に経営資源を集中して再建を目指す。114店舗閉鎖に合わせ、約200人の希望退職者を募った。ニッセイ基礎研究所の井出真吾上席研究員は「企業が経営を筋肉質にするため、事業の一部を売却または買収する傾向が強まっている」と指摘。

「事業買収が今後もM&Aの件数を押し上げていくだろう」と話す。

銀行にとって、M&A関連業務は「一石二鳥」

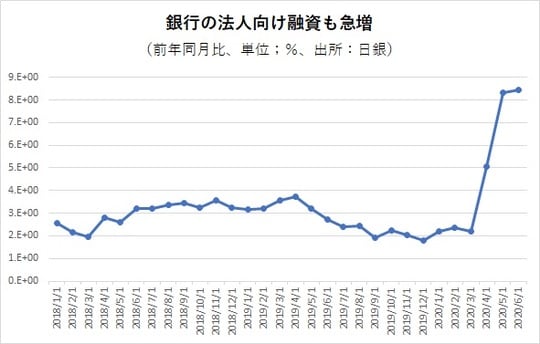

M&A市場の堅調さの背景には、銀行の法人向けの融資態度が積極化していることもありそうだ。日銀統計によると、国内銀行の貸出残高は5~6月に、それぞれ前年同月比8%超伸び、データを遡ることができる01年以降で最高だった。これは個人なども含めた銀行の総貸出残高の同時期の伸び(前年同月比で5~6%)を大きく上回っている。

法人向け融資の高い伸びは、コロナ禍で銀行が企業の運転資金を融通したこともあるが、それだけとはいえないようだ。マネックス証券の大槻氏は「M&Aの仲介は、銀行にとって手数料と融資の両面で利益を得られる一石二鳥の取引だ」と指摘。「コロナ禍で譲渡希望の企業の売り値が下がっており、銀行はM&A関連融資などを強化しているとみられる」と分析する。

「特にメガバンクは4~6月期に、大企業向けの投資銀行関連業務の取引額も伸びており、今のM&A市場を下支えしている可能性がある」という。

銀行の潤沢な貸し出しは今後も続き、M&A市場の活況を後押ししそうだ。日銀による潤沢な資金供給を背景に、銀行が保有する預金から貸出金を差し引いた「余剰資金」が足元で280兆円超と過去最高水準に膨らみ、貸出余力がさらに高まっているからだ。

大槻氏は「IT(情報技術)と金融を融合したフィンテック企業の台頭などで手数料競争が激化する中、銀行はM&Aに関連した投資銀行業務や関連融資をさらに拡大させていくだろう」と予測している。

【7月:金額上位案件】

1.住友ベークライト、川澄化学工業をTOBで子会社化(270億円)

2.昭和産業、三井物産傘下のサンエイ糖化を子会社化(150億円)

3.ペッパーフードサービス、ペッパーランチ事業を投資ファンドのJ-STARに譲渡(85億円)

4.コロワイド、大戸屋ホールディングスをTOBで子会社化(71.7億円)

5.大気社、クリーンルーム部材製造のインドNicomac Clean Rooms Far Eastを子会社化(45.6億円)

6.ファーストブラザーズ、ビル管理の富士ファシリティサービスを子会社化(21.7億円)

7.栗林商船、日本通運傘下で青函フェリー運航の北日本海運を子会社化(20.3億円)

8.電算システム、情報セキュリティー製品輸入のピーエスアイを子会社化(17.1億円)

9.ポート、マッチングサイト「外装塗装の窓口」運営のドアーズを子会社化(16.1億円)

10.ダントーホールディングス、米住宅金融会社SRE Mortgageを子会社化(14.9億円)

日高 広太郎

株式会社ストライク 執行役員 広報部長