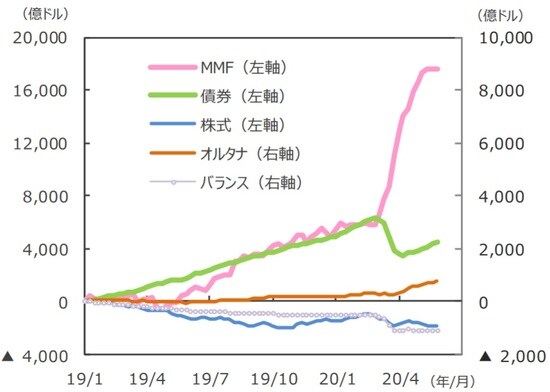

流入超過額は1,000億ドル台に大幅縮小

■5月の投信マネーは全体で+1,438億ドル(4月+4,469億ドル)と流入超過額が縮小しました。「MMF」が+916億ドル(同+3,718億ドル)となったことが主因です。他の資産は「債券」が+651億ドル(同+344億ドル)、「金」などを含む「オルタナ」が+146億ドル(同+256億ドル)、「株式」が▲262億ドル(同+151億ドル)、「バランス」が▲13億ドル(同+1,620万ドル)でした。

(出所)EPFRグローバルのデータを基に三井住友DSアセットマネジメント作成

債券ファンドは米国クレジットがリスクオン、新興国債券も徐々に流出超過額が減少へ

■債券ファンドは「先進国」が+652億ドル(同+373億ドル)と3月の▲2,310億ドルの大幅流出超から2ヵ月連続の流入超で、増加傾向です。中心は北米で+502億ドル(同+210億ドル)でした。

■中でも「ハイ・イールド社債」、「投資適格社債」は3月下旬以降流入超過が続いています。米連邦準備制度理事会(FRB)が、大幅な利下げや量的緩和の再開決定に加え、異例の信用供与策の一環で投資不適格とされる「ダブルB」社債の一部まで購入対象としたことなどから、米国クレジット市場に安心感が広がりました。「新興国」は、▲1億ドルと先月の▲29億ドル、先々月の▲526億ドルから着実に流出超過額が縮小しています。

(出所)EPFRグローバルのデータを基に三井住友DSアセットマネジメント作成

株式ファンドは流出超に転換

■株式ファンドは「先進国」が▲109億ドル(同+280億ドル)でした。「北米」が▲85億ドル(同+173億ドル)と流出超に転じた一方、「アジア(日本を含む)」は+58億ドル(同+101億ドル)と流入超でした。一方、「新興国」は▲153億ドル(同▲129億ドル)でした。4ヵ月連続の流出超です。新型コロナウイルスの感染拡大と経済規制の解除等の対策は国・地域によって異なり、総じて不透明感が根強い状況です。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『世界の「投信マネー」(2020年5月)』を参照)。

(2020年6月5日)

関連マーケットレポート

2020年6月3日 投資環境の見通し(2020年6月号)

2020年5月26日 中央銀行の信用供与がクレジット市場に与える影響