\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

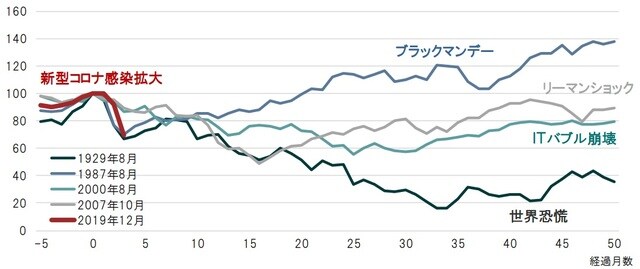

新型コロナウイルスの世界的大流行(パンデミック)を受けて世界の株式市場は3月中旬にかけて大きく下落しましたが、足元は金融緩和や財政出動などの経済対策により反発しています。今回の株価推移を、過去の急落時の株価推移と比較してみました。

世界恐慌やブラックマンデーの際にも株式市場はピークから3ヵ月間の下落後、反発

新型コロナウイルスの世界的大流行(パンデミック)を受け世界経済の先行き不透明感が高まる中、3月中旬にかけて世界の株式市場は急落しました。

今回の新型コロナウイルスのパンデミックによる株式市場の急落(2020年3月23日まで)の時間経過を、過去の急落時と比較すると、下落がはじまる前のピーク(月末ベース)から3カ月間の下落は1929年の世界恐慌や1987年のブラック・マンデーと同程度の下落率となっています。

しかし世界恐慌時、ブラックマンデー時は、ともに急落後、上昇基調となりました。

今回も株式市場は急落後、反発しています。

金融緩和や財政支出などを背景に株式市場は反発

米連邦準備制度理事会(FRB)は3月に2回の緊急利下げを実施、国債や投資適格債の購入を発表、4月には一部のハイイールド債の購入にも踏み切るなど、大規模な金融緩和策を実施しています。また米政権は2兆ドル規模の大型経済対策法案を成立させています。欧州や日本でも米国同様、景気対策として金融緩和策や財政支出を決定しており、このような動きが株式市場の反発に繋がったとみられます。

更に足元では、米トランプ大統領が経済活動再開への指針を示したことや、新型コロナウイルス感染症の治療薬開発への期待なども株式市場にとってプラスに働いています。

※直近は2020年3月23日まで

出所:GFDのデータを使用しピクテ投信投資顧問作成

世界恐慌やリーマンショック時は、株式市場は長期間低迷

足元、株式市場は反発していますが、引き続き動向を注意深く見ていく必要があると考えます。

過去の急落時と比較すると、ブラックマンデー時には急落後3ヵ月で反発し、以降、上昇基調を維持しました。

一方で、世界恐慌時は急落後、一度は反発しましたが、その後再び長期にわたる下落基調となりました。リーマンショック時は、リーマンショック発生前の2007年後半に米国のサブプライムローン問題の深刻さが認識されて以降、株価は1年以上にわたり下落基調となりました。またITバブル崩壊後の下落局面では、米国同時多発テロ、エンロンおよびワールドコムの破綻、米国における企業会計不信などが相次いで発生し、株式市場は約2年間、下落基調で推移しました。

本格回復には経済活動の正常化が必要

米FRBをはじめとする各国の中央銀行による積極的な利下げ、量的緩和によりひとまず流動性懸念は後退しています。一方、新型コロナウイルスによる経済活動の停止が実体経済にどれだけ影響を及ぼしているかについては、注視していく必要があるでしょう。

米国を例に挙げると、週次で発表される新規失業保険申請件数が2020年3月下旬から急増、4週間で2200万件を超えており、4月の失業率は10%を超えるのではとの予想が出ています。他の経済指標も急速に悪化しており、企業利益、配当ともに急激な落ち込みが懸念されることから、株式市場は引き続き激しく変動する可能性があり注意が必要です。

ブラックマンデー時、急落から株価が回復した背景には、当時のグリーンスパンFRB議長が「信用秩序維持のための流動性供給の用意がある」との声明を発表、利下げや流動性対策を行ったことや、米国企業の業績が堅調だったことなどがありました。

リーマンショック時には、世界的な金融危機が株価急落の要因となっていたことから、各国中央銀行が積極的な利下げ、債券購入などを実施、政府による不良債権買取などにより金融システムを支え、さらに家計や企業を支援するための財政出動により株価は底を打ち、上昇に転じました。

今回の株価下落は新型コロナウイルスの感染拡大による経済活動の停滞が原因となっています。本格的な株価の回復には新型コロナウイルスの感染拡大が抑えられる、もしくは治療薬やワクチンの開発などで、経済活動が正常化する見通しがたつ必要があり、これらの動向を注視していく必要があると考えます。

※データは将来の運用成果等を示唆あるいは保証するものではありません。

※将来の市場環境の変動等により、当資料記載の内容が変更される場合があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『新型コロナで株価が大きく変動、過去の急落時との時系列比較』を参照)。

(2020年4月21日)

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~