\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

認知症になった後も、さまざまな対応が可能

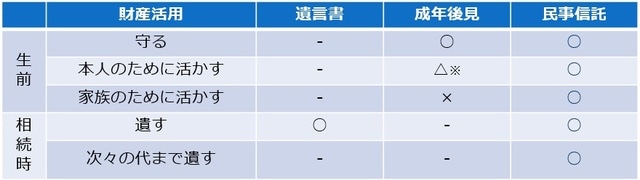

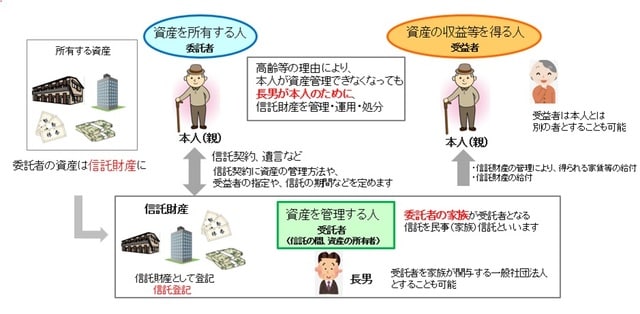

超高齢社会に問題となる資産管理と承継の問題を解決する方法のひとつに、「民事信託」の活用があります。民事信託とは、一定の目的に従い、家族間(等)で、財産の管理・運用・処分をする制度です。

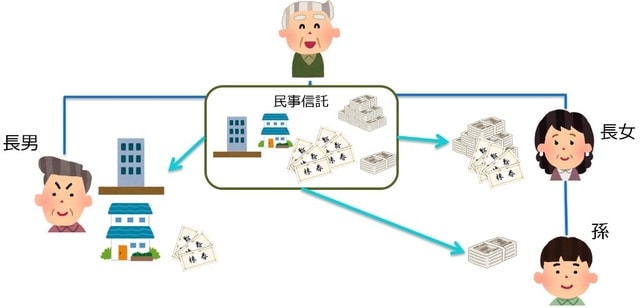

民事信託の活用例

●認知症になった後でも、いろいろな対応ができる

当初の目的どおりの資産運用の継続が可能

相続対策が可能

●遺言では対応できない遺産の分け方を決めることができる

次々世代へ財産を残すことも可能

\投資対象は株式、債券だけではない!/ 金融資産1億円以上の方向け

「本来あるべき」オルタナティブ投資 >>他、資産運用セミナー多数開催!

民事信託のメリット

●信託財産は財産の規模や種類を問わない

不動産、自社株、有価証券、金銭など

●「遺したい財産」と「遺したい人」を特定することが可能

完全オーダーメイドで、家庭の事情に即して財産を承継させることができる

法定相続人以外(例えば生存している子の子ども<孫>)に財産を承継させることも可能

有価証を活用した民事信託

「有価証券を活用した民事信託」は、以下のような高齢者やそのご家族の課題に対応することができます。

●高齢者本人の課題

□ 自分が健康を害したり認知症になった場合に、自分の金融資産がどうなるか心配

□ なるべく自分の考えるようなかたち(人、額、割合等)で、金融資産を渡したい

□ 自分(高齢者)が運用成果(配当)を受け取りつつ、ゆくゆくは特定の相続人に金融資産を渡したい

□ 子どもがいないため、今後の金融資産の管理方法や相続のやり方に不安を持っている

●その家族等の課題

□ 金融資産を所持している親が、近い将来健康を害したり認知症になるのを心配している

□ 家族や親族で誰が財産管理をするのか明確になっていない

□ 相続に関して前もって親族間で話し合いをしたいが、きっかけが掴めない

信託を活用して解決できる顧客ニーズの例

●高齢となる家族の方の財産管理

高齢となる方が委託者かつ受益者となる信託。高齢により財産管理が難しくなっても受託者が信託契約に従って財産の管理、受益者への給付を行います。

・家族の財産を次世代以降にわたって管理

当初の受益者から次世代以降の方に受益権が承継できます。財産分割を指定する遺言と同じ機能があります。さらに、子、孫へと継承先を指定できる跡継ぎ遺贈の信託があります。

\投資対象は株式、債券だけではない!/ 金融資産1億円以上の方向け

「本来あるべき」オルタナティブ投資 >>他、資産運用セミナー多数開催!

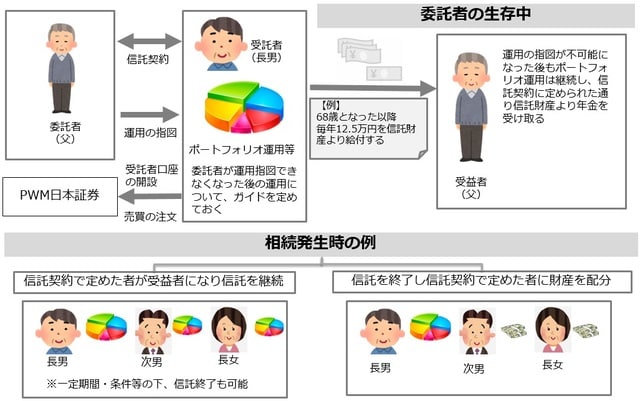

有価証券を信託財産とする民事信託の例

1.高齢者の財産管理と金融資産を承継する信託

高齢者の財産管理

★高齢による健康上の問題や認識力の低下

↓

運用目的に応じた資産運用の継続が困難・不能

↓

信託の活用で受託者が資産運用・保全が可能に

★生存中は自分年金にすることもできる

↓

「委託者=受益者」として、定額あるいは運用益等を配当として受領可能に

※留意点…用方針や運用ポートフォリオの策定およびチェックの仕組みがあるとよい。

金融資産の承継

委託者(=受益者)に相続が発生した場合

①資産運用を継続したまま、信託に定められた者が次の受益者となる。

受益者が複数の場合、それぞれは信託契約に定められた割合の受益権を持つ。

②信託を終了させ、信託に定められた割合で受益者に財産を配分。

2.受益権が複層化された信託

財産管理と効果的な資産継承が可能に!

委託者への年金支払い

高齢者の財産管理

次世代への効果的な資産承継

受益権複層化信託とは

委託者が自身の資産から得られる収益を年金のように得つつ、家族にその資産を効果的に承継する信託として有効。

①収益受益権と元本受益権の複数の受益権を設定(受益者も複数人)

②収益受益者は、信託財産の運用等に利益を受け取る(年金受取)

③元本受益者が最終的に信託財産を受け取る(資産承継)

\投資対象は株式、債券だけではない!/ 金融資産1億円以上の方向け

「本来あるべき」オルタナティブ投資 >>他、資産運用セミナー多数開催!

高齢者の資産管理に有効だが、普及しない背景がある

「民事信託」は高齢者の金融資産の管理・運用・処分において有意義な制度ですが、現状ではあまり普及しておらず、多くの銀行や証券会社では対応が遅れています。その原因として、①信託の仕組の説明が設定に時間がかかる、②現状、収益が見込める先については、信託にせず継続していきたいと考えている、といった理由が挙げられます。

具体的な対応策

金融審議会「市場ワーキング・グループ」報告書の【付属文書2】高齢社会における金融サービスのあり方の「高齢期の顧客に対する対応の方向性」の記述のなかにも、信託サービスについて言及があります。

「認知・判断能力が低下してきたとすれば、顧客自身が自ら資産管理を行うには困難が伴い始めると考えられる。求められるサービスの一つとしては、例えば信託サービスや投資一任サービスなど、資産管理が難しくなった本人に代わって、本人から信頼された者が受託者(フィデューシャリー)として、本人意思に則って、資産管理を行うサービスが挙げられるであろう。その際には、認知・判断能力が低下・喪失した後であっても、予め明らかにされた顧客本人の意思を最大限尊重しながら、適切な金融取引の選択を行えることが望ましく、金融サービス提供者も今後より一層対応を進めていくべきである。」

出典:金融審議会市場ワーキング・グループ「高齢社会における資産形成・管理」報告書(案)

幻冬舎アセットマネジメントは独立系IFAとして、中立な立場で、今後、想定される高齢者の金融資産の管理・運用・処分の問題点を皆様にお伝えし、「民事信託」という有効な手段をご案内したいと考えています。

金融庁も今後の課題として問題定義している「高齢者の金融資産の管理・運用・処分」の根本的な解決方法の一つになる可能性のある「民事信託」について、より具体的な手段、例えば、どこで信託管理口座は開設できるのか、管理口座を開設する方法、運用可能な商品、信託を締結する手順などをご紹介したいと思います。

冨中 則文

幻冬舎アセットマネジメント IFA事業室 室長

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

3月7日(土)~8日(日)限定配信!

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは

遺言書があるのにやっぱり揉める!

富裕層が今すぐ備えるべき「相続の落とし穴と対策」

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」