悲観論は僅かに後退

中国経済の改善には疑問が残り、ドイツ経済の苦戦も続いていますが、世界経済を全体的に見れば、主要中央銀行の金融緩和再開や米中両国の攻撃的態度の軟化などを背景に景気先行きの改善の気配も感じられます。このような状況を勘案し、株式をアンダーウェイトからニュートラルに引き上げると同時にキャッシュをフルオーバーウェイトからオーバーウェイトに一段引き下げました。

グローバル市場概況:株式市場の上昇継続

10月の市場ではリスク資産が買われました。グローバル株式市場は、米中貿易摩擦緩和の兆しと主要中央銀行の金融緩和再開を好感し、現地通貨ベースで約2%上昇しました。

FRBは0.25%の利下げを行って政策金利(FFレート)の誘導目標レンジを1.5~1.75%とし、日本とカナダの金融当局は一段の金融緩和を示唆、一方、ECBは流動性の注入を継続しました。この間、ブラジル等の複数の新興国も利下げを実施しています。

S&P500種株価指数が史上最高値を更新する中、米国株式市場は前月比約2%の上昇となりました。また、予想を上回る中国の経済指標が新興国株式市場を一段と押し上げました。

業種セクターには、リスク選好の強まる状況が反映されました。テクノロジーや資本財などの景気変動に左右されやすいシクリカル・セクターが市場をアウトパフォームする一方で、生活必需品や公益等のディフェンシブ・セクターは売られました。

グローバル債券は前月比-0.5%と苦戦しました。先進国国債が下落し、ピクテのモデルが最も割高な債券セクターの一つとする欧州の投資適格債も不振を極めました。

英国国債は、英国のEUからの合意なき離脱が回避されたことを受け、同-2%と下げが目立ちました。一方、英ポンドは政局の改善を好感し対ドルで5%の増価と、主要通貨の中で最も大きく上昇しました。ドルは総じて下落基調となりました。これは、ドルの偏った買い持ちポジション(ロングポジション)の一部手仕舞い売りに起因すると思われます。ユーロ、人民元、韓国ウォン、メキシコペソ、ブラジルレアル、ロシアルーブルの各通貨はいずれも対ドルで1%を超える上昇となりました。ドル安を受け、金も2.5%の上昇となりました。

先行きを照らす一条の光

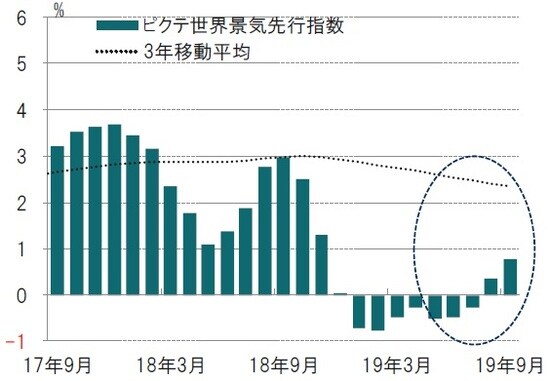

米連邦準備制度理事会(FRB)と欧州中央銀行(ECB)が金融緩和を再開する中、米中両国は、相手国に対する攻撃的な態度を軟化させています。このような状況を背景に、ピクテの景気先行指数は先行きの改善を示唆しています。

中国経済の改善には疑問が残り、ドイツ経済の苦戦も続いていますが、世界経済を全体的に見れば、閉塞感の裏には状況を改善させる気配が感じられます。このような状況を勘案し、株式をアンダーウェイト(ベンチマークより低い投資比率)からニュートラル(ベンチマークと同じ投資比率)に引き上げると同時に、キャッシュをフルオーバーウェイト(ベンチマークより高い投資比率)からオーバーウェイトに一段引き下げました。

株式:新興国株式とバリュー株式の見通し改善

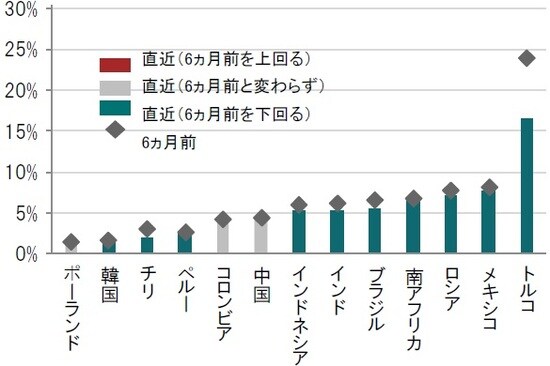

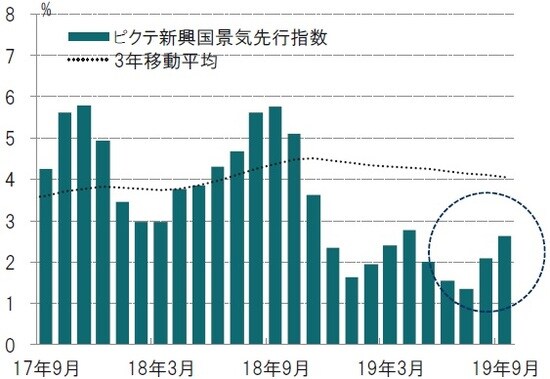

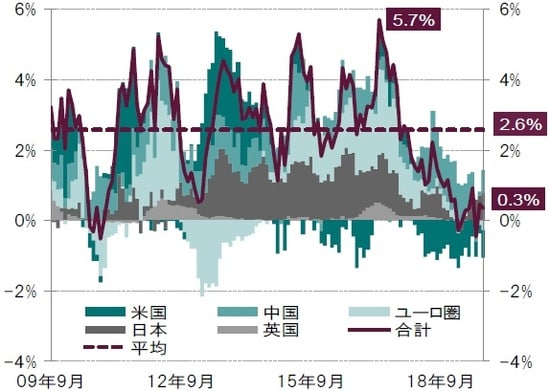

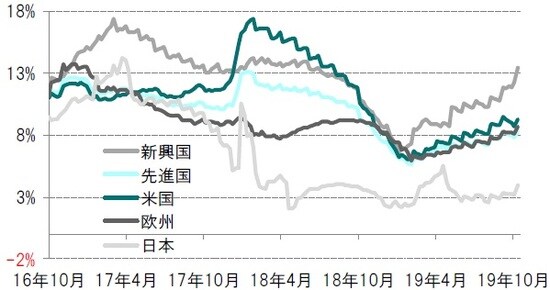

新興国株式市場の見通しは、再び好転しています。中国経済の足元の安定化を示唆する各種の指標、米中貿易戦争の休戦期待、米国の追加緩和の可能性等が新興国の経済成長を下支えるするものと思われます。ピクテでは、新興国の2019年の経済成長率が先進国の成長率を大きく上回る4%に達すると予測しています(図表1参照)。

また、新興国企業の2020年の利益成長率を14%と見ており、ドル安の進行次第では、これを更に上回る可能性もあると考えます。以上から、新興国株式をオーバーウェイトに引き上げました。

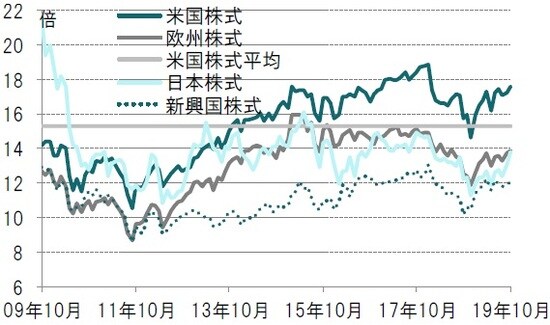

一方、大方の先進国株式については、期待が持てません。市場のコンセンサス予想が、米国、欧州、スイス、日本の2020年の企業利益成長率を8~9%程度と極めて楽観視していることが特に懸念されます。米国株式はアンダーウェイトを維持します。米国市場は世界で最も割高な市場であることに加え、2020年の企業利益成長率はよくても前年比横ばいと見ているからです(図表2参照)。 一方、英国株式については、12月12日の解散総選挙の結果と英国の欧州連合(EU)離脱(ブレグジット)を巡る交渉の行方を見守りたいと考え、ニュートラルに引き下げました。ユーロ圏株式については、各種の景気刺激策が経済成長を支えることが予想されるため、オーバーウェイトを維持します。

出所:ピクテ・アセット・マネジメント

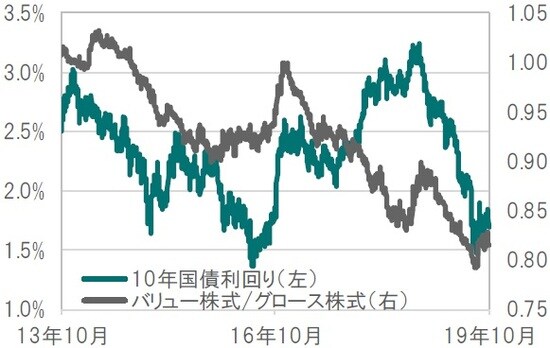

歴史が示している通り、景気循環の影響を最も大きく被るセクターで事業を展開する企業にとって、世界経済が低成長を続ける局面で利益を伸ばすことは容易ではありません。一方、このような局面で市場をアウトパフォームする傾向が強いのは、企業ファンダメンタルズ(基礎的条件)に比べて株価が低位で推移する割安株(バリュー株)であることも歴史の証明するところです。また足元の債券利回りの上昇からもバリュー株の出遅れを説明できます。利回りの上昇は将来の予想利益の現在価値を減ずるからです(図表3参照)。

※世界バリュー株式:MSCIバリュー株価指数、世界グロース株式:MSCIグロース株価指数、配当込み、米ドルベース

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

従って、過去10年間成長株(グロース株)に遅れを取ってきたバリュー株が、ここ数ヵ月、トレンド復活の勢いを見せていることに意外感はありません。グロース株からバリュー株への資金移動は今度も継続すると思われます。景気循環が拡大局面から成熟局面に移りつつあるからです。従って、金融セクターをオーバーウェイトに引き上げました。株価が低迷する欧州の銀行株は、域内の民間セクターの流動性(名目GDP(国内総生産)に対する銀行およびノンバンクのネットの与信の比率)が10年ぶりに4%に改善したことを勘案すると、とりわけ魅力的に思われます。景気変動の影響が特に大きい一般消費財セクターは、フルアンダーウェイトに引き下げました。一方、景気変動の影響を受け難いディフェンシブ銘柄の選好は変わらず、生活必需品セクターはフルオーバーウェイト、ヘルスケア・セクターはオーバーウェイトを維持します。

債券・為替:新興国市場の曇に隠れる希望の光

グローバル債券の先行きは、引き続き、良好とはいえません。バリュエーション(投資価値評価)面での割高感が際立ち、インフレ率の上昇がリターンを目減りさせ、実質利回りは過去最低水準を付けています。

とはいえ、「どんな雲の裏側にも銀色の光が隠れている」との諺通り、困難な状況の裏には先行きを期待させる要因が潜んでいるものです。債券市場の「銀色の光」は、新興国債券だと考えます。

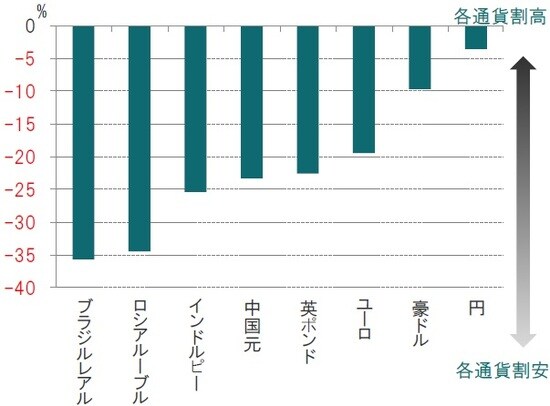

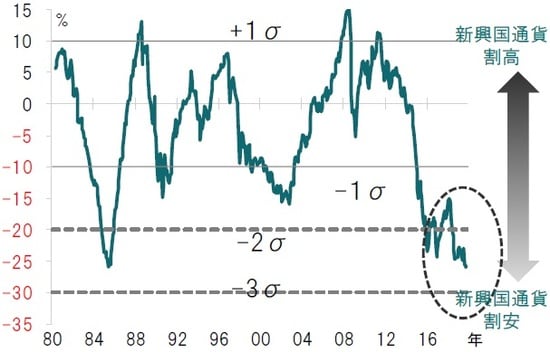

現地通貨建て新興国債券利回りは10月中に過去最低記録を更新したものの、新興国債券セクターは主要債券市場の中で最も投資妙味が強いことに変わりはありません。第一に、5%台の利回りは他セクターを遥かに上回っています。更に、新興国通貨も極めて魅力的に思われます。ピクテのモデルは、新興国通貨が米ドルに対して20~25%割安な水準に留まることを示唆していますが、適正水準からのかい離幅は2020年中にも一部縮小し、新興国債券のリターンを押し上げることが予想されます。

新興国通貨と債券の先行きは、経済面からも改善が期待されます。ピクテのエコノミスト・チームがモニターしている新興22ヵ国のうち、2020年の経済成長率が2019年を下回ると予想されるのは4ヵ国に過ぎません。

中国については、工業生産、建築業商務活動指数、粗鋼生産量、政府の固定資産投資等の9月の経済指標の改善と米国との貿易交渉に臨む姿勢の軟化を勘案し、前月よりも積極的な見方を強めました。経済成長を予想する上での重要な評価項目であり、景況感を測る際の信頼できる指標とされてきた10年債利回りが上昇基調を辿っていることからも先行きが期待されます。

以上から、現地通貨建て新興国債券をオーバーウェイトに引き上げ、新興国社債の選好を維持します。

インフレ連動債、とりわけ、インフレ期待がインフレ指標を後追いすることが予想される米国のインフレ連動債も注目されます。9月の消費者物価指数(CPI)については、(変動の大きい食品とエネルギーを除いた)コアCPIが前年同月比+2.4%とおよそ10年ぶりの水準に留まっています。

先進国社債を概ねアンダーウェイトとしているのは、バリュエーション面での割高感に加え、社債の発行体である企業の信用格付けが過去の水準より悪化していることが懸念されるためです。CCC格企業のB格企業に対する比率は、ハイイールド債市場が急落した2016年のエネルギー危機時を上回っています。

欧州の投資適格債利回りは、ドイツのリセッション入りが懸念される状況にありながら僅か0.5%に留まります。ピクテのモデルは、向こう半年については横ばいを見ていますが、グローバル企業の利益成長率が急速に低下する状況ではとりわけ気掛かりです。

米国国債についてはニュートラルを維持しており、金融政策の今後の道のりを適正に反映していると考えます。ピクテでは、年内の追加利下げは無いと見ていますが、2020年については予測が困難です。経済成長が予想を下回るならば、足元の予測を超えて金融緩和が維持されるリスクも否めません。今後の利回り上昇局面では、ポートフォリオのデュレーションを延伸する機会が提供されるかもしれません。

通貨については概ねディフェンシブなポジションとしており、スイスフラン等の安全通貨をオーバーウェイトとしています。足元のブレグジットを巡る動向を受け、英ポンドのオーバーウェイトを維持します。また、金もオーバーウェイトを維持しています。

※Bloomberg Barclays Global Agg Neg Yielding Debt Market Value USD

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

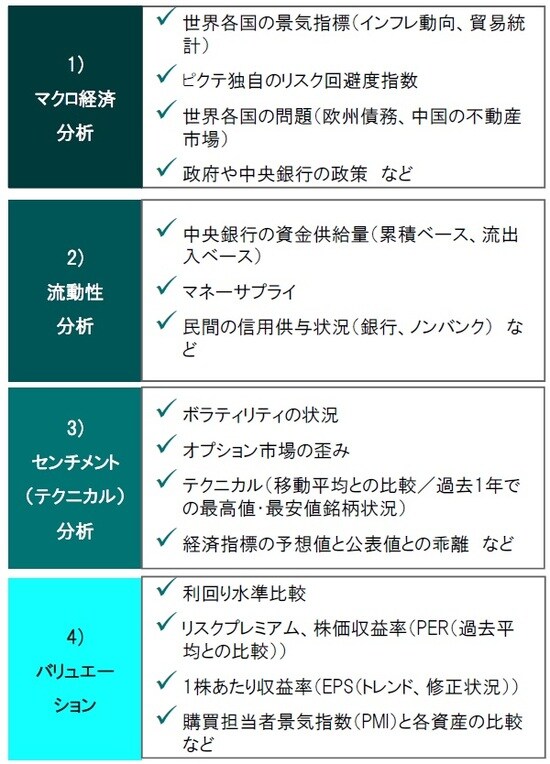

資産配分比率決定の分析ポイント 4つの柱

ピクテでは資産配分比率決定の分析ポイントとして4つの柱を用いています。その4つの柱は、1)マクロ経済分析、2)流動性分析、3)センチメント(テクニカル)分析、4)バリュエーションです。たとえば、株式の投資配分を決定するにあたってもすべての要素が常に株式のオーバーウェイトを同時に示すわけではありません。投資判断決定には、こうした異なる観点からの投資判断決定のポイントを勘案することが重要と考えています。

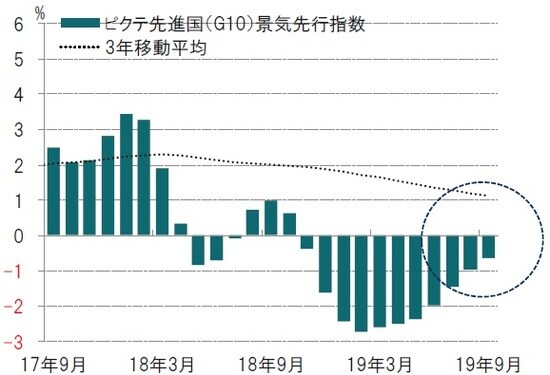

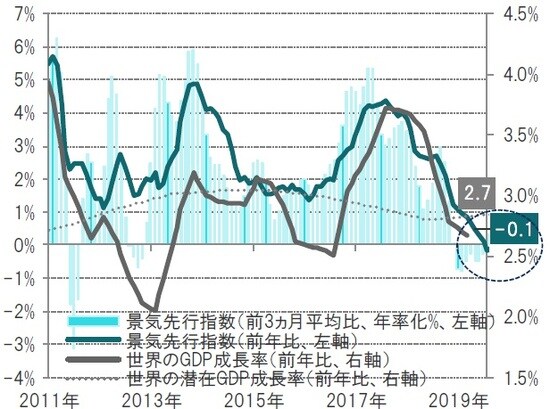

1)マクロ経済分析~ピクテ景気先行指数は向こう数ヵ月の幾分かの改善を示唆

ピクテのマクロ経済指標、とりわけ景気先行指数は、世界の経済成長率が潜在成長率を下回る状況が続くとしても、向こう数ヵ月の景況には幾分かの改善が見られることを示唆しています(図表7参照)。これは、米国の製造業および資本財セクターに改善を示唆する指標が相次いでいることに加え、個人消費が予想外の底堅さを維持しているためだと思われます。今月中に予定されている米中の貿易交渉が、可能性は低いとしても、何らかの妥協点を見出すことが出来るならば、企業景況感が改善する公算は高いと思われます。

※ピクテ景気先行指数はピクテが独自で算出している指数

交易条件の緩和は、とりわけ中国に歓迎されるはずです。中国経済は、先行きに幾分かの改善が示唆されるとはいえ、依然としてぜい弱です。民間投資の縮小や個人消費の低迷に加えて、アフリカ豚コレラ蔓延の被害が養豚産業に及んでいるからです。恐らく景気後退(リセッション)局面に入ったと思われるドイツも、製造業や輸出への依存度が高いことから、米中協議を巡る朗報を期待しているものと思われます。

※ピクテ景気先行指数はピクテが独自で算出している指数

出所: ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

※ピクテ景気先行指数はピクテが独自で算出している指数

出所: ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

※世界のGDP成長率:39カ国の先行指数の加重平均、世界の潜在GDP成長率:ピクテによる潜在成長率推計

出所: ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

2)流動性(資金動向)~リスク性資産クラスに対してニュートラル

世界の流動性の状況は、リスク性資産クラスに対してニュートラルです。FRBは、国債等を担保に短期資金を貸し借りするレポ市場を通じて市場介入を行っており、金融引き締めの完全撤回を決断したように思われます。レポ市場での金融調節は正式な量的緩和策ではありませんが、効果に変わりはありません。また、FRBは10月30日に3会合連続の利下げを行っています。

一方、ユーロ圏ではECBが同行独自の一連の金融緩和策を発表し、月末に退任したドラギ前総裁の置き土産となりましたが、域内では既に民間向け融資の拡大が確認されています。また、新興国でも複数の中央銀行が利下げを実施しています。

中国は、これまでのところ各国の金融緩和に追随していません。公式な政策として「影の銀行(シャドーバンク)」の債務圧縮を続けていることに加え、アフリカ豚コレラの蔓延に起因してインフレ率が上昇し、中央銀行の政策余地が限られているからです。もっとも、米中協議の結果が状況を若干改善する可能性は残るかもしれません。世界の主要中央銀行のバランスシートの伸び率はマイナスであるにもかかわらず、商業銀行の貸出伸び率は依然として堅調です。この傾向は2018年以降から変わっていません。

G3の過剰流動性は増加しており、過剰流動性との連動性の高い世界株式の株価収益率(PER)が今後上昇する可能性が考えられます(図表11~13参照)。

※先進国株式:MSCI世界株価指数※世界株式予想株価収益率(PER)予想変化率は2005年2月~2019年9月

出所:ピクテグループのデータを使用しピクテ投信投資顧問作成

出所:トムソンロイター・データストリーム、ピクテ・アセット・マネジメント作成

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

3)センチメント(テクニカル)(市場参加者動向)~ニュートラル

テクニカル指標も総じて変わらず、株式市場、債券市場ともにやや強気、一方、季節要因はいずれの市場についてもニュートラルです。また、トレンド系指標は、スイスと日本の国債が下降トレンドに転換しつつあることを示唆しています(図表14参照)。

※世界株式:MSCI ACWI 株価指数(ドルベース)

※ピクテ流動性、センチメントインデックスはピクテ独自に算出

出所:ピクテグループのデータを使用しピクテ投信投資顧問作成

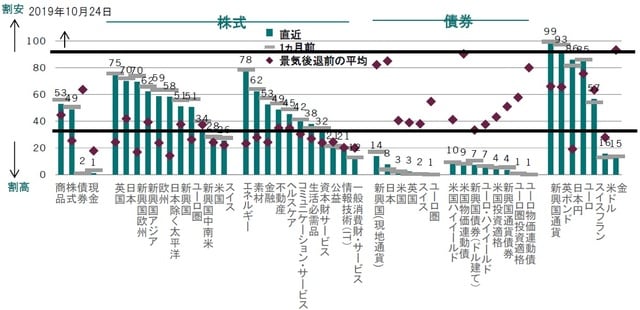

4)バリュエーション(相対的価値分析)~世界株式市場全体では中立

ピクテのバリュエーション指標は、リスク資産の上昇相場と債券市場での投げ売りがあったものの、前月から殆ど変わっていません。グローバル株式市場は総じて適正水準に留まりますが、地域別市場では、依然として、米国市場が極めて割高、英国市場が極めて割安です。債券市場でも、引き続き、国債市場は割高、社債市場は極めて割高です。

世界の国債利回りは、世界経済の減速懸念や不確実性が強まったとの不安などから再び低下傾向を強めています。

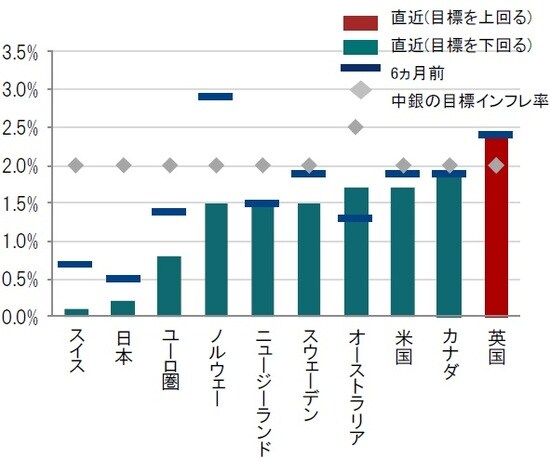

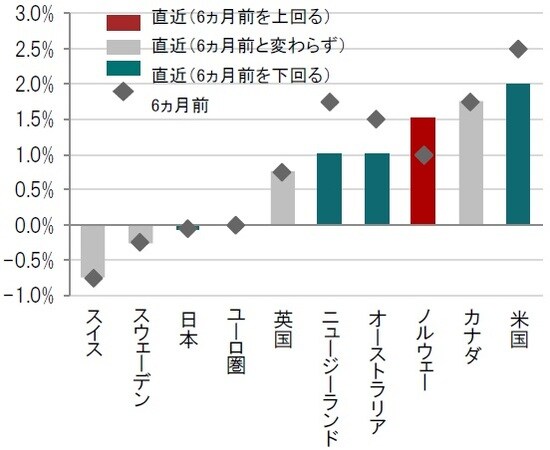

主な先進国のインフレ率は半年前に比べ低下し、中央銀行のインフレ率目標(概ね2%)をほとんどの国で下回っています。主な先進国のうち、ノルウェーなどを除き、政策金利は半年前に比べ、据え置かれているか、引き下げられています。(図表15、16参照)

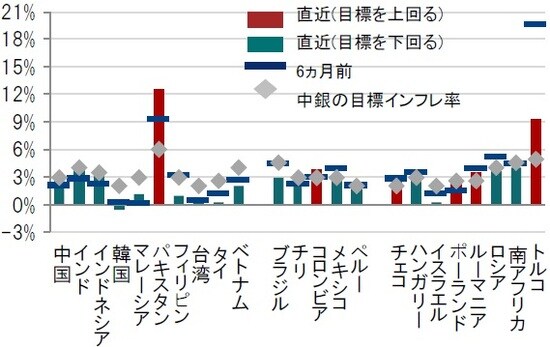

主な新興国のインフレ率は、過去の大幅な通貨安に苦しむトルコのような極端なケースを除けば、多くの国で半年前に比べインフレ率は低下しています。

主な新興国は、過去半年で見ると大半が政策金利を引き下げています。今後も、多くの新興国に利下げ余地があると見ています(図表17、18参照)。

※各国・地域別株式:MSCI各国・地域別株価指数

出所:トムソンロイター・データストリーム(I/B/E/S)のデータをもとにピクテ投信投資顧問作成

※各国・地域別株式:MSCI各国・地域別株価指数

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

※景気後退前の平均:2000年と2007年の平均値各資産のバリュエーション、過去平均(20年)から見た水準:過去20年で何%の水準にあるかを表示

出所:ピクテグループ

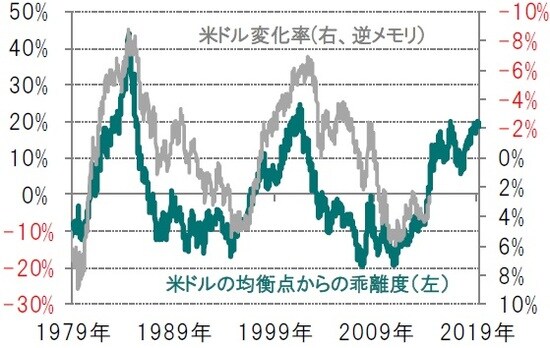

ドルは割高

米ドルの過去の均衡点からのかい離を見ると、相当割高な水準で取引されている可能性があります。

米ドルは米国の経常・財政収支の対GDP比との関連性が高く、この比率が低下するならば米ドルの傾向も下向き(ドル安)になる可能性があります。過去の経験則からすると、今後米ドルが下落する可能性が示唆されています。

ピクテの為替モデルによればドルは各主要通貨に対して適正値から割高となっており、この水準は過去30年間でも高い水準です。過去の実績では高い水準をつけた後、ドルは下落する傾向がみられました。通貨の適正価値を測るピクテのモデルは、大方の先進国通貨および新興国通貨に対してドルに割高感があることを示しています。

新興国通貨は、景気先行指数は新興国のほうが先進国よりも状態が良く、バリュエーションの観点からも魅力的です。ピクテのバリュエーション指標は、新興国通貨が購買力平価ベースで20数年ぶりの割安水準にあることを示唆しています(図表22~25参照)。

※ピクテが独自に開発した通貨評価モデル(インフレ率等様々な指標を用いて、通貨の適正価値を予測)による均衡点からの乖離度(対ドル)で見た指標

出所:ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

※財政収支+経常収支変化:GDP比、5年変化率、2年先行※米ドルの変化率は、貿易加重、年率換算、今後5年間の変化率※米ドル変化率は2019年7-9月期まで

出所:ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

※米ドルの均衡点からの乖離度は、貿易加重レートの過去のトレンドからの偏り

※米ドルの変化率は、貿易加重レートの今後5年間の変化率、年率換算

出所:ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

※将来の市場環境の変動等により、当資料記載の内容が変更される場合があります。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『ピクテ・マルチ・アセット・ストラテジー 2019年11月』を参照)。

(2019年11月20日)

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~