2019年年初以降、新興国株式の予想PERは米国株式と再び格差が拡大し、過去15年でみても相対的な割安感が強まっていると考えられます。新興国は引き続き高い成長力が見込まれることに加えて、短期的にも米ドル高懸念の後退や政策による景気下振れリスクの抑制などが期待できます。今後、バリュエーション水準が高く過熱気味の市場から、よりバリュエーション水準に魅力がある新興国株式などに投資資金が向かう可能性が高まっていると考えられます。

相対的な割安感がよりいっそう強まる新興国株式

新興国株式のバリュエーション(投資価値評価)指標は、相対的な割安感をよりいっそう強めています。新興国株式と米国株式の予想株価収益率(PER)の格差に注目すると、2019年年初以降、再び差が拡大し、足元では過去15年間でみても、割安な水準に達しています(図表1参照)。

※予想PERはMSCIによる

※米国株式:MSCI米国株価指数、新興国株式:MSCI新興国株価指数

出所:トムソン・ロイター・データストリームのデータを使用しピクテ投信投資顧問作成

2019年年初以降も、米中貿易戦争の深刻化・長期化への懸念、世界経済の減速懸念に加えて、地政学的なリスクの高まりなどを背景に、投資家がリスク回避の動きを強める局面があり、一般的にリスクが高いと考えられる新興国株式から、相対的に経済が堅調と考えられていた米国株式などに資金が流入したとみられます。

長期の株価パフォーマンスを比較しても、これまで新興国株式は大きく下落するなど値動きが大きいながらも、長期トレンドとしては潜在的な成長力の高さなどから、米国株式を上回るパフォーマンスを示してきました。しかし、2019年以降、米国株式が新興国株式をついに逆転する現象がみられています(図表2参照)。

1987年12月末=100として指数化

※米国株式:MSCI米国株価指数、新興国株式:MSCI新興国株価指数すべて配当込み

出所:トムソン・ロイター・データストリームのデータを使用しピクテ投信投資顧問作成

歴史的にみても米国株式の時価総額は高水準になっている

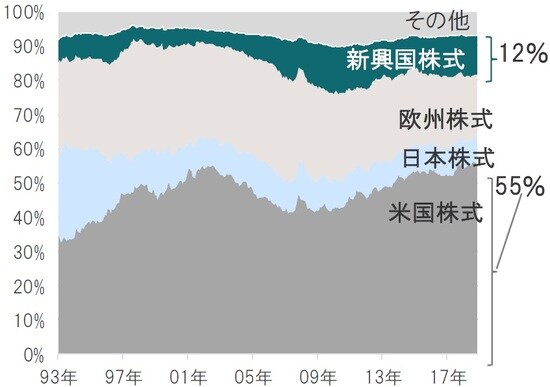

足元では、相対的に景気が安定しているとみられる米国株式市場へ投資資金が流れた結果、世界の株式市場における米国株式の比率(時価総額ベース)は過去からみても高水準に達しています(図表3参照)。

※すべてMSCI各国・地域指数の時価総額(MSCI全世界株価指数における割合)

出所:トムソン・ロイター・データストリームのデータを使用しピクテ投信投資顧問作成

確かに、米国は世界第1位の経済大国ですが、2018年の世界経済に占める米国の経済規模は約24%に過ぎません。一方、世界第2位の経済大国・中国を筆頭とする新興国の経済規模は、いまや世界経済の約40%を占めるに至っています。こうした経済規模の状況から考えると、足元の世界の株式市場はやや不均衡な状態にあるとも考えられます。

こうした中で、バリュエーション水準が高く、過熱気味の市場から、今後、バリュエーション水準に魅力がある新興国株式などへ投資資金が向かう可能性があると考えられます。特に、足元の市場を取り巻く懸念が後退する局面では、反転の動きが強まる可能性があると考えられます。

新興国には依然として相対的に高い経済成長力がある

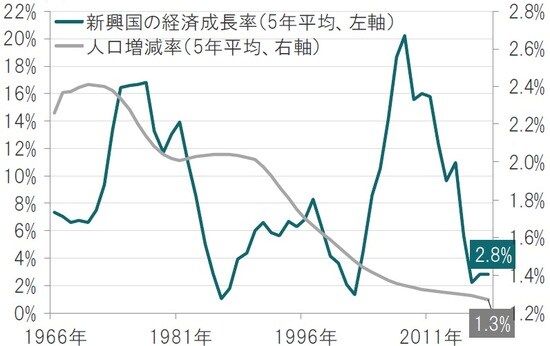

足元では懸念も残る新興国ですが、中長期的に見れば、先進国を上回る経済成長力を有しているとの見方に変更はありません。その根拠の1つには、「人口増加」があります。

特に新興国には若年層の人口が多いことが魅力です。こうした人々が所得を増やすことで「消費」が拡大し、これが経済成長の原動力となることが期待されます。もちろん、経済成長を実現する要素には、資本や生産性といった他の要素も重要ですが、「人口増加」は重要な要素の1つであることに変わりありません。

新興国、先進国ともに、人口増加率は漸減傾向にありますが、依然として新興国の人口増加率は先進国のそれを上回っています(図表4、5参照)。

足元で新興国株式市場は米国株式などに比べて低調となっているものの、今後、中長期的にみれば相対的に高い経済成長力を背景に、新興国株式は先進国株式を上回るパフォーマンスが期待できると考えられます。

注1:ここでの新興国は世界銀行の分類による中・低所得国とした

出所:ブルームバーグデータを使用しピクテ投信投資顧問作成

※経済成長率は名目ベース

注2:ここでの先進国は世界銀行の分類による高所得国とした

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

いっそうの米ドル高懸念の後退は新興国株式にとってプラス

米ドル相場の動向は新興国株式市場にとって重要です。過去の実績では、米ドル高の進行は、新興国株式市場にとって逆風となり、新興国株式の対先進国株式相対株価パフォーマンスは、米ドルと逆相関の関係がみられてきました。2018年の新興国株式の株価パフォーマンスも、米ドル高基調が続く中でマイナスの影響を受けました(図表6参照)。

※米ドルの実効為替レート:主要26通貨に対する貿易加重米ドル指数

※新興国株式:MSCI新興国株価指数、先進国株式:MSCI世界株価指数、すべて配当込み、米ドルベース

※新興国株式の対先進国株式相対株価パフォーマンス:グラフの線が上に向いた場合は新興国株式が先進国株式をアウトパフォーム、グラフの線が下に向いた場合は新興国株式が先進国株式をアンダーパフォーム

出所:トムソン・ロイター・データストリームのデータを使用しピクテ投信投資顧問作成

足元の米ドルの実効レートの水準は、2000年以降の平均を大きく上回るドル高水準にあることを示しています。

米連邦準備制度理事会(FRB)は2019年1月末に追加の利上げを当面見送る考えを示し、同年7月には利下げに踏み切りました。以降も9月、10月に追加利下げを行っています。米国の金融緩和への転換は、米ドル高懸念を後退させる可能性もあると考えられます(図表7参照)。

足元で、いっそうの米ドル高懸念が後退していることは、新興国株式の相対パフォーマンスを改善する可能性があると期待されます。特に、米ドル建てで取引される関係から資源価格は、米ドル安によって上昇が期待されます。資源輸出国にとっては資源価格の上昇は経済にとってプラスの影響をもたらすため注目されます。

新興国は経済の下振れリスクに対する金融政策等の政策余地が大きい

世界経済の先行きについて懸念が残る中、欧米など主要国が金融緩和等の政策対応を行っています。新興国各国においても利下げを実施する国が増えていますが、新興国については、今後もさらなる金融緩和や財政出動余地が比較的大きく残っているとみられ(図表8参照)、短期的な経済成長の下振れリスクもある程度抑えることができると考えられます。

出所:CEICのデータ等をもとにピクテ・アセット・マネジメント

バリュエーション水準が割安な今、市場の反転に備えを

予想PERの観点からみると、新興国株式は先進国株式に対して相対的に魅力があると前述しましたが、株価純資産倍率(PBR)でみるとどうでしょうか。

新興国株式のPBRは1996年8月以降の平均を下回る水準にあり(2019年10月末時点で1.61倍)割安感があると考えられます。

過去の実績では、PBRの水準とその後のリターンには高い相関性がみられ、実績PBRが低水準をつけた後には、良好なリターンを示してきました。

米中貿易問題の行方など足元の市場を取り巻く懸念については今後も注視していく必要があると考えます。しかし、米中通商交渉において部分合意に至ったことはプラスのニュースです。さらに、政策支援などにより、中国をはじめ新興国各国の景気が下支えされ、さらには、持ち直す可能性もあります。こうした場合、市場の流れは大きく変わり、これまで見過ごされてきた新興国株式などが大きく反発する可能性もあります。バリュエーション水準が割安な今、来るべき市場の反転に少しずつ備えをすすめることも重要であると考えます。

※新興国株式:MSCI新興国株価指数

出所:トムソン・ロイター・データストリームのデータを使用しピクテ投信投資顧問作成

※新興国株式:MSCI新興国株価指数

※リターンは円換算、配当込み

※上記グラフ上の直線は近似線出所:トムソン・ロイター・データストリーム、ブルームバーグのデータを使用しピクテ投信投資顧問作成

※将来の市場環境の変動等により、当資料記載の内容が変更される場合があります。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『市場の反転に備えよ』を参照)。

(2019年11月14日)

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~